做蘋果(AAPL.US)的股東為什麽開心?

借助蘋果最新財報,財華社用數據來解答。

一家上市公司進行業務運營,都需要資金周轉,包括為員工發工資,支付物料費、租金、稅費,進行固定資產投資等等。而常見的資金來源無非三樣:1)經營活動產生的淨現金流入;2)債務融資;以及3)股權融資。

於2023年7月1日,蘋果的總資產為3350.38億美元,還不及它最近12個月的總營收3839.33億美元,實實在在的輕資產經營。

這3350.38億美元的總資產中,總負債佔了82%,約為2747.64億美元,換言之,股東權益只有602.74億美元,佔了剩餘的18%。

按道理,如此高的槓桿水平(高負債),蘋果應該支付非常高的利息,這有可能損害其整體的盈利能力。

事實卻非如此。

這是因為蘋果持續產生非常龐大的經營現金流:能夠通過它的採購規模影響力,從供應商那里取得非常優厚(較長的)的付款期限,但另一方面,它又能從其終端客戶(例如iPhone消費者)手中取得即時到賬的貨款。

舉個例子,若它從客戶手中取得100億元的現金收入,需要向供應商支付60億元的貨款,但因為在供應商處有寬限期,例如30天,它可以拿著這100億元現金賺30天的利息,到期再返還60億元貨款,這就多了60億元在30天的利息。不僅不需支付佔用資金的利息,還能賺取利息,可以說是白賺。這對於動辄幾百億乃至千億生意的蘋果來講,是一筆不菲且無風險的利息收入。

具體而言,這些墊款在蘋果的資產負債表中記錄為應付賬款,也是它佔供應商的「便宜」,佔了其負債的大部分,它可以通過從供應商取得應付款寬限來賺取回報。

蘋果最新的綜合現金流量表顯示,截至2023年7月1日止的9個月,其產生的經營活動淨現金流入為889.45億美元,用於購買固定資產的現金支出只有87.96億美元。但是蘋果卻並不急於還債,這里的債指的是附有利息的債務。

其負債除了上述的應付賬款外(基本為零利息),還有大筆的附息債務,財華社估算,2023年7月1日,合計附息債務為1092.8億美元,而其持有的現金及可出售證券達到1660億美元,足以全部償付這些附息貸款,而在截至2023年7月1日止的9個月,蘋果償還了75億美元到期債務,但同時卻發行了52億美元新債和增發20億美元商業票據,也就是說,蘋果用新債來還舊債,其附息債務規模仍變化不大。

為什麽蘋果有錢不先還債?因為債務利息低,蘋果可以將這些資金用作更有意義的用途,例如向股東支付股息和回購股份,為股東創造價值,畢竟股東才是蘋果的主人,不是債權人,也不是供應商,更不是庫克。

蘋果於2023年7月1日止的9個月為其債務支付了25.9億美元的現金利息,財華社根據該公司提供的附息債務數據計得期内蘋果的平均附息債務規模為1146.75億美元,如此計算,這9個月的附息債務平均利率僅2.26%,年化平均利率僅3.02%。

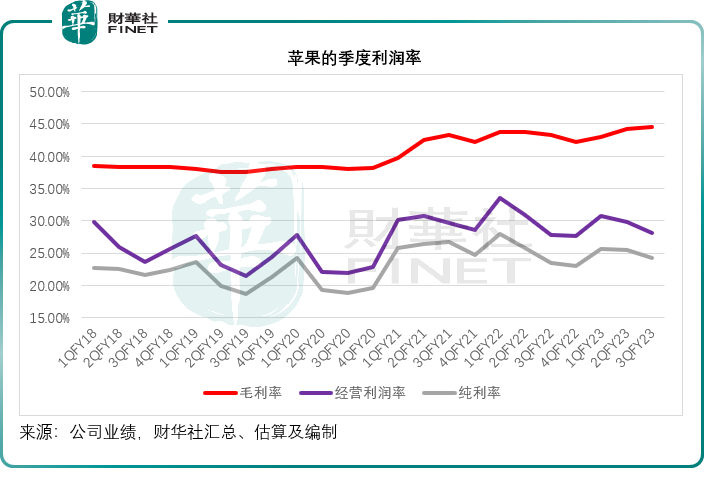

這些利息支出還能為蘋果節省稅務開支,因此其實際有效利率更低,若按16%的有效稅率(蘋果提供的稅率指引)計算,其債務的實際有效年利率或僅2.54%。而蘋果這9個月的純利率高達25.20%。財華社用蘋果截至2023年7月1日止12個月淨利潤及期内的平均股東應佔權益均值計得,ROE(股東回報率)高達160.09%,遠超上述的資金成本。

用利息成本較低的債務,為其股東創造豐厚的回報,蘋果自然能獲股東歡心。

這不僅僅是賬面收益,蘋果還將這些收益實實在在地返還給股東。

截至2023年7月1日的9個月,蘋果為其股東合共返還了678.14億美元現金,其中包括派息用了112.67億美元,股份回購用了565.47億美元,相當於其債務利息付款的22倍,這返還的總現金相當於其當前市值3.007萬億美元的2.26%。

在這9個月期間,蘋果的股價從149.73美元上漲至191.17美元,漲幅達27.68%,再加上返還的現金回報2.26%,這期間蘋果給普通股股東帶來的總回報高達29.94%,遠高於附息債務的利息成本。

當然,除了積極回饋股東外,蘋果的業績表現也維持穩定,讓股東安心。

服務業務成盈利增長的新動力

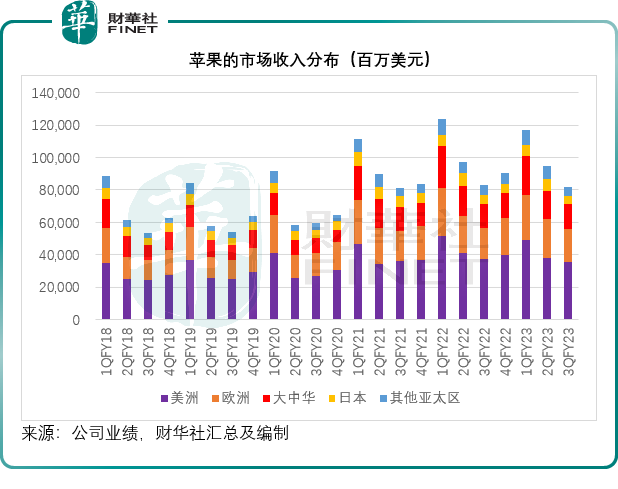

庫克在蘋果業績發佈會上表示,在iPhone的強勁銷售帶動下,蘋果在新興市場的業績表現強勁,於6月財季,印度、印尼、墨西哥、菲律賓、波蘭、沙特阿拉伯、土耳其以及阿聯酋,季度收入均創新記錄。其他成熟市場例如法國、荷蘭和奧地利,季度收入也創下新高。此外,其服務收入也創下新高,服務的付費用戶已超10億。

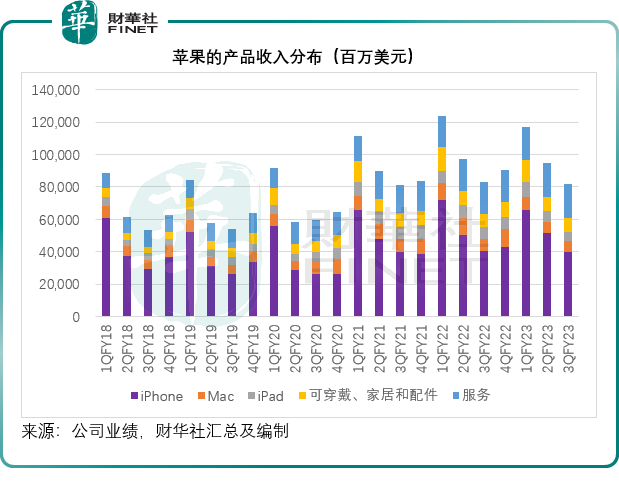

iPhone的季度收入為397億美元,按年下降2%,但如果不考慮匯兌影響,iPhone的季度收入其實有所增加,主要得益於換機潮。Mac收入為68億美元,按年下降7%,期内蘋果推出全新的15寸MacBook Air,以及兩款新電腦,Mac Studio的M2 Max和Mac Pro的M2 Ultra。iPad季度收入為58億美元,按年下降20%,因去年推出iPad Air新機的時間差異。可穿戴裝備分部收入為83億美元,按年增長2%,符合預期。

庫克指出,期内除了推出頭顯 Apple Vision Pro和上述的Mac外,還在開發者大會上披露了軟件平台的一些創新,例如iOS 17的一些新功能,包括即時語音郵件和待機功能,Mac OS Sonoma和iPadOS 17中供用戶工作、娛樂和個性化體驗的新工具,以及Watch OS X中的新設計和全新的鍛煉功能。

不過,財華社認為蘋果的6月財季業績最大的亮點是服務分部。

2023年6月財季,蘋果的服務收入達到212億美元,按年增長8%,增幅繼續加快,也好於其預期。總服務收入以及眾多細分服務,包括視頻、Apple Care、雲和支付服務均創下季度收入新高。

蘋果的CFO補充,廣告、應用商店和音樂服務收入也創下了6月財季的新高。他認為蘋果服務收入的強勁增長直接反映了其服務生態的優勢:

1)超過20億活躍用戶,並繼續以可觀的速度增長,為其未來服務生態的擴張奠定了厚實的基礎;

2)其客戶的忠誠度在提高,不論是交易賬戶還是付費賬戶,於期内均實現雙位數增長,創下紀錄新高;

3)付費訂閱增長強勁,在過去一個季度,其服務平台上的付費訂閱用戶已超越10億,在過去12個月增加了1.5億,較三年前的水平幾乎翻了一番;4)蘋果仍在繼續改善當前服務的廣度和質量,包括推出20款新遊戲,Apple TV+的新内容,到Apple Card的高收益儲蓄產品。

蘋果支付已推出十年,庫克表示Apple Card(蘋果信用卡服務)成為美國最成功的信用項目之一。在今年春天,蘋果為其Apple Card客戶推出了高收益儲蓄服務(類似於餘額寶),當前其客戶存款已超100億美元。

值得留意的是,服務分部的毛利率幾乎是產品分部的一倍,因此服務分部收入增長,有利於提高蘋果的整體盈利水平。

2023年6月財季,蘋果的服務分部貢獻收入212.13億美元,佔總收入的25.93%,而毛利卻達到149.65億美元,佔了合計毛利的41.10%;分部毛利率達到70.55%,遠高於同期的產品毛利率35.40%。

受服務收入增長帶動,蘋果2023年6月財季整體毛利率達到44.52%,創下新高,見下圖;季度淨利潤同比增長2.26%,至198.81億美元。

展望9月財季,蘋果管理層預計收入年增幅大致與6月財季相若(假設宏觀經濟展望沒有出現明顯惡化)。

管理強調,匯率波動仍是一個重要負面因素,預計帶來2個百分點的影響。預計iPhone和服務分部的按年增速會較6月加快,此外Mac和iPad收入預計會繼續有雙位數跌幅,主要因為推出新品的時間存在差異,以及可比基數異常——去年6月財季,由於工廠關閉,Mac和iPad出現短暫的供應短缺,因此去年9月復產後大批量交付以滿足擠壓的需求,帶來較高的基數,將影響到今年9月財季的比較。

此外,蘋果還預計其9月財季的毛利率介於44%-45%,經營開支介於135億-137億美元。董事會宣派現金股息每股0.24美元。在回答分析師提問時,蘋果管理層還特意強調毛利率維持在44%-45%高位水平是可以持續的。

財華社認為,儘管其產品業務可能因為消費電子市場仍然疲弱而受到影響,但是隨著用戶池不斷擴大,利潤較高的服務分部貢獻有望保持增長,為其提供盈利質量更高的收入,這對於蘋果的盈利前景更有利,估計這也是蘋果的股東,例如巴菲特,持續看好的原因。