美聯儲於美國時間2023年7月26日宣佈對聯邦基金利率上調25個基點,至5.25%-5.50%,大致符合市場預期,也因此,美股表現十分淡定,道指延續漲勢,收市微漲0.23%,收報35,520.12點,反映科技股表現的納斯達克指數則微跌0.12%,收報14,127.28點。

7月的這次加息後,美國聯邦基金利率區間的高位為5.50%,也是2001年1月31日以來的最高水平。

回顧美聯儲的歷次加息,距今最近的加息周期於2015年展開,延續至2018年12月,聯邦基金利率區間為2.25%-2.50%;再上一次是在2004年展開延續至2006年6月29日,當時的利率到達5.25%;兩次加息周期結束前的利率水平都低於當前的利率區間。

而千禧年之前的加息是從1999年6月起展開,於2000年5月中旬到達6.50%的高位,隨後於2001年開始掉頭減息。

那麽這一次的加息周期,會以哪個水平為終點呢?

聯邦市場委員會(FOMC)對此頗有保留。

在其聲明中,FOMC表示將繼續評估更多數據及這些數據對貨幣政策的啓示,考慮持續收緊貨幣政策所帶來的累積影響,貨幣政策影響經濟活動和通脹的時間滞後性,以及經濟和金融狀況的發展。此外,委員會將繼續縮表,減持財政部證券、機構債券和按揭抵押證券。

在評估合適的貨幣政策時,委員會將繼續監察對經濟前景有啓示的經濟數據,若阻礙委員會實現目標(其目標為最大就業和保持通脹率在2%)的風險顯現,委員會隨時可能在合適的時候調整貨幣政策態度。

簡單來說,FOMC對於接下來加不加息尚未形成明確的態度,但如果出現風險,隨時都可能採取行動——如果通脹難以抵禦,則加息;如果經濟存在硬著陸風險,則存在降息的可能。

不過,從美國當前的經濟數據來看,經濟硬著陸的可能性似乎不大。

正如鮑威爾所言,最近的消費者開支增長似乎較今年初有所放緩。儘管住宅開支有上漲迹象,但仍遠低於一年前的水平,主要反映按揭利率較高。

加息和經濟產值增長放緩顯然正持續對企業的固定資產投資構成壓力。勞動力市場仍非常緊張。在過去三個月,平均每月的新增職位數或為24.4萬,增幅已低於一年前,但仍較為強勁。失業率仍低至3.6%。有迹象顯示勞動市場的供求關系正趨於平衡。自去年以來,勞動力參與度持續攀升。名義工資增長有放緩迹象,職位空缺有所下降。儘管職位與僱佣人數的差距已經收窄,勞動力需求仍遠超過勞動力供應。

但財華社認為,這或顯示出美國存在勞動力結構不均衡的情況,高收入的金融業和大型科技企業都在大幅度裁員,包括高盛(GS.US)、摩根、Meta(META.US)、谷歌(GOOG.US)等等,裁減了大批高收入、高技術或專業性強員工;但與此同時,零售業巨頭如沃爾瑪卻亟需勞動力來接待來店的顧客,而這些工作,小時工或是低技術員工即可解決所需,因此對薪酬需求和專業能力要求的差異決定了勞動力結構的不均衡,這樣的不均衡狀況未必能完整地反映到其經濟數據之中。

不過從整體來看,就業情況仍然十分樂觀,也因此可能繼續對物價構成壓力。

鮑威爾指出,通脹仍遠高於其較長遠目標2%。截至5月底止的12個月,PCE價格上漲3.8%;扣除食品和能源價格的核心PCE則上漲4.6%。6月份的消費物價指數仍為3.0%,而核心CPI為4.8%。

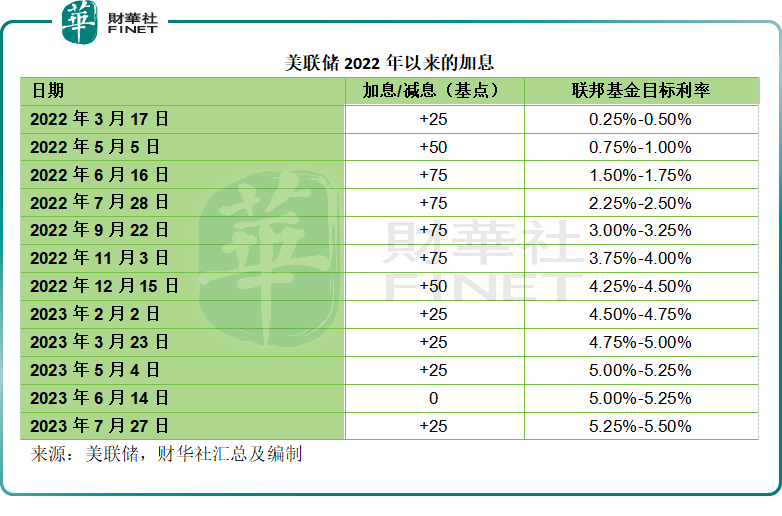

包括這一次加息在内,去年初以來,美聯儲已累計加息5.25%。鮑威爾表示,美聯儲已經看到收緊貨幣政策對於利率最敏感行業需求帶來的影響,尤其是住宅和投資領域。貨幣收緊政策的影響仍需要時間來體現。此外,收緊信用條件對家庭和企業開支也帶來負面影響,而這可能會對經濟活動、就業和通脹構成壓力。

由此可見,美聯儲是否在5.50%的水平就停止加息尚是未知之數,不過市場對這些消息已經消化,這正是股市並沒有被美聯儲帶節奏的原因。華爾街目前普遍預期9月份的議息維持利率不變的可能性很大,加息25個基點的猜測或僅佔20%。

財華社認為,加息的累積影響正在反映,最直觀、最有體感的可能體現在按揭利率和投資上,從最新發佈的企業業績來看,在經過了2022年對於加息的懼怕後,或許是預計到加息周期即將結束,許多企業開始蠢蠢欲動,例如最近公佈業績的谷歌財報顯示,其廣告客戶的支出似乎有復蘇迹象,或顯示廣告主對前景又開始樂觀起來。

此外,大型科技企業也計劃在可預見的將來投資於大模型和AI,不過與2020年利率跌至低位資金泛濫推高資產價格時相比,已顯得更加謹慎和關注效益比。

加息對於上市公司業績的影響,或才剛剛開始。但是潛在風險卻不可忽視,這包括商業地產會不會繼續暴雷,以及小型銀行的風險。

由於企業和個人當前對於美聯儲加息周期前景不明確,而謹慎投資,或促使他們將存放在美資商業銀行的無息存款取出,轉移到有息儲蓄賬戶和貨幣基金,這將增加商業銀行的整體資金成本,從而抵消加息所帶來的資產收益率上升帶來的正面影響,縮窄利差,這是否會令更多資產負債狀況較為脆弱的小銀行暴雷也值得關注。