花旗集團(C.US)、富國銀行(WFC.US)和摩根大通(JPM.US)率先公佈了2023年6月末止財季業績,也拉開了美股的業績公佈期大幕。

據三家銀行自己聲稱,其6月財季均超越預期。但從數據細看,卻並未如管理層所介紹的那麽強勁。

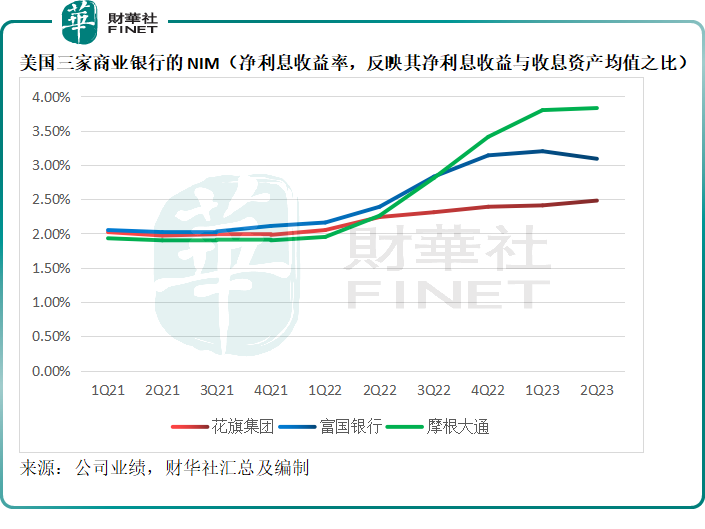

這也是今年以來銀行股股價表現欠佳的原因,財華社認為主要原因有幾項:1)加息帶來的淨利息收入增長不足以抵消費用收入下降的影響,而費用收入下降的主要原因或與美國債務上限未獲解決,銀行客戶抱持觀望態度而延遲商業計劃有關;2)通脹或令信用卡業務有所增加,但同時信用卡業務的撥備也增加,或影響到整體的利潤表現;3)加息帶來的NIM(淨利息收益率)擴大效應或隨著加息周期結束而回落;4)全球經濟發展信心和消費者信心不足,或是導致其整體業務持續下降的主要原因。

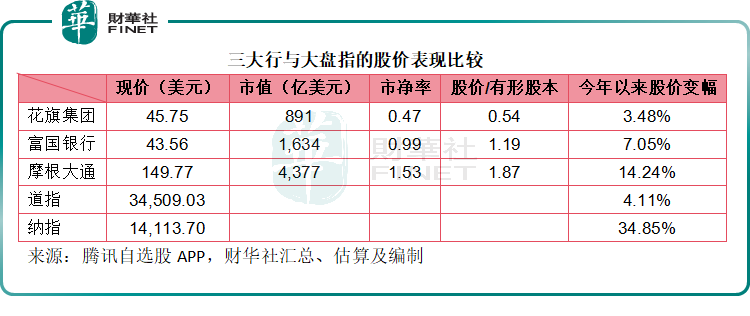

今年以來,花旗的股價累漲3.48%,跑輸道指的漲幅4.11%;富國銀行的股價累漲7.05%,摩根大通則累漲14.24%,或是給予其低價買入第一共和銀行整合大客戶資源的溢價,但是與今年氣勢如虹的科技股相比,仍相差甚遠,納斯達克指數今年以來的累計漲幅高達34.85%。

在充滿挑戰的宏觀經濟背景下,花旗CEO認為見到了多元化業務模式和強勁資產負債表帶來的好處。花旗的2023年第2季財資和交易解決方案以及證券服務均實現15%的健康增長。市場收入則較去年第二季的強勁表現有所下降,主要因為客戶自4月起對美國債務上限的進展保持觀望態度。在銀行業務方面,一直等待的投資銀行反彈尚未實現,也令季度表現欠佳。

值得留意的是,花旗佔收入比重最大的機構客戶收入按年下滑8.56%,抵消了個人及財富管理業務按年增長6.07%的正面影響,應是拖累其整體季度利潤表現的主要原因,因為機構客戶的利潤率達到21.25%,而個人業務的利潤率只有7.72%,前者按年下滑13.58個百分點,個人業務的利潤率則按年下滑1.45個百分點。

富國銀行的2023年第2季收入和淨利潤分别為205億美元和49億美元,其中淨利息收入按年增長29%,主要因為加息和貸款業務增長,抵消了存款有所下降的影響。非利息收入仍按年增長8%,主要因為市場業務交易收入有所增加以及關聯合營企業和私募股權業務的減值下降,部分抵消了存款相關手續費收入下降以及理財和投資管理因估值下降而致收入下降,以及出售債券之淨收益下降的影響。

2023年第2季,富國銀行的信用虧損撥備包括商業地產信用虧損撥備的增加9.49億美元,以及信用卡貸款增加的影響。

摩根大通於2023年第2季產生淨利潤133億美元,扣除與收購第一共和銀行交易有關的18億美元收益和7億美元稅後投資虧損後,ROTCE(有形股本回報率)達到23%。即使扣除第一共和銀行的交易,仍維持CET1資本比率13.8%的水平。

其傳奇CEO戴蒙指,摩根大通的消費和社區銀行業務的新支票賬戶增長強勁,同時信用卡貸款增加18%。企業和投資銀行業務方面,投資銀行手續費收入仍面對挑戰,但是年初至今的市場份額有所擴大。商業銀行業務方面,支付收入仍非常強勁,增長79%。最後,資產和財富管理業務錄得610億美元的長期資金流入,各個渠道、區域和資產類别都實現資產流入。

三大商業銀行比較

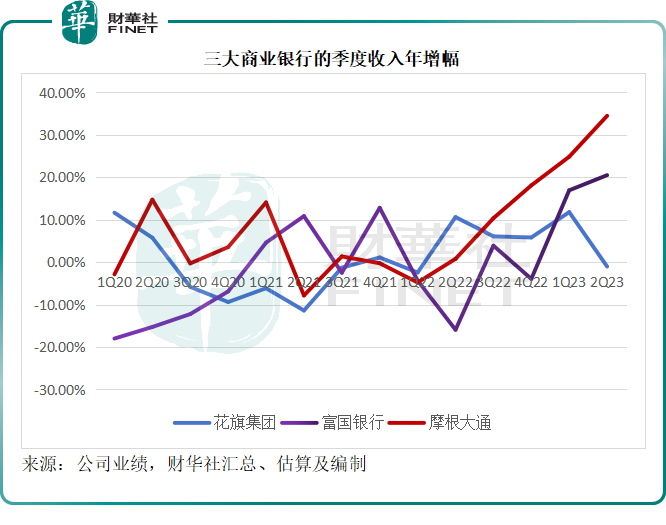

從整體收入來看,摩根大通2023年第2季的收入可謂一枝獨秀,同比增長34.48%,遠超富國銀行和花旗集團,合並第一共和銀行可能是主要原因,見下圖。

這三家商業銀行的整體收入增長,主要受到加息周期令息差擴大,淨利息收入仍保持強勁增長所致。就2023年第2季收入而言,淨利息收入佔花旗集團、富國銀行和摩根大通總收入的71.52%、64.11%和52.72%,顯然,相對於兩大同行來看,花旗集團更偏重於利息業務。

由於IPO活動銳減,全世界的投資銀行業務都不好做,這也是當前各大巨型商業銀行裁員主要以投行部門為主的原因。

幸好,這三家商業銀行能借助其利息業務,繼續維持表現。但是需要注意的是,美聯儲最近的經濟數據正向著其所預期的方向發展——壓抑通脹,為就業市場降溫,因此市場普遍猜測美聯儲的加息周期會在明年結束,甚至可能會從明年開始降息以刺激經濟。

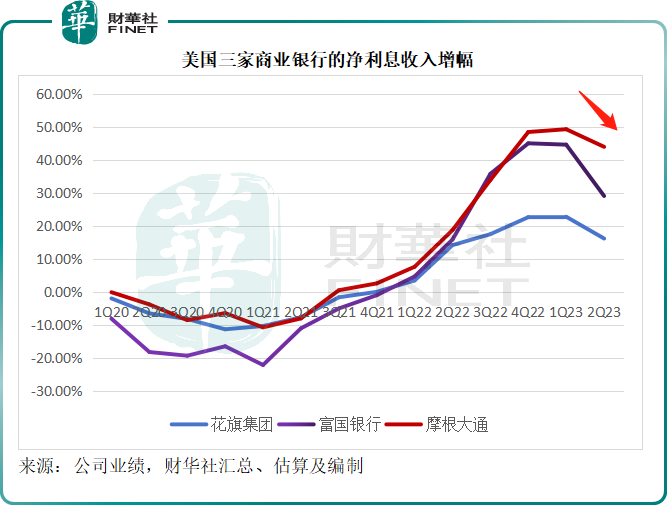

從三家商業銀行的淨利息收入增長可以看出,這個預期已反映到其業務表現上,見下圖,三家銀行2023年第2季的淨利息收入增幅雖仍保持雙位數,但已開始回落。

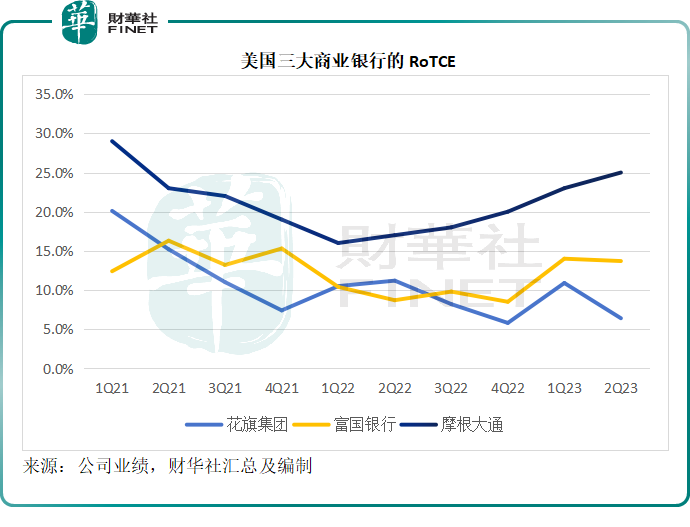

從平均有形普通股股本回報率(RoTCE)來看,綜合素質過硬的摩根大通仍保持一枝獨秀,相信合並第一共和將為其帶來協同效應,將有利於長遠的持續增長。但是另一方面,富國銀行和花旗卻大致上停滞不前。

總結

從前景來看,美聯儲加息周期的影響仍在全面釋放之中,將可能令未來的整體經濟活動放緩,在此情況下,商業銀行的中短期前景或存在較大的不確定因素:主要是經濟下行的影響,此外商業地產的潛在風險也值得關注。

儘管社會各界包括美聯儲都指出當前的商業地產風險可控,但是隨著經濟活動的減弱,商業地產的風險是不是真的可控呢?恐怕沒有人能肯定。

歸根結底,還在於美聯儲是不是真的能夠讓美國經濟軟著陸,商業銀行才能在健康的經濟環境下茁壯成長。

不過,中短期經濟增長的不確定性對銀行股帶來波動將是無可避免,但長遠來看,如果能挺過加息,而且經濟活動能復蘇,股市融資吸引力提高,商業銀行或許可以有不俗的前景。