蘋果(AAPL.US)越過三萬億市值關口位,進一步鞏固了其市值全球第一的地位,其他科技股在2023年上半年也有不俗的表現:

英偉達(NVDA.US)攜AIGC概念創下市值新高,上半年累計漲189.54%;特斯拉(TSLA.US)也勇敢地收復2022年的失地,年初迄今漲幅高達112.51%;與特斯拉老板馬斯克約架的紮克伯格也不示弱,旗下Facebook母公司Meta(META.US)今年狀態大勇,累計大漲138.47%。

然而反觀香港上市的科技股,表現就顯得很拉胯,被騰訊(00700.HK)不愛的京東-SW(09618.HK)和美團-W(03690.HK)分别累跌36.49%和27.65%,同樣,騰訊也被其南非大股東減持,因此今年以來的股價僅累計上漲7.36%。大股東減持是這些股份下跌的原因。那麽,在未來,隨著其戰略重組的鋪開,這些股份是否存在機會?

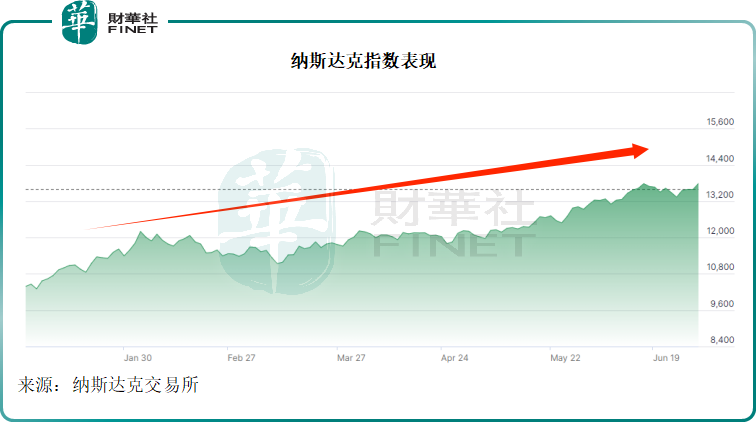

納斯達克指數遙遙領先

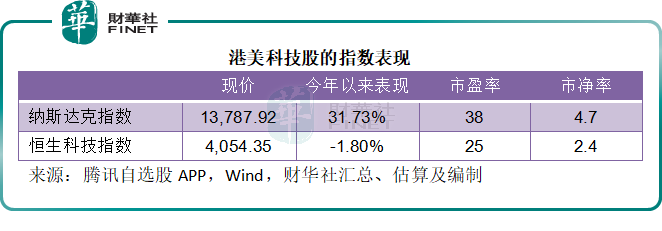

今年以來,反映美股科技股表現的納斯達克指數累計上漲31.73%,市盈率高達38倍,表現十分理想,見下圖。

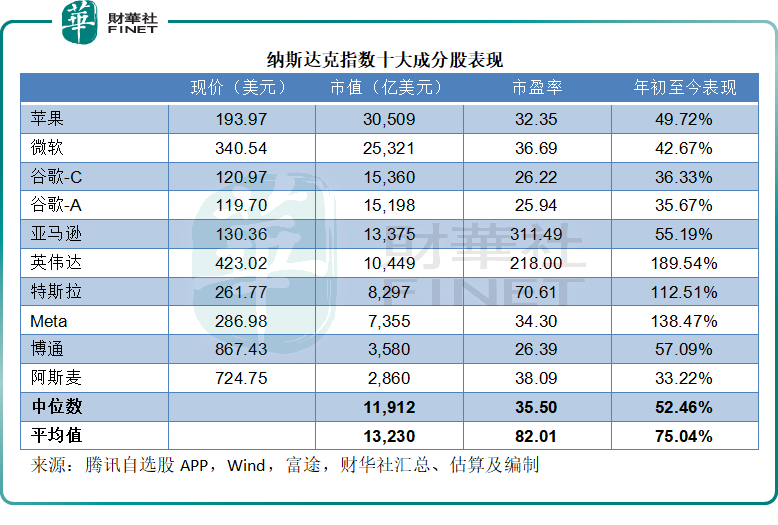

納斯達克指數為市值加權指數,也就是說,市值越高的上市公司,佔指數的權重越高。因此,市值十大上市公司佔了納斯達克指數的前十大權重,分别為蘋果、微軟(MSFT.US)、谷歌C類股和A類股、亞馬遜(AMZN.US)、英偉達、特斯拉、Meta、博通(AVGO.US)和阿斯麥(ASML.US)。

見下表,這十大權重股今年以來的累計漲幅都在33%以上,漲幅中位數達到52.46%,平均值也在75%以上,遠超大盤表現。

其中,英偉達、特斯拉和Meta的股價更是倍增,財華社認為,主要原因是ChatGPT的熱浪為芯片公司英偉達帶來了前景,因為佈局AIGC的公司紛紛向英偉達下訂單以構建自身的大模型;特斯拉和Meta的大漲,或主要因為這對難兄難弟在2022年都遭遇了大跌,而隨著美股行情向好,情緒化的投資者又重新回來追捧這些股份。

這些重磅股份的大漲,帶動了大盤指數的表現,也是納斯達克指數跑赢其他美股重要指數的原因:例如,道瓊斯工業指數今年以來僅上漲3.80%,這是因為道指為股價加權指數,即股價越高的股份,其所佔的權重越高。

從上表可以看到,大型科技股的股價都偏低,這是因為作為流量經濟的領導者,這些股份太懂得流量密碼——讓更多的人參與進來,轉換成投資術語就是讓更多投資者能有機會買入股份,這些科技股在股價跨過千元時,往往會分拆股份,例如蘋果於2020年一拆四。

而且道指為三十大藍籌股的均價指數,這三十大藍籌股還包括制藥股如默沙東(MRK.US),金融股如高盛(GS.US),消費股如可口可樂(KO.US),石油股如雪佛龍(CVX.US),這些股份於今年上半年的表現怎麽都比不上科技股,默沙東、高盛、可口可樂和雪佛龍今年上半年的累計股價漲幅分别為5.43%、-4.68%、-3.87%和-10.69%。

由此可見,美股的大漲,或更多是得益於科技股的反彈。

香港科技股則受累於巨頭的下挫

儘管2023年下半年第一個交易日,反映香港上市科技股表現的恒生科技指數大漲3.66%,至4,054.35點,但其今年以來表現仍偏落後,累跌1.80%,與納斯達克指數的累漲31.73%形成鮮明對比。

恒生科技指數包含香港交易所上市的30支最大型科技公司,按市值加權計算權重,也就是市值越大,所佔權重越高,不過設有8%的上限。也就是說,市值最高的公司,權重理應最高,但是因為有8%的權重上限,若其在指數中的權重超過8%,則按8%記錄。每一個季度進行權重調整。

值得留意的是,當前恒生科技指數中權重最高的上市公司是「新勢力」理想汽車(02015.HK),權重達到8.54%,主要因為最近得益於其汽車交付數據大增,股價大漲,今年以來理想汽車的股價漲幅是十大權重股中的最高,達到91.41%,下次季度調整時,其權重將重新調整,以滿足8%的限制規定;第二大權重股是短視頻平台快手-W(01024.HK),權重為8.26%,第三和第四大權重股分别為阿里巴巴-SW(09988.HK)和騰訊。

對比下圖與以上美股十大科技股的表現,港股上市的科技股表現明顯落後,科技股指數十大成分股年初至今的中位數漲幅只有4.10%,平均值也只有9.49%,遠低於美股同行的表現。

除了理想汽車大漲之外,有新遊戲推出的網易-S(09999.HK)、半導體股中芯國際(00981.HK)和得益於ChatGPT熱浪的百度集團-SW(09888.HK)均有超20%的累計漲幅,得益於它們自身的利好消息,但是對比於同樣利好的美股同行,其表現仍較為落後,例如谷歌的累計漲幅高達35%,而百度只有24.35%;谷歌的市盈率達到26倍,而百度的市盈率只有不到16倍。

由此可見,香港上市的大型科技股普遍估值都較低,例如上述十大成分股的市盈率的均值為81.18倍,但如果去除理想汽車的異值影響,市盈率中位數只有18.80倍,遠低於納斯達克指數十分成分股的35.50倍市盈率估值,這意味著港股上市科技股的估值或存在上漲空間。

當然,基本面是決定其未來上漲空間能否被市場所捕捉的要素。

從蘋果的增長前景來看,其長遠展望應是不錯的,因為利潤較高的服務分部將可為其帶來更高質量的收益,但是與此同時需要注意的是,當前美股科技股的高漲,很大程度得益於ChatGPT概念掀起的狂潮,我們都見識過無數次資產泡沫爆破造就的窘境,被概念擡高的估值能否持續將存在很大的變數,尤其被炒高的英偉達和買賣限制不斷被升級的光刻機供應商阿斯麥,其估值是否經得起考驗存疑。

另一方面,經歷了大跌之後,港股上市的大型科技股水分已經被擠了出來,而且這些大型科技股最近都進行了集團的結構性調整和優化,以提升其運營效率,這對於未來的發展應是利好,例如騰訊的成本優化措施,阿里巴巴的組織調整,京東和美團的業務拓展,以及百度無人駕駛相關業務商業化的實現,都是對其未來拐點的鋪墊。

總之,美國科技股於今年上半年暫時領先,但是下半年,港美科技股的表現或將再出現分化,可留意它們是否向著各自的反方向發展。