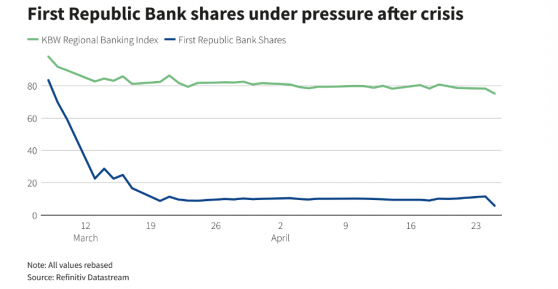

智通財經APP獲悉,陷入資産流動性困境的第一共和銀行(FRC.US)市值在周叁再度遭遇重挫,如今投資者仍在觀望該行能否在沒有美國政府支持的情況下找到資産買家並實現扭虧爲盈。在殘酷的抛售浪潮中,該銀行的股價再度刷新曆史新低,其市值一度驟降41%,至約8.88億美元,首次跌破10億美元大關,與2021年11月超過400億美元的峰值相去甚遠。周叁收盤時該公司市值約11億美元。

據悉,上個月,在兩家美國地區銀行倒閉後,美國銀行(BAC.US)、花旗(C.US)、摩根大通(JPM.US)和富國銀行(WFC.US)爲首的美國大型銀行向第一共和銀行注入總計約300億美元存款,支撐了這家美國地區性銀行,但這未能彌補存款外流。該行表示,第一季度存款暴跌超過1000億美元,並正在探索重組資産負債表等方案。

在業績公布後,第一共和銀行財務主管Neal Holland表示:“隨着幾家銀行在3月份倒閉,我們經曆了前所未有的存款外流。”

美國政府不願介入救援,同行不願冒險

有媒體報道稱,一位熟悉內情的消息人士表示,該行一直在考慮多種選擇,如出售資産或成立一家“壞賬銀行”。“壞賬銀行”的可能性是一種危機類型的方法,以隔離那些有問題的金融資産。該行此前曾表示,將縮減資産負債表並削減開支。

在美東時間4月25日,有媒體援引知情人士透露的消息稱,第一共和銀行正在考慮剝離500億至1000億美元的長期證券和抵押貸款,這是該行自身救助計劃的一部分。有知情人士稱,第一共和銀行可能給予包括美國大型銀行在內的潛在買家認股權證或優先股,激勵他們購買高于市值的該行資産。任何資産出售都將有助于減少該行的資産和負債錯配。

該人士還稱,第一共和銀行試圖強化資産負債表,避免像矽谷銀行倒閉時那樣被監管機構聯邦存款保險公司(FDIC)接管,並爲未來可能的融資掃清道路。但是,這可能需要美國政府推動同一些美國大行的談判,畢竟有潛在救助意圖的同行們都希望在第一共和銀行執行盈利計劃時穩定自身資産負債表。

自3月16日銀行業危機最嚴重時,11家華爾街銀行向第一共和銀行臨時存入300億美元以來,華爾街各銀行一直在努力幫助第一共和銀行度過艱難時期制定方案。有消息人士稱,在研究拯救第一共和銀行的方案時,摩根大通提出並短暫考慮的一個想法是,組建財團收購該銀行的可能性,但這一想法並未獲得同行普遍支持。

消息人士稱,最近幾天,第一共和銀行的顧問們已經接觸了11家銀行中的至少四家,提出了收購該銀行部分資産的建議。但消息人士稱,其中叁家銀行表示,如果沒有美國政府的支持,他們看不到前進的道路。有媒體周叁援引消息人士的話報道稱,美國政府官員目前不願介入第一共和國的救助過程。

媒體周叁報道稱,美國銀行監管機構正在考慮降低其對第一共和國的私人評估,這些評估可能導致它面臨從美聯儲緊急借款的潛在限制。據媒體報道,消息人士透露,聯邦存款保險公司(FDIC)已經給該行時間與私人部門達成增強財務實力的交易。但幾周過去,交易仍然無影蹤,因此高級官員們越來越傾向于下調對第一共和銀行的評分,包括所謂的CAMEL rating,這或將限制該行對美聯儲貼現窗口和上月推出的一項緊急貸款工具的使用。

消息人士稱, FDIC目前尚未做出決定,也沒有官員在等待該行強化資産負債表的時候對其提出上述警告。如果第一共和銀行能夠與新的支持者達成協議以加強財務實力,那麽可能避免評分被下調。

第一共和的股票昨日經曆數次停牌。該股昨日最終下跌近30%,至5.69美元。第一共和銀行對于媒體的報道均拒絕置評。

未實現淨虧損飙升,暫時難以尋找到“接盤俠”

周叁稍早的一份報告稱,第一共和銀行的顧問們已經列出了購買該銀行新股的潛在買家,前提是他們能夠修複該銀行的資産負債表。

不過,有分析師指出,在第一共和尋求走出第一季度逾1,000億美元存款外流所引發的流動性危機之際,有幾個障礙可能令對于該行的救援工作複雜化。

Aptus Capital Advisors的投資組合經理David Wagner表示:“(第一共和國)資産將被出售,但可能需要一些時間,且可能以相當低的價格出售。”分析師指出,第一共和國可能選擇的“壞賬銀行”與過去創建的其他一些壞賬銀行的區別在于,這家舊金山銀行擁有一些不錯的資産,比如抵押貸款,這些資産表現良好,但在利率較低時的定價顯然與現在的定價是不同的。

惠譽評級(Fitch Ratings)北美銀行業務主管 Christopher Wolfe表示,它們是“好資産,只是利率不好”,他指的是自去年以來美聯儲激進加息侵蝕了該銀行持有的證券資産的價值。他表示,即使是創建一個特殊目的載體,也會要求任何買家承擔損失,除非他們就等同于或高于投資組合的市場價值達成一致的意見。

根據一份文件,第一共和銀行在2022年可售證券的未實現淨虧損(net unrealized loss)約爲4.7億美元,而一年前的虧損僅僅爲4400萬美元。在2022年,該公司持有至到期證券的未實現淨虧損爲47.7億美元,而2021年僅爲11.2億美元。

自第一共和銀行在周一公布第一季度業績以來,至少有叁家投資機構下調了該公司股票的目標價。

“第一共和國的問題可能是特殊的,他們面前顯然有一條非常痛苦的道路。”波士頓B Riley Wealth 的首席市場策略師Art Hogan表示。

上周,美國一些地區銀行發布的一系列業績報告讓投資者感到放心,曾一度認爲美國銀行業危機已經接近尾聲。但是,在第一共和國公布業績後,銀行業如今面臨新的壓力,投資者們開始擔心銀行業危機繼續蔓延,對于銀行業穩定性以及信貸緊縮的擔憂加劇。有着“股神”之稱的巴菲特此前接受采訪時曾表示,未來可能會有更多銀行倒閉,但儲戶永遠不必擔心他們的存款。