“To be,or not to be”俨然是被一致性評價、帶量采購等政策反複捶打後的中國醫藥産業最真實寫照。生態持續波動,但2016-2021年期間,我國仍有66款國産1類新藥上市,創新藥市場陡增11484億元。

市場容量井噴,然而國內醫藥産業上遊核心原料“卡脖子”現象依舊存在。

本土制藥上遊環節分散,因各細分領域存在高技術壁壘,公司的産品布局較爲單一。反觀全球巨頭公司,早已從各個環節出發,經過並購整合建立了一站式解決方案,推動淨利潤率的提升。

在此背景下,本土醫藥産業上遊如何抓住勢頭,逐步突破卡脖子難題實現長期發展?新技術領域的投資戰略是國內公司中期維度下彎道超車的絕佳機會。多甯生物通過並購整合打造“一站式生物工藝平台”體系,給出了自己的答案。

並購整合——生物工藝巨頭的必經之路

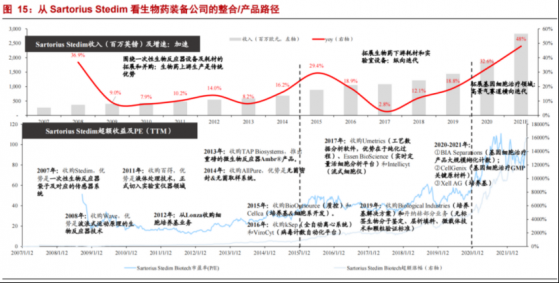

複盤生物工藝巨頭賽多利斯的股價長牛之路(6年8倍),該公司在2010-2020年營收年複合增速15%,盈利能力持續提升。股價長牛的背後,是其在150多年發展曆程中,一邊鞏固自身技術護城河,一邊通過收購打通産業上下遊,進而成長爲平台型生命科學服務龍頭。

實際上,不僅是賽多利斯,環顧生物工藝頭部企業如丹納赫、賽默飛世爾等,均已通過並購建立了貫穿産業鏈上下遊的生物工藝解決方案。例如2022年12月,丹納赫宣布收購Cell IDx,進一步推動其在癌症診斷上的發展。跟隨時代趨勢,優化和迭代生物工藝,並及時切入高景氣領域,是這些生物工藝巨頭不斷做大做強的秘訣所在。

回到國內市場,本土生物藥供應鏈發展依然存在不少痛點,跨國巨頭目前仍把持各細分市場的主要份額。另外,與全球傳統龍頭相比,國內生物工藝提供商服務環節較少、能用于資本開支和並購整合的投資有限,而整個生物工藝産業鏈涉及衆多環節和産品,逐個自行開發耗時耗費巨大。

基于生物工藝巨頭的發展思路,並購是建立全流程解決方案體系,推動企業做大做強的底層邏輯。因此,在中國生物藥産能大幅擴充的窗口期,本土上遊企業追求並購整合的速度和質量尤爲重要。

率先出擊——構建生物工藝最全産業鏈

雖然中國生命科學行業的並購整合起步較晚,但已有本土公司如多甯生物提前布局,率先通過4年9起並購逐步建立起一站式生物工藝解決方案。截至目前,多甯生物已成爲國內唯一一家産品組合覆蓋生物工藝所有主要步驟的提供商。

實際上,在2005年成立時,多甯生物主要專注于細胞培養基開發平台。作爲國內無血清細胞培養基領域的最早入局者,公司積累了大量優質客戶,並順利地從藥物研發的早期階段切入客戶的整個工藝流程。在完成數輪融資後,多甯生物也從細胞培養基開始,不斷向生物工藝上下遊延伸。

2019年以來,多甯生物先後收購及整合了齊志生物、亮黑科技、金科過濾、熙邁檢測、安拓思、楚博生物、樂楓生物、SALUS和楚怡生物9家企業,覆蓋了生物工藝上下遊的核心産品,如培養基、生物反應器、層析填料、一次性耗材、過濾器等。

在並購企業中,齊志、安拓思等子公司與多甯生物一樣有十幾年的發展曆史,項目和客戶衆多。隨着客戶項目陸續進入商業化生産,産品需求將進一步放量。此外,由于下遊客戶在研發環節注重效率,在量産環節注重成本,往往有更強的定制化需求。而貫穿全流程的布局讓多甯生物更了解客戶在各工藝環節的要求,可以通過定制化服務爲雙方的長期合作打下基礎。

洞察市場——發揮一站式體系的協同效應

多甯生物連續的並購整合,並非只是追求公司規模的擴張或是短期的財務投資回報,而是基于對市場的洞察完善産品組合,搭建更完整的解決方案,實現業務協同,發揮規模效應。

以實驗室純水系統爲例,據弗若斯特沙利文預計,中國實驗室純水系統2021年市場規模約爲10.01億元,預計在2026年達到18.88億元,2021年至2026年的複合年增長率爲13.5%,市場空間可期。

爲切入實驗室純水領域,多甯生物先後並購了樂楓生物和SALUS。其中,樂楓生物是一家從事水純化和實驗室分離純化産品研發、設計和制造的企業,業務包括自主研發的實驗室純水系統、密理博純水産品兼容替換耗材以及過濾純化産品叁大類,客戶遍及中外。成立十余年,樂楓創立了自己的産品品牌,並推出了多個新概念産品。而對SALUS的並購,則是爲了建立國際銷售網絡,進一步將業務觸角延伸至海外,實現其純水系統的全球化銷售。

截至目前,多甯生物不僅是國內首家打入歐美純水系統市場的中國公司,同時也是國內按收入計最大的實驗室純水系統提供商。

通過一系列的並購,多甯生物成爲了生物工藝解決方案的“大型超市”。各業務單元間的協同不僅能幫助公司深入了解生物工藝不同步驟的需求,還有助于研發具有應用優勢的産品。例如,在開發一次性生物反應器時,公司可以結合在生物反應器、一次性産品及細胞培養基方面的知識,自主開發出更具兼容性的一次性生物反應器。

此外,多元的産品及服務還可以産生交叉協同銷售,由一款産品帶動其他産品或整條上下遊工藝的應用,降低客戶因采用不同提供商的解決方案而導致的驗證和生産成本,提高藥物研發和制造的效率。

數據顯示,近幾年,約60%- 70%的主要客戶向多甯生物購買兩種或以上的産品及服務。而這主要得益于一站式解決方案所形成的成本效益和質量保障,以及全周期業務綁定的優勢。

轉化賦能——實現1+1>2

實際上,多甯生物能做到一直向上的並購發展,並在業內實現品牌積累,離不開其領導團隊的前瞻性。

在考量標的時,多甯生物傾向于選擇發展目標相同的質優股。正如公司董事長兼CEO王猛此前接受采訪時所言,“現階段不是行業數一數二的企業也沒關系,雙方可以互相配合,取長補短,逐步建立行業領先的優勢。”而且,多甯生物的並購是爲了“補鏈”,一方面是補全兩大業務板塊(生物工藝解決方案、實驗室産品與服務)的産品組合,另一方面是收納具備高增長、高技術壁壘的新産品。

在並購過程中,多甯生物還強調對子公司的轉化賦能,設置激勵機制以保障雙方的利益長期化。除了資金的支持外,子公司可以充分運用母公司的平台資源,帶動産品銷售。例如2019年收購的齊志生物,其收入從2019年約2630萬元提升至2021年的1.38億元,而2020年收購的亮黑科技,收入從當年的約1040萬元提升至2021年的1.29億。

不俗的並購成果,可以從側面反映出多甯生物領導團隊對細分領域工藝和應用的深入理解,也印證了多甯生物正按照正確的並購邏輯不斷地擴容發展。

生命科學服務行業的特殊性,讓多甯生物的拓展之路在國內顯得不那麽常規。但從結果來看,通過清晰的並購路徑整合生物工藝上下遊流程,最終建成一站式生物工藝平台,讓多甯生物俨然走在了國産替代浪潮下的最前端。隨着未來生物制藥市場的進一步放量,多甯生物將帶來更大的想象空間。