3月2日,中國鐵塔(00788.HK)公佈了截至2022年12月31日的2022年全年業績。

從財報數據來看,中國鐵塔的主業運營商業務保持穩健發展,智聯業務和能源業務保持強勁增長,公司充分把握住了網絡強國、數字中國、「雙碳」戰略帶來的機遇。

財報顯示,2022年中國鐵塔營業收入保持良好增長,全年達到921.70億元,同比增長6.5%;歸母淨利潤為87.87億元,同比增長19.9%;淨利潤率為9.5%,盈利能力持續增強;現金流穩定充沛,實現經營活動現金流量淨額651.34億元,自由現金流達到389.27億元。

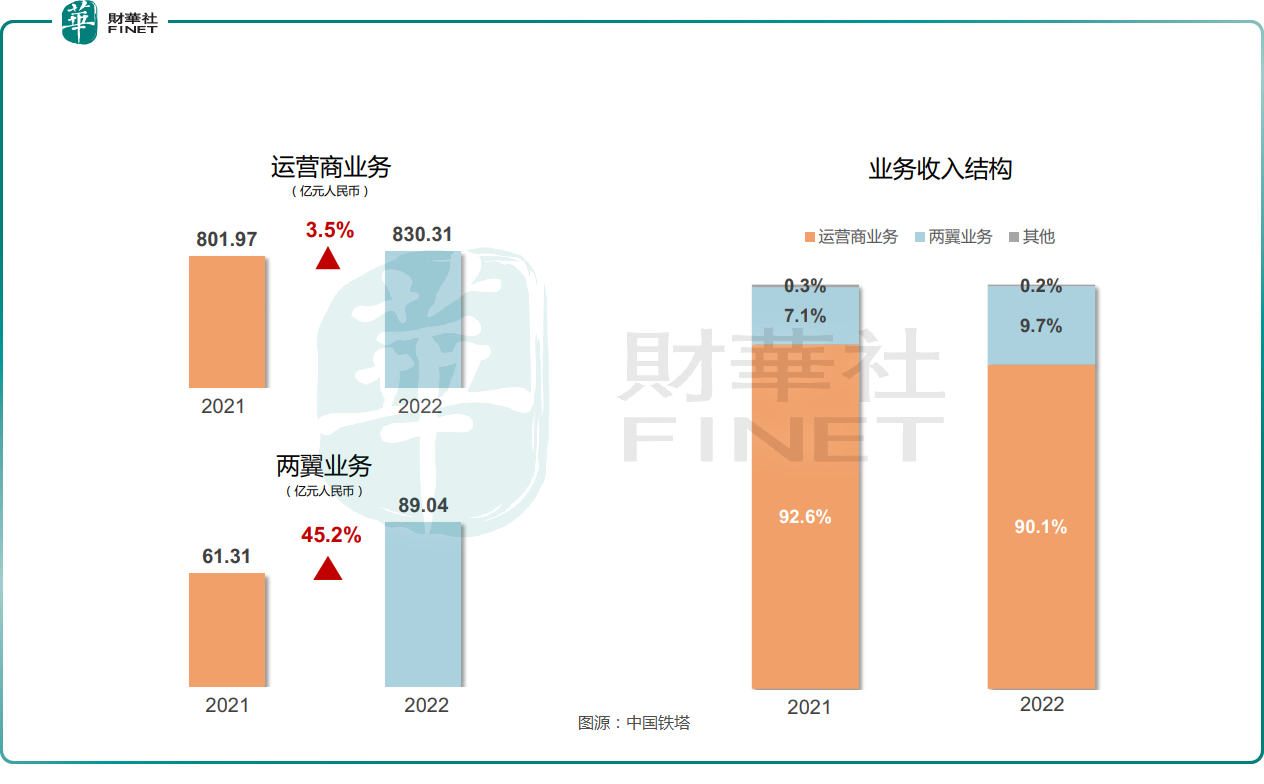

分業務具體來看,中國鐵塔執行「一體兩翼」戰略,主要業務分為「一體」的運營商業務及「兩翼」業務兩部分:其中運營商業務佔2022年總收入的比例為90.1%,是公司主要收入來源,包含塔類業務及室分業務,和國内三大電信運營商的合作主要是在這一部分;兩翼業務佔總收入比例為9.7%,包括智聯業務和能源業務。

1、運營商業務。

2022年,中國鐵塔緊抓5G網絡覆蓋向縱深推進的發展契機,鞏固資源統籌共享和專業化運營優勢,優化建設服務模式,集約高效滿足客戶網絡建設需求。2022年,公司運營商業務收入達到830.31億元,同比增長3.5%。

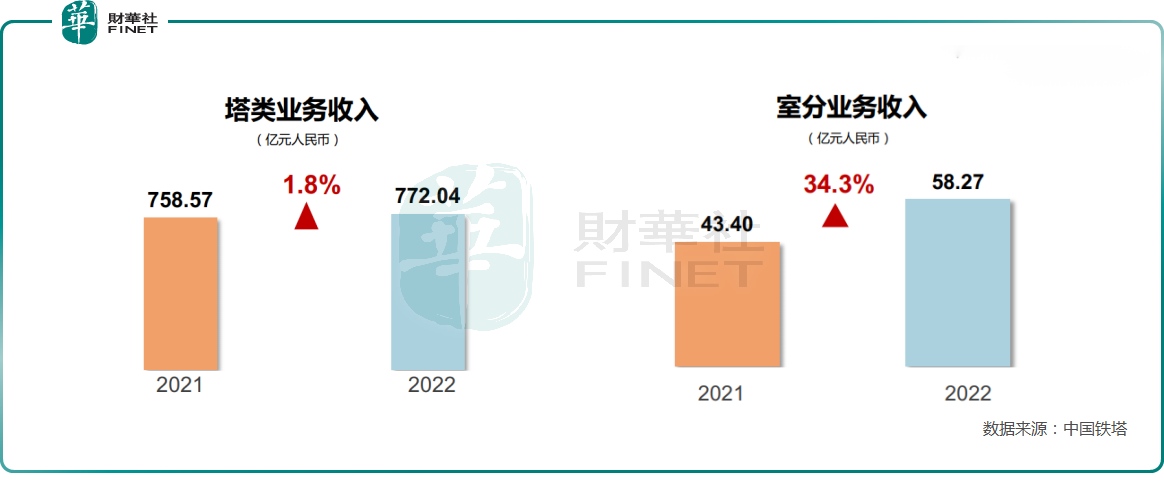

運營商業務又細分為塔類業務和室分業務。

(1)塔類業務:2022年,塔類業務實現收入772.04億元,同比增長1.8%。截至2022年12月31日,公司塔類站址數205.5萬個,較2021年年底累計淨增1.7萬個,運營商塔類租戶達到336.2萬戶,較2021年年底增加10.2萬戶,運營商塔類站均租戶數由2021年年底的1.60戶提升到1.65戶,共享水平進一步提升。

(2)室分業務:2022年,室分業務實現收入58.27億元,同比增長34.3%。截至2022年12月31日,樓宇類室分覆蓋面積累計達73.9億平方米,同比增長48.1%;高鐵隧道及地鐵覆蓋總里程累計達20040.2公里,同比增長18.5%。

運營商業務是中國鐵塔最主要的收入支柱,和國内三大運營商緊密關聯。2022年底,中國鐵塔與三大運營商簽署了新服務框架協議。

中國鐵塔執行董事兼董事長張志勇在3月2日的電話會議中表示,隨著新簽署商務定價的落地和實施,預計2023年公司運營商業務將與2022年基本持平。

對於運營商業務的未來,中國鐵塔將更多希望寄託在5G上。張志勇在電話會議中表示,(目前)5G網絡仍處於規模建設期,預計到2023年底,每萬人擁有5G基站數將超過18個;到2025年底,5G室内覆蓋將達到4G覆蓋水平,給室分市場帶來大量拓展空間。

2.兩翼業務:智聯業務和能源業務。

兩翼業務的收入比例佔總體較小,但在2022年對收入增量的貢獻不可小觑。財報顯示,2022年,中國鐵塔的兩翼業務實現收入89.04億元,佔營業收入比重為9.7%,較2021年同期提升2.6個百分點,對整體營業收入增量貢獻達到49.7%,較2021年同期提升9.7個百分點,多點支撐的業務發展格局不斷鞏固。

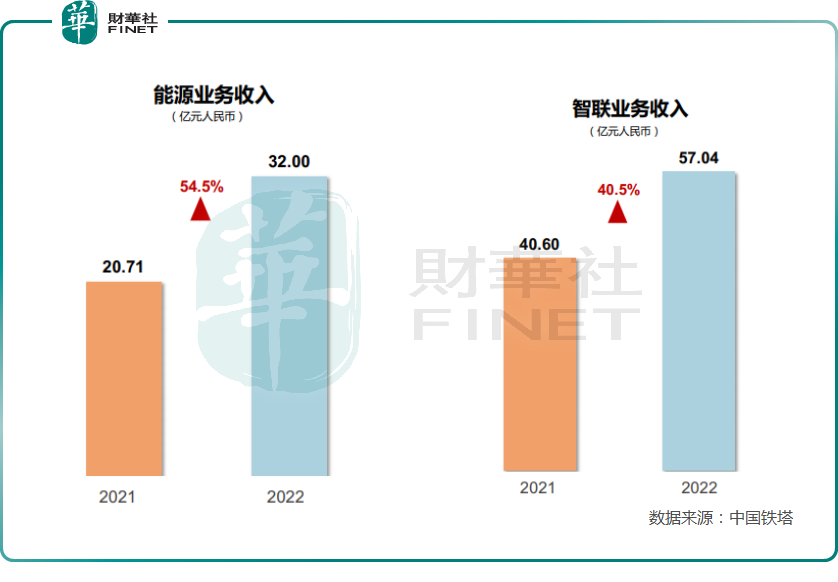

(1)智聯業務:2022年,智聯業務實現收入57.04億元,同比增長40.5%,其中鐵塔視聯業務實現收入36.94億元,佔智聯業務收入比重提升至64.8%。

張志勇在電話會議中表示,在運營商加速向數智化轉型,發展雲計算、大數據的背景下,鐵塔公司也會圍繞數智化及共享做一些佈局,思考如何讓基站發揮更多作用,使通信塔向數字塔轉變。據財報介紹,公司抓住數字經濟發展機遇,主動融入國家治理體系建設,推動超20萬個「通信塔」升級為「數字塔」。

張志勇指出,近日《數字中國建設整體佈局規劃》的發佈,進一步為中國鐵塔基於中高點位站址資源、服務數字治理的智聯業務發展提供了政策紅利。

(2)能源業務:2022年,能源業務實現收入32.00億元,同比增長54.5%,其中鐵塔換電業務實現收入18.00億元,佔能源業務收入比重達56.3%。據中國鐵塔介紹,在換電業務方面,截至2022年12月31日,公司累計發展鐵塔換電用戶約90.2萬戶,較2021年年底增加29.0萬戶,市場領先地位進一步鞏固。

對於今年能源業務的表現展望,張志勇表示,公司對能源業務比較有信心,預計2023年能源業務的收入會有快速的增長。

在如今數字中國建設規劃出台,6G研發將加快推進的背景下,三大運營商中國移動、中國聯通、中國電信作為國内通信龍頭都會受益,而中國鐵塔與三大運營商緊密關聯,也會因此而加快發展。

機構觀點方面,麥格理發佈研究報告稱,中國鐵塔去年下半年收入符合市場預期,但毛利顯著減弱,EBITDA利潤率及EBIT利潤率按半年均有所下降,EBITDA則較市場預期低5%,經營利潤更較預期低出約23%。去年鐵塔公司的塔類業務收入同比增長1.8%,增速放緩,而且增長主要來自租賃比率的增加,每租戶收入則正在下降,相信是由於去年底公司與營運商重新簽訂定價協議。智聯及能源業務去年收入增長41%,表現強勁,但僅為總收入貢獻約16%。

此外,麥格理將中國鐵塔(00788)評級由「跑輸大市」升至「中性」,將今年度純利預測下調3%,2024年則上調3%,雖然對開支及利潤率前景看法較負面,但估值向下重評後現價水平合理,加上公司持續去槓桿化,可將價值釋放予股東,目標價由0.69港元上調40%至0.94港元。

二級市場方面,投資者似乎對中國鐵塔2022年成績單持「中性」態度,截至發稿前,中國鐵塔股價為0.90港元/股,與3月2日收盤價持平。