當下,智能化的陣地正在經歷一場變遷,智能手機已經觸及到天花板,日薄西山;而智能汽車則方興未艾,朝氣蓬勃。

這場史無前例的變遷對原來手機供應鏈的參與者而言,面臨轉型的嚴峻考驗。

我們在之前《智能手機日薄西山,舜宇光學能否華麗轉身?》文章就分析過港股的舜宇光學科技(02382.HK)在變革之下轉型到車載鏡頭新領域的動作。

本文丘鈦科技(01478.HK)的命運與舜宇光學極其相似,重壓之下,面臨轉型,在困境中尋找出路。

01困境

其一,智能手機出貨量逐年下滑。

信通院數據顯示,2022年1至11月,國内的智能手機出貨量2.37億部,同比下降23.6%。

Canalys公司的調研報告顯示2022年中國全年手機總銷量達2.73億部,相比2021年的3.51億部的整年出貨量下滑了22.22%。

其實早在2021年時,中國智能手機出貨量已經倒退至2013年的水平。

全球智能手機出貨量方面,據IDC預測,全球智能手機出貨量2022年將為12.7億部,同比減少6.5%。據潮電智庫預測,2022年全球智能手機出貨量將跌破10億部,甚至直達9億部谷底,同比下滑20%。

全球智能手機出貨量也正在退回到2014年水平。

在天花板的制約下,蘋果、以及國内的手機廠商均出現砍單現象,收縮產能,謹慎度日,以免受庫存積壓之苦,這自然也壓縮對鏡頭、模組等上遊供應鏈的訂單量。

出於成本控制考慮,部分手機廠商在2022年取消了很多定點,將一些訂單轉交給ODM代加工,自己則做好品控即可。ODM(俗稱貼牌)的發生是手機廠商自保的手段,大難當前,各自紛飛,但切換到ODM模式,原本上下遊供應鏈上的關系就可能要重新構造。

總之,下遊需求空間的萎縮,加之供應鏈的危機,勢必會給上遊的供應鏈廠商形成打擊。在此背景之下,丘鈦科技自然不能幸免,日子也並不好過。

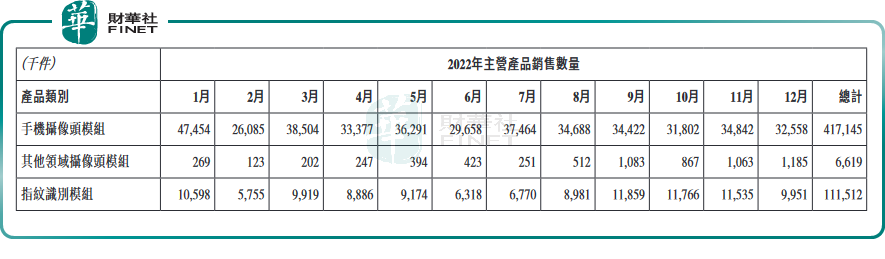

丘鈦科技2022年手機攝像頭模組累計銷量41714.5萬件,相比2021年47911.2萬件全年銷量,下滑了12.93%。

指紋識别模組累計銷量11151.2萬件,相比2021年11458.2萬件全年銷量,也是出現下滑。

其二是,在智能手機行業内部,多攝像頭與大像素是行業的大勢所趨,而丘鈦科技在這兩大方向存在增速乏力的可能。

據信通院統計分析,在2022年第三季度我國上市手機中,5G手機中後置攝像頭個數2個及以上的款型佔比為95.4%,4G手機中後置攝像頭個數2個及以上的款型佔比為37.0%。

而丘鈦科技在多攝像頭領域並沒有明顯的重視與佈局。

在大像素方面,3200萬像素已經成為一個分水嶺,但丘鈦科技目前主打的依然是3200萬像素以下的攝像頭模組,以2022年12月的出貨量來看,3200萬像素以下攝像頭模塊出貨量為2087.4萬件,3200萬像素以上攝像頭模塊出貨量為1168.4萬件。

以2022年上半年的出貨量來看,3200萬像素及以上的高端攝像頭模組產品的銷售數量佔應用於手機的攝像頭模組產品總銷售數量的比例為27.6%,同比下降4.4個百分點。

其三是,盈利能力較弱。

2017-2021年間,丘鈦科技分别實現收入79.39億元、81.35億元、131.7億元、174億元、186.63億元;而對應的毛利率分别為11.12%、4.34%、8.96%、10.18%和9.44%。

到了2022上半年,公司的毛利率已經下降為5.3%。

手機攝像頭產業鏈簡單來說可分為材料及設備提供商(上遊)、攝像頭模組廠(中遊)、下遊為智能手機廠商(下遊)。

丘鈦科技位於產業鏈的中遊位置,其核心原材料CMOS圖像傳感器芯片尚未實現國產化替代,溢價能力及成本下調空間有限。

就在2022年上半年,丘鈦科技就因主要受客戶結構階段性調整等因素導致高端產品佔比下降、疫情導致產能利用率下降、以及關鍵原材料CMOS圖像傳感器芯片價格仍然較高等因素影響,淨利潤同比下降71%至1.7億元,位於此前盈警下限。

關於以上種種困境,最大的焦慮依然是智能手機的衰落問題。

過去在手機行業嘗到甜頭的上遊供應商如今要「忍痛轉型」,擺脫對手機行業的依賴,從泥淖中去選擇新的生機。

跟舜宇光學類似的轉型戰略,在下遊佈局方面,丘鈦科技也是瞄準了新能源汽車與物聯網攝像頭這兩大新的方向。

02出路

值得欣慰的是,公司旗下的新興業務蒸蒸日上,其他領域攝像頭模組在2022年的累計銷量661.9萬件(這一業務在2021年未曾出現在公告的出貨量統計表中)。

此處的其他領域攝像頭模組正是應用於車載、物聯網(IoT)智能終端及其他領域的攝像頭模組。

而承擔車載攝像頭模組業務板塊的正是旗下的昆山丘鈦微電子科技股份有限公司,目前已經正式向深交所創業板提交注冊,等待注冊結果落地中。

也就是說,丘鈦科技由手機到車載攝像頭的轉型效果如何,更多的還是得看丘鈦微電子的生命力如何了。

丘鈦微電子的創始人與丘鈦科技的創始人是同一人,均是何寧寧,此人於2007年成立丘鈦微,後一直擔任公司董事長。

丘鈦微此次IPO計劃募資30億元,其中14.92億元用於智能手機高端攝像模組,6.89億元用於IoT攝像模組開發及生產項目,3.2億元用於車載攝像模組生產項目,5億元用於補充流動資金。

丘鈦微並沒有丢棄智能手機高端攝像模組這一傳統業務,而是將其與車載攝像模組一同並列。

有市場人士分析,主要原因可能是如果單拎車載攝像模組這一新業務,恐怖在業績層面顯得單薄,不能滿足創業板上市的要求,車載攝像模組雖然是新興業務,但是要扛起業績大旗,恐怕仍然吃力。

關於車載攝像頭的前景,研究機構ICVTank表示,2021年全球平均車輛配置2.3顆攝像頭模組,同比顯著增長,預計到2026年數量將達到3.8顆/台。

全球車載攝像頭市場包括前裝(整車廠完成組裝)及後裝(整車出貨後組裝),於2021年全球車載攝像頭前裝市場達到122億美元,後裝市場達到51億美元。

其中,前裝市場的車載攝像頭模組規格較高,是最重要的市場,預計自2020年至2026年,出貨數量將從1億顆增長至3.7億顆,年均復合增長率24.32%。

車載攝像頭模組一大弊端是驗證周期較長。

目前,丘鈦微的車載攝像頭模組產品已在上汽通用五菱、吉利汽車、小鵬汽車、福田戴姆勒等品牌的車型中交付使用。

此外,公司亦通過了德國ContinentalAutomotive、蔚來、上汽乘用車、北汽新能源、東風商用車等多家汽車行業企業合格供應商資格認證。2022年8月,車載攝像頭模組產品已進入比亞迪的車載供應商體系。

佈局車載攝像頭的一大利處在於緩解上遊原材料的外資外供焦慮,如前文所言,國内的韋爾股份研發的CMOS圖像傳感器已經涉及汽車與安防領域。如果與韋爾股份牽手,或將減少供應危機。

相比車載領域,IoT攝像頭模組優勢是驗證周期較短而且使用場景多樣。

IoT業務主要客戶包括大疆、科沃斯、石頭科技、小天才等,且已經獲得OPPO等智能手機主流品牌的AR眼鏡項目供貨資格。

同時,丘鈦微IoT業務獲得字節跳動、愛奇藝的樣品訂單,並且通過HTC等AR/VR企業的認證。

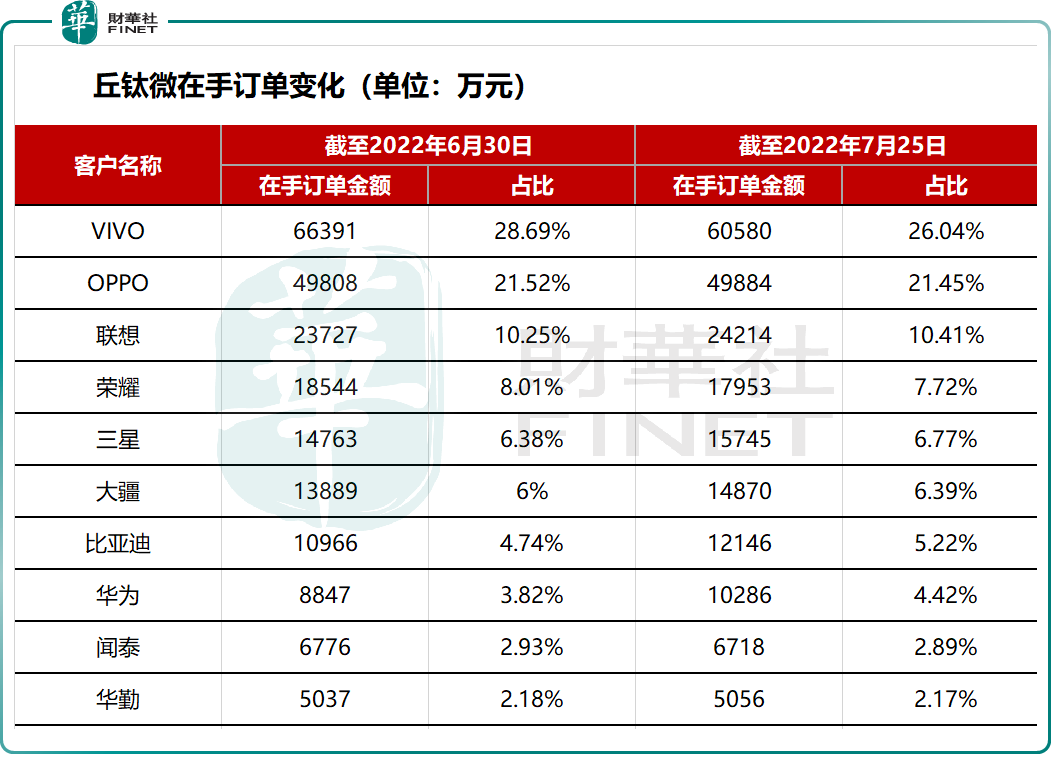

丘鈦微前十大客戶的訂單變化情況如下表所示(單位:萬元):

由於上述兩大新興業務大部分處於訂單狀態,還未落實到業績層面,目前公司的業績並不好看。

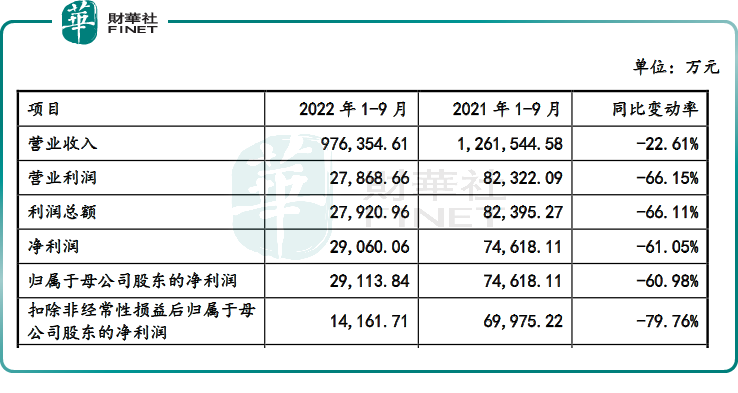

業績方面,2022年1-9月公司營收約97.64億元,同比下滑22.61%,歸母淨利潤約2.91億元,同比下滑60.98%,扣非淨利潤約1.42億元,同比下滑79.76%。

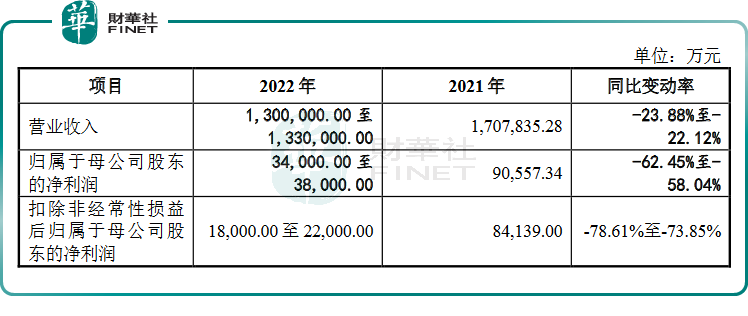

關於2022年全年的業績預估,官方給出的預計值並不樂觀,業績預計情況如下:

寫在最後

作為「港股100強」活動的常客,以及港股智能手機供應鏈攝像頭模組的老大哥,丘鈦科技的轉型及求變也映射出當前經濟環境及產業鏈結構的變化。而當前從基本面來看,公司增長邏輯並未發生較大變化。這也意味著丘鈦科技依舊具備再次衝擊第十屆「港股100強」的底氣及實力。

「港股100強」評選活動始於2012年,由騰訊網和財華社共同發起。活動旨在利用大數據和一系列科學、公允的評價指標對上一年度香港上市公司的各項數據進行分析與計算,評選並公佈優秀的上市公司榜單及頒發獎項。

據悉,第十屆「港股100強」活動即將於2023年2月24日舉行,同時會揭曉第十屆「港股100強」主榜單和子榜單入榜企業。屆時,丘鈦科技能否再度入圍,非常值得期待。