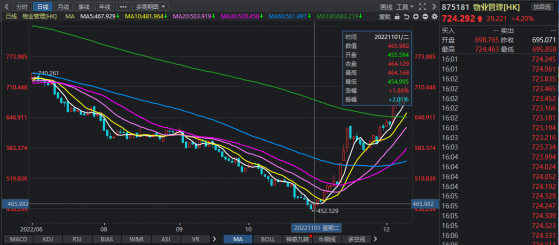

11月地産政策“叁箭齊發”,不僅有利于民營房企信用風險緩釋,也有利于投資者對中國房地産市場的信心重建,更加有利于對物業企業估值信心的重建。11月至今(截至12約9日收盤),港股物業管理指數漲幅約59%,盡顯峥嵘之勢。

根據智通財經APP了解,2022年以來,物管板塊受到美聯儲加息、俄烏沖突、新冠疫情沖擊以及個別房地産企業信用風險的影響,出現較大幅度回調。根據中信證券研報數據,自2022年年初至11月15日,物業管理板塊按照總成交量排序前10的公司,市值平均跌幅達35.9%;按年初市值前十大公司,市值平均跌幅達到35.7%。板塊估值下落明顯。截至12約9日收盤,物業管理板塊年度跌幅約14.8%,有所回暖。

然而,從基本面來看,盡管大環境擾動,物業管理規模仍實現穩健擴張,營收和歸母淨利潤穩定增長,證明物業服務行業具備可穿越經濟周期的增長模式,以及輕資産、低杠杆、高效率的運營優勢,基本面穩健。而且,物管行業政策面、基本面以及發展前景向好的趨勢均沒有出現變化。

更重要的是,相較于前幾年高舉高打、強調業務布局的廣度與規模擴張的速度,目前的物業管理公司更加注重增長邏輯的可持續性與確定性,並依據自身特點強化優勢業務,構築護城河,業務發展趨勢逐步清晰。因此,有理由相信,隨着地産行業逐步回暖以及港股市場整體價值逐步體現,物管板塊整體估值有望修複,目前其配置窗口已顯現。

具體到標的而言,智通財經APP認爲,物業行業值得關注的主線有叁條:其一是穩健型的國企標的:業務具有強確定性、母公司經營穩健、在管面積高增長,比如保利物業(06049),華潤萬象生活(01209);其二是第叁方拓展能力較強的物管公司,第叁方在管面積占比超過80%,已基本具備獨立經營和擴張能力的民企物管,推薦綠城服務(02869),旭輝永升服務(01995)等;其叁是估值修複的高彈性標的,市場對公司經營可持續性分歧較大、PB較低的實力物企碧桂園服務(06098)、新城悅服務(01755)。

地産關聯方拆雷 物業基本面回歸

除了大環境及其他因素外,地産關聯方的影響成爲物業股持續走低的原因。根據中指物業研究數據,截至2022年11月15日收盤,物業服務上市企業第一大股東持股比例超過50%以上的共有40家,占所有上市物業企業的63%。其中,第一大股東絕大多數爲開發商母公司,其組爲控股股東對物業服務企業的重要性一目了然。

一方面,部分房地産企業爲了緩解自身債務危機,或控制物業公司爲其“輸血”,給物業上市公司帶來經營隱患,加劇投資者恐慌情緒。另一方面,地産行業進入“黑鐵”時代,行業大規模發展的勢頭已難重現,大多數上市物業公司都有地産關聯方,後續增長預期減弱。此外,還有非業主增值服務的影響。

值得欣喜的是,11月份,支持房地産市場平穩健康發展的“金融16條”等利好政策接連發布,尤其是銀保監會、住建部、央行再次釋放政策利好,聯合發布的《關于商業銀行出具保函置換預售監管資金有關工作的通知》(以下簡稱《通知》),全面調整優化房地産金融政策,是穩經濟、穩增長的重要舉措,意義重大。第一,支持的對象範圍廣,對國有、民營等各類房地産企業一視同仁,特別是聚焦主業、資質良好的民營房企,將獲得更多房地産貸款支持。第二,支持貸款、信托等存量融資展期1年,將有效緩解房企短期償債壓力;第叁,加大利用發債、信托等支持房企融資。

從供給端滿足房地産項目合理融資需求,大大緩解開發商資金鏈壓力,債務雷有效化拆,進而也解除了物業公司的後顧之憂,破除物業企業爲開發商輸血管道,物業得以回歸其本身的價值。

修爲內化 由“成長優先”轉爲“質量優先”

回到物業行業自身基本面而言,我們可以從管理規模、第叁方在管提升、增值服務,梳理物業行業整體邏輯從重規模成長轉向發展質量優先。

首先,物業管理規模增速放緩,非住業態漸成擴張重點。2022年上半年,各上市物管公司在管面積均維持了同比10%以上的正增長,其中華潤萬象生活增速最高,從2021上半年的1.36 億平增至2022上半年的2.61億平,同比提升 92.4%,展現出物管行業的抗周期成長韌性。

同時,由于房地産行業持續調整,住宅開發面積較往年略有下降,學校、醫院、公建等現金流相對穩定的非住業態成爲物管公司的主要拓展方向,逐漸成爲企業規模化外拓的重要補充。而實際收繳物業費單價穩中有升,昭示行業發展主線與外拓戰略由“成長優先”向“質量優先”演化。

就基礎物管業績來看,2022年上半年,國企金茂服務、中海物業和華潤萬象生活基礎物管收入增速較高,爲45.8%、44.1%和37.2%;同期民企碧桂園服務由于大量收購項目並入,基礎物管收入增速104.9%,領跑全行業;旭輝永升服務基礎物管收入增速爲65.0%,高于民企平均水平。

其次,第叁方在管占比逐年提升,物業獨立性增強。根據光大證券研報,國企物管(8家)第叁方在管面積占比逐年提高,2021年末第叁方在管面積占比達到50.3%,2022上半年爲54.2%(越秀服務未披露拆分)。民企物管(9家)第叁方在管面積占比明顯高于國企物管,截至2021年末爲64.9%,2022上半年達到66.2%,民企物管在第叁方拓展市場和收並購等渠道獲取項目來源較爲積極。簡言之,脫胎于房地産企業的物管公司,正逐漸減少對關聯方的依賴,獨立發展能力明顯提升。

增值服務方面,非業主增值仍爲母公司支持物企的重要手段。因此除了除華潤萬象生活(同比增長12.7%)等少數經營穩健、母公司支持力度較大的企業外,其余企業均出現不同程度的下降。社區增值服務受疫情與經濟下行影響,增速有所放緩,尤其是2022上半年民企物管社區增值業務收入同比增長14.1%,對比2020、2021年全年的72.5%、69.5%有明顯減緩。同期國企物管社區增值業務收入增速回落至33.7%。然而,長期來看社區增值服務業務的重要性並未減弱。

總體而言,在外部經濟環境和疫情影響下,增值業務開展受限制,物管基本盤對業績起到“穩增長”作用。因此,具備國企央企背景的華潤萬象生活、保利物業等,成長高確定性、外拓能力不斷提高,成爲較爲穩健的標的。

財務面面觀 物管行業獨立可期

除了業務之外,財務指標也是透視物管行業發展階段的一面放大鏡。下面我們將從物企的營業收入及淨利潤、毛利率及貿易應收款等多項財務指標,分析物管行業的獨立性。

營收及淨利潤而言,物業公司幾乎均保持了營業收入的正增長,碧桂園服務2022年上半年實現收入 201 億元,較新上市的萬物雲高出近50億元;營業收入同比增速方面,碧桂園服務(同比增長75.0%)再次奪得頭籌,其余物企如旭輝永升服務(同比增長57.1%)、建發物業(同比增長50.1%)均有較高增長。淨利潤方面,各企業出現較爲明顯的分化,國資企業韌性更強,增速更爲穩健,如建發物業、中海物業、保利物業等,而獨立性相對較強(碧桂園服務、旭輝永升服務、新大正)和母公司經營穩健(濱江服務、卓越商企服務)的民企物管公司淨利潤保持了相對較高的增速。

就毛利率而言,基礎物管毛利率的趨同趨勢尤爲明顯。2022上半年,新城悅服務、碧桂園服務、金科服務、越秀服務等物企的毛利率均出現不同程度的下調。至此,物管行業可根據基礎物業服務毛利率分爲兩大類—以20%-22%爲中軸和以15%爲中軸,前者包括旭輝永升服務、金科服務、雅生活服務、越秀服務、濱江服務等頭部民企和中小國企,後者主要以大型國央企爲主,如保利物業、華潤萬象生活、綠城服務、中海物業等。

非業主增值服務毛利率差異收窄,社區增值服務毛利率受業務影響區別較大。非業主增值服務是傳統的母公司支持項目,受疫情與地産行業深度調整影響,部分民營物企如碧桂園服務、金科服務等毛利率降幅較大,企業間差異縮小同樣表明行業回歸理性。

總而言之,物企上市後,伴隨着低毛利率業務的規模化開展、集團方面支持的減弱與增量新盤的減少、外拓占比的提升,毛利率仍有下降空間,2022上半年延續了這一趨勢,但可明顯發現降幅趨緩,主要由于物企的“野蠻生長”階段已過,非業主增值服務與低毛利率業務對毛利率的邊際影響減弱,業務發展趨勢基本確定。

受益于科技應用與業務標准化,2022上半年,部分物企銷管費用率進一步下降,其中建業新生活降幅最爲明顯,由2021年上半年的11.0%減少3.2個百分點至7.8%。同時,受毛利率下降影響,淨利率略有降低,整體表現較爲平穩。

透過一系列財務數據,可以發現物管公司各類業務毛利率逐漸趨同,獨立性持續提升、費用率優化,板塊的獨立性越來越強,物管行業已從此前的野蠻生長步入更爲理性的發展階段,投資價值持續凸顯。

物業板塊獨立性愈發突出下,一些獨立經營和擴張能力的民企物管,便成爲重點關注的標的。旭輝永升服務是國內少數規模增長不依賴母公司的頭部物企,業務質地良好且保持高增長。截至2022上半年,公司在管面積達2.08億平,較去年同期增長60.0%。來自母公司面積占比逐年下降,“外拓+戰略合作+收並購”拓得面積占比超80%,發展獨立性突出,增長確定性較強。隨着市場對公司經營的認可與價值屬性的進一步發現,公司將具有更高的估值溢價與業績上沖潛能。

碧桂園服務收並購與市場拓展齊發力,物管基本盤擴大推動業績高增。截至2022年6月30日,公司物業管理(不含叁供一業)在管面積8.43億平,同比增加4.14億平;上半年物業管理收入110億元,同比增長112%,占總收入比重由2021年同期45%提升至55%,推動整體業績高增長。此外,社區增值高成長、高毛利。疫情之下社區增值服務仍表現較強韌性,上半年社區增值服務收入21億元,同比增長51%,毛利率約60%,維持較高水平。展望後續,看好社區增值服務滲透率、管理效率提升。

總而言之,關聯方資金鏈暫時緩解,不僅有利于房地産企業業務的持續推進,也是對物業企業的債務松綁。而且,物業管理行業輕資産、低負債率、穩定現金流、重要民生服務業等行業優質屬性從未改變。另外,在中央強化物管基層治理作用,地方支持力度較強的政策導向下,物管行業有望在街道治理、市政設施維護、城市服務等領域進一步拓寬發展空間,行業發展充滿想象空間,行業價值回歸在即,資本市場應聲而起亦是順理成章。