港交所的數據顯示,11月1日,「股神」巴菲特的投資旗艦伯克希爾(BRK.A.US)進一步減持比亞迪(01211.HK,002594.SZ)。

今年下半年以來,港交所權益披露中三次伯克希爾減持比亞迪的紀錄,但事實上,減持數量要或高於所披露的總和。

按照港交所數據,所披露的三次減持總數量為634萬股。但如果按照持股量變動來看,兩者差額較大。2022年11月1日減持後,伯克希爾的持股量約1.967億股與減持開始前的2.25億股相比,差額達到2823.5萬股。

也就是說,到11月1日,伯克希爾或累計減持了2823.5萬股,現在還持有1.9677億股(2022年11月1日)。

若按照其2.25億股比亞迪的合計持倉成本2.32億美元計,每股比亞迪的持倉成本價約為1.031美元,約合8.09港元。

比亞迪當前H股股價198.50港元,意味著若伯克希爾按照現價清倉比亞迪,還可進一步獲得376.67億港元的稅前收益,相當於47.73億美元。

對比於比亞迪H股今年6月28日的高位333.00港元,現價折讓了40.39%,但誰又能把握得到在最高位賣出在最低位買入的「奇點」,能夠賺取23.5倍的回報已是相當不錯。

同理,伯克希爾的股權投資公平值(即報告期末的股價)與期初(2021年末)會存在差異,這是因為全球股市基本上都在今年第1季見頂,隨後跟隨美聯儲的收緊貨幣政策和加息周期而大幅回落。

對於只看一兩個季度的中短線投資者來說,第1季以來的美股表現無疑是在轉差的,但是如果將時間跨度延伸到五年甚至十年,誰又能保證短線虧損會不會變成長期收益呢?

在伯克希爾公佈了截至2022年9月30日止的第3季業績後,很多人只短視地看到了該投資旗艦的投資回報對比股市高位時嚴重惡化,卻忽視了按其買入的成本價計算,伯克希爾還大把大把地賺著錢。

如何解讀伯克希爾的3季報?

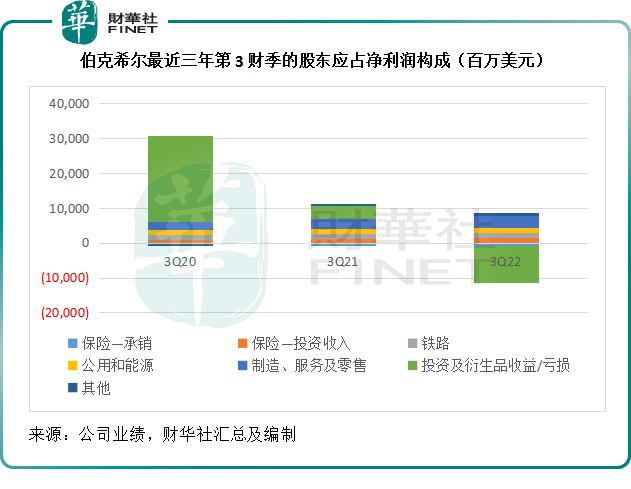

2022年第3季,伯克希爾轉盈為虧,由去年同期錄得股東應佔淨利潤103.44億美元,變為產生淨虧損26.88億美元。

見下表,綠色柱所代表的「投資及衍生品收益/虧損」是導致其季度利潤大幅波動的主要原因。

需要注意的是,「投資及衍生品收益/虧損」是未確認的賬面損益,只是將期末的公平值(通常為市價)減去上一期(即2022年6月30日)的公平值(大致為6月30日的市價),美聯儲加息和收緊貨幣政策,導致債市和股市大幅波動,從而造就了這一筆賬面損益的波動。

如果扣除綠色柱,可以看到伯克希爾合並入賬的常規業務,包括保險、鐵路、公用和能源、制造服務及零售等業務,保持平滑的利潤增長,見下圖。

伯克希爾通過保險業務的浮存金(float),以及其累積的股東資本來進行投資業務,因此保險承銷業務是其十分重要的主營業務,而在過去,伯克希爾的承銷業務往往能產生收益,因此該公司佔用這些資金進行投資不但不需要自掏腰包,還能賺取保險承銷業務的經營收益。

但是2022年第3季,其保險承銷業務產生淨虧損9.62億美元,虧損同比擴大22.7%,主要因為飓風的保險索賠增加。

不過,截至2022年9月30日,保險業務帶來的浮存金進一步上升至1500億美元,較2021年末的1470億美元增加30億美元。

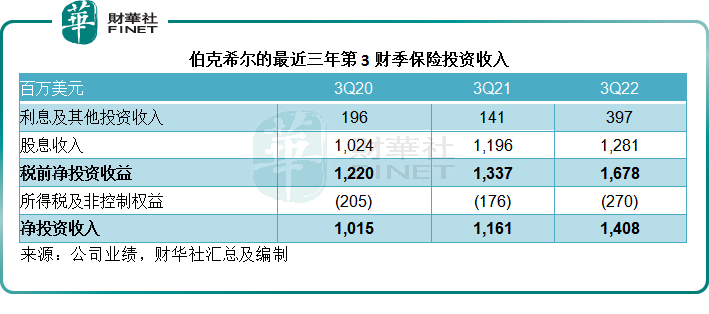

用浮存金投資,所產生能夠「袋袋平安」的股息和利息收益,被伯克希爾確認為「保險投資收入」。2022年第3季,保險投資收入同比增長21.27%,至14.08億美元,抵扣掉保險承銷的虧損,則意味著其保險業務淨利潤為4.46億美元,同比增長18.3%。

得益於美國經濟擴張以及需求增長,伯克希爾的鐵路業務收入於2022年第3季同比增長16.79%,至65.3億美元;但是美國的高通脹真切地體現在經營成本上,鐵路業務最大的兩項成本開支勞動力支出和燃料支出,分别按年上升26.63%和80.43%,完全抵消了收入的增長,因此鐵路業務的季度淨利潤按年下降了6.24%,至14.42億美元。

另一方面,美國能源價格高企和消費暢旺的紅利卻推動了伯克希爾的另外兩個合並業務部門——公用及能源業務分部和制造、服務及零售業務分部。

公用及能源業務分部的第3季收入同比增長7.39%,至75.31億美元,但是由於能源銷售成本和經營開支增加,稅前利潤同比下降3.93%,至13.21億美元,不過得益於較高的稅務抵免,股東應佔淨利潤同比增長5.95%,至15.85億美元。2022年第3季,稅務減免佔稅前利潤的比率由去年第3季的28.9%上升至43.1%。

得益於需求增長,制造、服務及零售業務分部的2022年第3季收入同比增長8.63%,至421.36億美元,稅前利潤為18.33%,至41.97億美元,淨利潤同比增長20%,至32.47億美元。

總括而言,如果不考慮「投資及衍生品損益」這一筆未確認賬面項目,美國的經濟增長帶動伯克希爾並表業務淨利潤於2022年第3季同比增長20.03%,至77.61億美元。

伯克希爾的投資組合

再來看伯克希爾的投資組合。

前文提到,截至2022年9月30日,伯克希爾的浮存金為1500億美元,但是其投資組合的公平值卻達到3768.14億美元,可見浮存金所帶來的投資回報和資本累積有多大。

這3768億美元的投資組合中,佔比最大的是股權投資組合,2022年9月末的公平值達到2953.87億美元,佔了投資組合的78.39%,見下圖。

先來看一組有趣的數據——現金。

在加息周期中,現金是最彌足珍貴的「彈藥」。既可得益於加息環境帶來的紅利,又能在加息導致股債雙跌時,趁低吸納。

從上圖可見,在2021年末,伯克希爾持有的現金規模高達906.88億美元,但是從2022年9月末,現金餘額已降至596.99億美元,這意味著伯克希爾已利用充足的彈藥入市。

財華社留意到,伯克希爾的資金投入了幾個方面:增持美國國債和股權證券,以及繼續回購股份。

見下表,2022年9月30日的固息證券中,美國政府債券的攤銷成本由2021年末的32.86億美元,增至90.39億美元,而外國政府債券和企業債券則分别由2021年末的109.98億美元降至87.01億美元,以及由13.63億美元降至8.3億美元。

在沒有外力的情況下,外國政府債券和企業債券與美國政府債券一般會有一個信用息差。

但是隨著美國加息,美國對其他國家的利率差距擴大,美國政府債券的吸引力在上升,外國政府債券和企業債包括信用息差在内的利率水平相對於新發美國政府債券利率的差距在縮減,這個時候,被認定為無信用風險的新發行美國國債將變得更為吸引(無信用風險,但利率提高),這是在加息周期減持外國政府債券和企業債,而增持美國政府債券(以國債為主)的邏輯。

從上表可見,2022年9月末的固息證券公平值為186.02億美元,其中未確認淨虧損達到2.43億美元。之所以產生未確認淨虧損,是因為期内美國加息,推高了市場利率,在加息之前發行的債券利息變得不再吸引,於是在市場上的價格下降。

但是,如果債券持有至到期,這一未確認虧損僅僅為數字遊戲而已,對於伯克希爾的實際經濟效益影響不大。

關鍵還是在於伯克希爾在加息周期下增持美國國債的交易舉措,意味著該公司在美國走出長期低利率的背景下,努力把握債券市場的機遇。

不過,固定收益證券或僅僅是伯克希爾為其保險承銷業務匹配負債久期的一項業務舉措而已,股權投資才是它的重點目標。

截至2022年9月30日,該公司的股權投資賬面成本為1423.1億美元,未實現收益達到1638.57億美元,期末公允值為3061.67億美元。也就是說,如果伯克希爾以9月30日的價格清倉所持有的股票,即可賺取1638.57億美元的稅前收益,比它的浮存金1500億美元還要高,是其賬面成本的1.15倍。

當然,相對於美股處於高位的2022年3月末賬面收益2450.03億美元,9月末的未實現收益少了800多億,但這並非意味著伯克希爾虧錢,或許只是賬面數字遊戲而已,真正買賣確認的損益才是真正的回報。

股權投資中,五大持股佔了73%,分别為美國運通(AXP.US)——205億美元;蘋果(AAPL.US)——1265億美元;美國銀行(BAC.US)——312億美元;可口可樂(KO.US)——224億美元和雪佛龍(CVX.US)——244億美元。

見下表,除了得益於油價高企而上漲的雪佛龍外,其他四大持股都因為資金收緊而大跌。不過值得注意的是,在9月30日季度報告期之後,這些股票均全線回升,所以下一季伯克希爾的股權投資未必會產生賬面虧損。

從其2022年上半年提交的持股報告來看,伯克希爾增持了蘋果和雪佛龍,而且建倉和不斷增持西方石油(OXY.US)。

除了普通股外,伯克希爾還買入西方石油的優先股。截至2022年9月30日,伯克希爾於西方石油的優先股投資總清算價值達到100億美元,而持有的西方石油認股權可讓其以每股59.62美元的價格再購入8386萬股西方石油普通股。優先股允許伯克希爾每年享有8%的優先股股息,也可選擇於2029年或其他觸發事件時,以105%的清算價值贖回。

此外,伯克希爾還繼續回購股份。2022年前三季,該公司回購股份用了52.46億美元,相較去年同期為201.92億美元。

總結

從巴菲特主理的投資組合變動可以看出,美國債券以及能源股成為伯克希爾的新寵,這是因為美聯儲加息和收緊貨幣政策,將令幾乎無信用風險的新發美國國債變得吸引。在11月加息之後,聯邦基金利率升至3.75%-4.00%,也就是說,在理想的狀態下,無需冒險就可以「躺賺」近4%的準時現金回報,何樂而不為。

在加息周期下,資金從股市撤走,無疑將令股市投資的風險上升,股市收益難以保障,但國債收益卻是穩定的,可以在逆風中抵消部分風險資產的潛在虧損,起到對衝潛在市場風險的作用。

能源價格是美國通脹的罪魁,而通脹又是美聯儲加息的動機。能源價格上漲,導致美聯儲加息壓抑通脹,除能源股以外的其他股份下跌,令股市整體受壓,但是伯克希爾增持前景向好的能源股和收益將增加的新發美國國債,多少可以局部緩衝其股權投資的賬面虧損,這正是其投資組合調整的邏輯。