古語有雲,財不可露富。然而,放在現今的投資行業,卻不大妥當。取悅資方(即股東),財富才能穩。

剛剛公佈了截至2022年9月30日止第3財季業績的埃克森美孚(XOM.US)和巴菲特的愛股雪佛龍(CVX.US)撞到了風口上,只因露了「財」。

得益於油價上漲,兩家石油公司都公佈了靓麗的第3季業績。

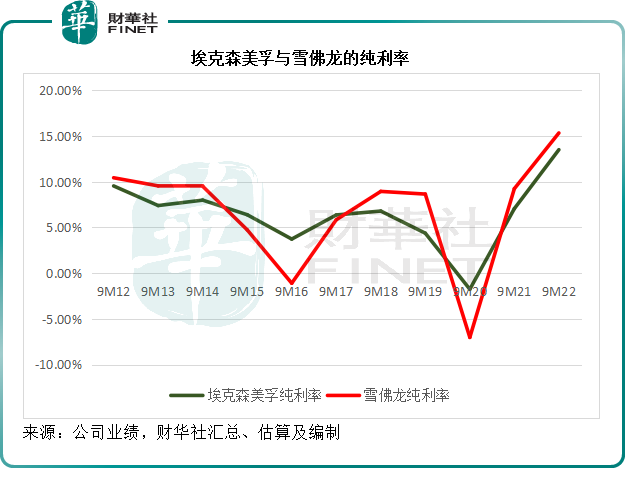

2022年前三季,埃克森美孚收入大增58.59%,達到3182.51億美元,股東應佔淨利潤同比大增203.39%,至429.9億美元。純利率由去年同期的7.06%上升6.45個百分點,至13.51%。

期内,埃克森美孚來自經營活動的淨現金流入高達591.76億美元,同比大增90.86%;於是,該公司回饋給股東的收益也相應提高,前三季向股東派發的現金股息達到111.72億美元,用於回購股份的金額達到104.8億美元,兩項合計為216.52億美元,相當於期内經營活動淨現金流入的36.59%。

雪佛龍亦是如此。

2022年前三季,雪佛龍的收入同比增長65.98%,至1897.79億美元;股東應佔淨利潤同比增長175.42%,至291.12億美元。純利率由去年同期的9.24%,上升6.1個百分點,至15.34%。

回顧期内,雪佛龍來自經營活動的淨現金流入達到371億美元,同比增加88.32%,而該公司用83億美元進行現金分紅,75億美元用於回購股份,兩項合共約158億美元,相當於期内經營淨現金流入的42.59%。

兩家公司合計斥資370億美元回饋股東及回購,出手可謂十分闊綽。那麽問題來了,美國指責這些公司的財富取之有愧,應增加繳納稅款,而不應僅僅補貼股東。那又是誰之過呢?

油價高企帶來的高通脹壓力

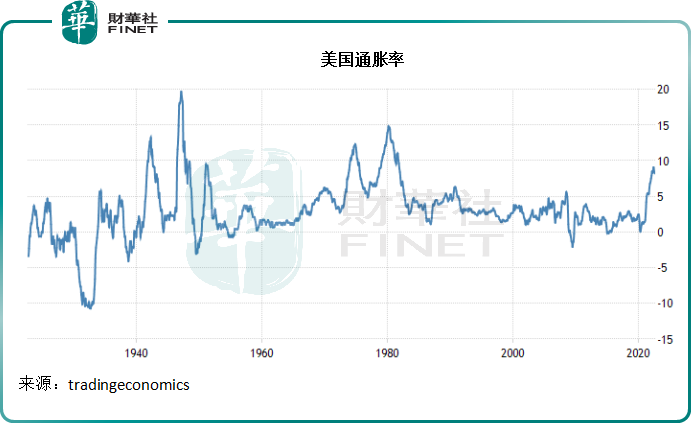

美國通脹率到達近四十年高位,見下圖。

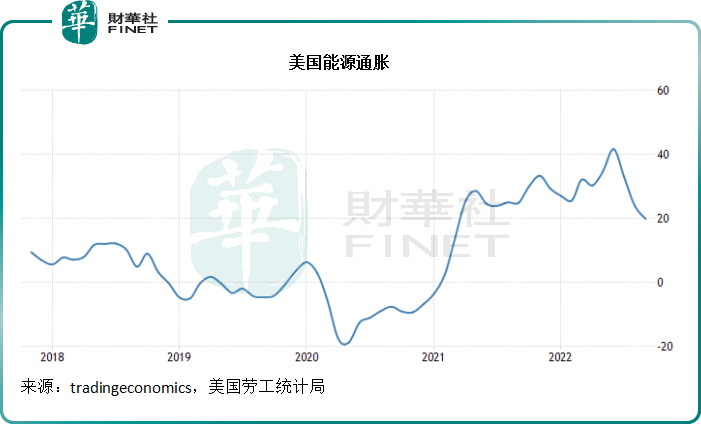

最新通脹率數據(2022年9月)為8.2%,其中能源指數大漲19.8%,是通脹率高企的一個主要原因。見下圖,今年以來美國的能源通脹指數維持在高位水平。

原油價格高企是導致能源通脹指數上升的主要原因。

今年以來,WTI原油累計上漲16.04%,至每桶88.038美元;因為供應短缺而面臨更嚴重能源危機的歐洲,情況更加嚴峻,佈倫特原油價格今年以來累計上漲18.13%,達到94.5574美元。

上遊價格上漲,下遊也不省心。在供求缺口擴大的提拉下,下遊的成品油價格漲幅更大,汽油價格今年以來累計上漲17.74%,燃料油累計漲幅更高達42.31%。

原油價格高企以及成品油與原油漲幅之間的分歧,自然有利於業務從上遊覆蓋到下遊的綜合能源供應商,例如埃克森美孚和雪佛龍。

企業唯利是圖?

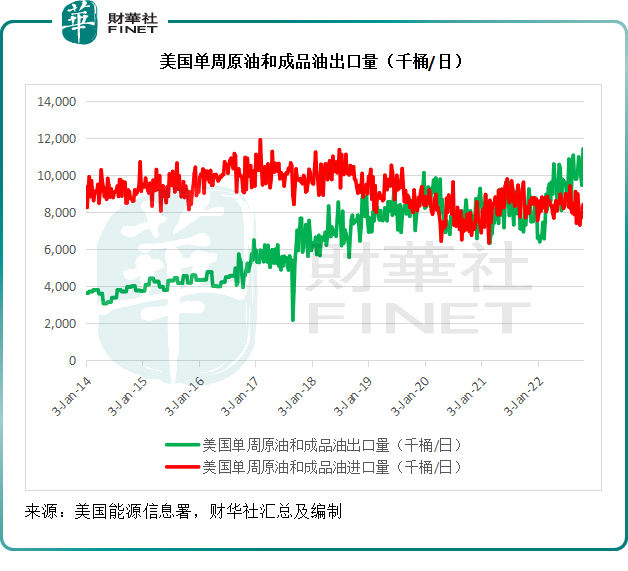

美國指控國内的石油企業唯利是圖,寧願出口都不供應國内所用,擡高了國内的通脹水平。

見下圖,美國這幾周的原油和成品油出口量已超越進口量。2022年10月21日當周的數據顯示,每日出口量達到1.14萬桶,而進口量為8,419桶,有意思的是,這一周不含戰略儲備的油品庫存量較上周減少165.3萬桶,於是引發美國戰略石油儲備的釋放。

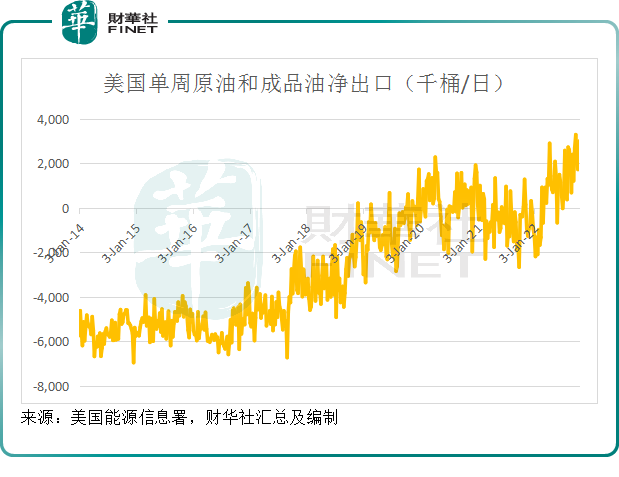

見下圖,出口量減去進口量之後的淨出口量持續攀升,難免會引發國内消費者以及政客的不悅。

從雪佛龍的2022年前三季業績來看,美國分部的上下遊業務經營利潤同比增長133.93%,至142.18億美元,而國際分部的經營利潤更按年增長151.71%,至169.63億美元。從上遊業務來看,美國第3季的原油和液體天然氣平均售價為76美元,而國際市場為89美元;美國市場的天然氣均價為7.05美元/千立方英尺,國際市場為10.36美元/千立方英尺。

埃克森美孚的美國和國際業務也大放異彩,2022年前三季,該公司的美國分部利潤為92.35億美元,同比增長387.34%;非美國業務利潤大增144.30%,至190.43億美元。

從埃克森美孚2021年年報披露更詳細數據可知,其在美國的每桶當量平均生產成本大約為8.33美元(於2021年),相較而言,以油砂為主的加拿大(以及其他美洲區國家)平均生產成本達到22.47美元,非洲更高達25.31美元,亞洲(主要為產油國)則只有7.16美元,由此可見,這些油公司在美國的生產成本或更具效益,而將其油品出口,獲利也更佳。

在歐洲能源危機之際,出口到售價更高的國家,利潤也更高,這符合企業和股東利益。

但是在美國自身的角度,為了壓抑通脹,美國不得不釋放石油儲備來壓低價格,石油企業的「反其道而行之」的行為自然引發聲討。

見下圖,埃克森美孚和雪佛龍的純利率均到達難得一見的水平。

從上圖中可以看到,在油價下滑的2020年,這些油公司均為虧損,可見石油行業的周期性質,「看油價吃飯」的特性,這在華爾街的投資市場可並不討喜。正因如此,油公司需要不斷回饋股東,以支持股價,正是油公司的難言之隱。

雪佛龍當前市值3471.47億美元(按股價180.90美元計)相當於其截至2022年9月末12個月淨利潤的10.16倍;而市值4563.16億美元的埃克森美孚(按股價110.81美元計),市盈率亦只有8.80倍,可是遠遠低於蘋果(AAPL.US)的24.44倍市盈率和微軟(MSFT.US)的24.79倍市盈率。

這是因為蘋果和微軟的盈利能力以及盈利穩定性都遠遠優於石油股。蘋果和微軟截至2022年9月末止12個月的純利率分别達到25.31%和34.37%,而埃克森美孚和雪佛龍的純利率分别只有12.86%和14.36%。

誠然,公說公有理婆說婆有理,華爾街與消費者之間存在很大的利益分歧,到底誰有理,恐怕一時誰也說不清,笑到最後才算赢。