國内晶圓代工廠中芯國際(00981.HK, 688981.SH)在公佈業績前夕的股價漲勢理想,但是在發佈業績之後,股價卻轉頭向下,到底是因為業績不佳,還是借勢回調?

且來看看中芯國際的第2季業績。

季度收入創紀錄,但利潤下降

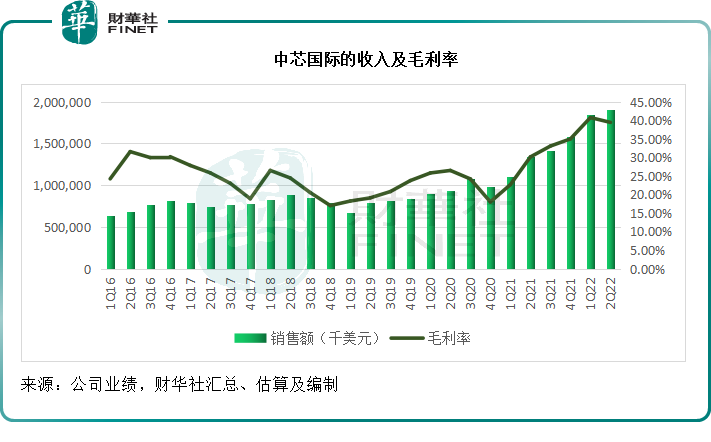

中芯國際截至2022年6月30日止按國際會計準則編制的2022年第2季業績顯示,季度收入按年增長41.59%,至19.03億美元,為其紀錄高位;季度毛利按年增長85.30%,至7.5億美元,毛利率按年提升了9.3個百分點,或較上季下降1.3個百分點,至39.43%。

見下圖,其最新財季的收入規模已刷新紀錄,而毛利率雖然略低於上一季,但仍處於相對較高的水平。

由於第2季新廠試經營相關的費用增加,以及疫情防控成本上升,中芯國際第2季的一般及行政開支按年大增132.99%(按季增加25.94%),拖累了季度淨利潤的表現,第2季股東應佔淨利潤按年下滑25.22%(或較上季增長15.00%),至5.14億美元。

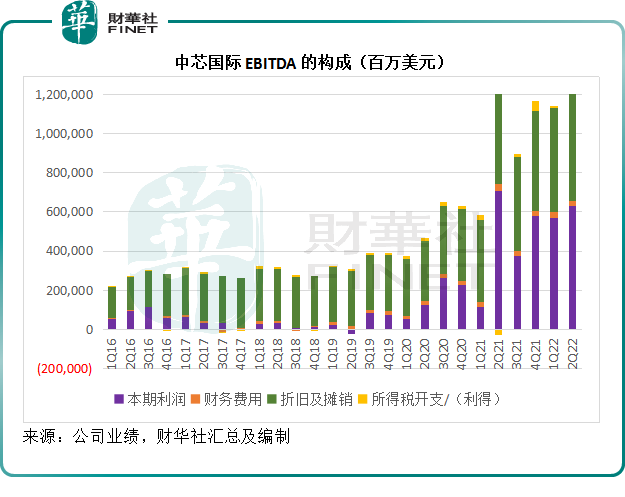

不過,如果只關注更貼近經營現金流入表現的稅息折舊及攤銷前利潤(EBITDA),中芯國際的經營利潤還是不錯的。2022年第2季的EBITDA按年增長3.73%(或按季增長7.35%),至12.20億美元,繼續保持這幾個季度的高位水平。

見下圖,2022年第2季的EBITIDA中,利潤與折舊攤銷的佔比,前者略高於後者,利潤佔比為51.56%,折舊攤銷的佔比為45.68%。相比較而言,2021年第1季的利潤與折舊佔比則分别為60.20%和39.25%。主要區别在於最新一季期内的新產能投產帶來了折舊攤銷的上升。

在這里有必要簡單介紹一下如何衡量晶圓代工廠的盈利質量。

折舊與資本開支的關系

一門生意,其盈利的高低,僅僅是賬面數字而已。做生意的人都知道,現金、流水才是王者,現金有盈餘才是真正賺錢的生意,甭管你的賬面利潤有多少,那只是存在於賬面而已。這就是衡量經營現金流和EBITDA的意義所在。

代工廠的工作流程簡單來說是:接訂單,生產,交付,這些經營活動所產生的現金流出和流入,記錄到經營活動現金流中,2022年第2季,中芯國際的經營活動產生淨現金流入21.22億美元,較上季增加33.24%。

從這個角度來看,中芯國際季度内的現金流表現相當不錯,意味著其從客戶手中取得的現金多於其支出用於購買材料、生產、支付人員工資、營銷、運營等等的費用多得多。

但是代工廠完成了以上的工作,僅僅是一部分,投資產能是其不可逃避的業務核心。

所謂代工廠,就是客戶下訂單,你要去執行和生產。但是晶圓這樣交付規模大,交付周期較長的產品,客戶一般都會與廠商建立較長期的合作。

需求量較高的客戶還會要求代工廠為其設置一定的產能,以確保交貨。

因為代工廠的主要任務就是生產,所以除了原材料和人工成本這些日常支出之外,其最大的支出還包括產能的投入,但是這筆支出卻不是在生產期間支出,而是在建設產能的時候一次性大額投入,然後再在每個生產周期以折舊及攤銷的形式逐步確認到其業績當中,也計入其抵扣稅額的財務計算之中。

這時候有一個時點差,當產能建成後,生產會有一個爬坡期,不會在產能一投產就能達到全產能運作,而是要循序漸進地增加產量。但是每個會計周期的折舊開支卻不是這樣算,一般的財務折舊開支是按定額來抵扣(也有按產量比重核算,取決於公司的會計處理披露),這就導致收入未跟上,而折舊已增加的情況。

中芯國際第2季的產能使用率較低,而折舊攤銷開支增加,道理正是如此,我們將在下文提到。

所以,從上圖所見到的最新一季EBITDA處於高位水平,利潤佔比仍高於折舊佔比來看,其利潤質量是不錯的,要知道期内的折舊因為產能擴張而有所增加。

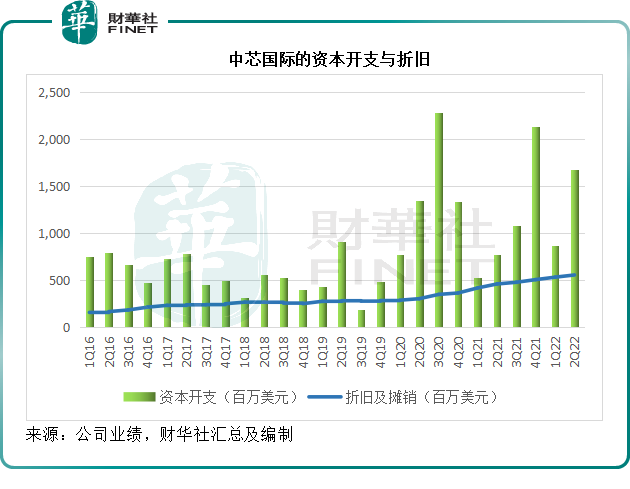

在回到產能投入,這筆用於擴大產能的資金,就包括在資本開支中,這也是代工廠的資本開支如此重要的原因,這將預示著其未來產能和折舊的變化,也暗示了客戶和代工廠對於行業前景的看法:樂觀則增加投資,悲觀則減少投資。

但是資本開支在現金流上卻是歸類到投資活動上,代工廠能保持如此理想的經營淨現金流入,是因為在生產之前,它在投資活動上已投入了巨款進行產能的建設和擴張,產能成型後銷售產品所得到的資金就記錄到經營活動中,這就帶來了經營現金流的潮湧。

2022年第2季,中芯國際用於投資活動的淨現金流出為6.81億美元,遠低於經營活動所產生的淨現金流入21.22億美元,從而帶來了資本的累積,中芯國際有了進一步擴大投資或是償還貸款和回饋股東的本錢。

從這個解釋,就可以理解下文提到的管理層對於資本開支投入的態度。

付運量保持增長,產能使用率下降或因新產能

截至2022年6月30日止的上半年,中芯國際的資本開支合共達到25億美元,增加了折合8英寸5.3萬片/月的產能,其新廠項目也按計劃推進。

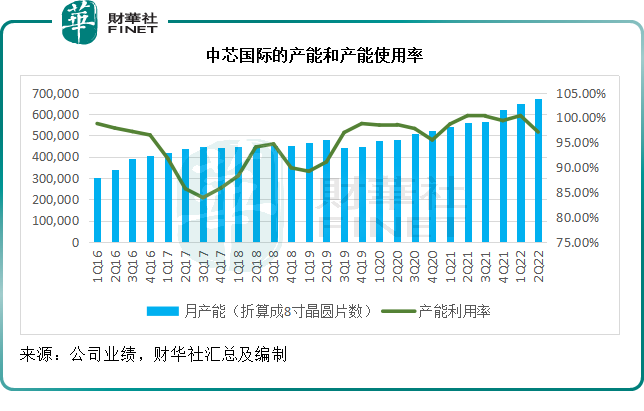

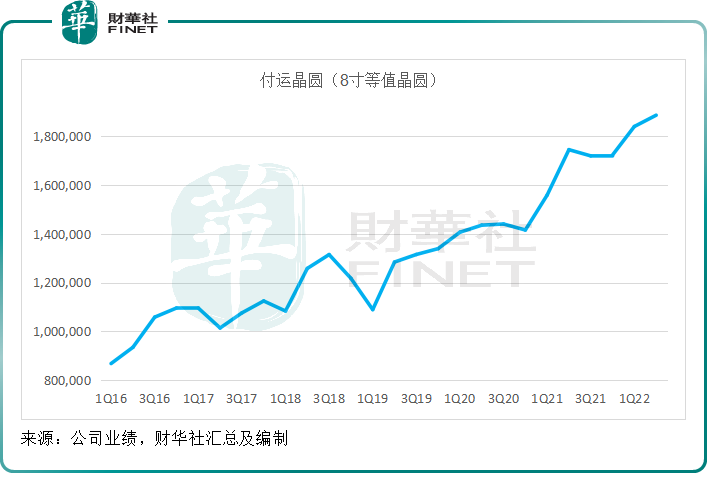

2022年第2季的月產能由第1季的64.9萬片增加至67.38萬片(約當8英寸晶圓),而第1季的月產能則由2021年末的62.1萬片增至64.9萬片。

從下圖可見,最近三個季度的產能增幅較高,筆者猜測這是其最新一季產能使用率未跟上的一個重要原因。

其晶圓付運量繼續保持增長,2022年第2季,中芯國際的晶圓付運量同比增長8.10%(按季增長2.52%),至188.65萬片8寸等值晶圓,見下圖。

管理層在業績公告中表示,期内出貨量以及平均銷售單價均有小幅增長,筆者認為這是其銷售收入和毛利率有所提升的原因。

地區市場保持增長,終端市場智能家居成黑馬

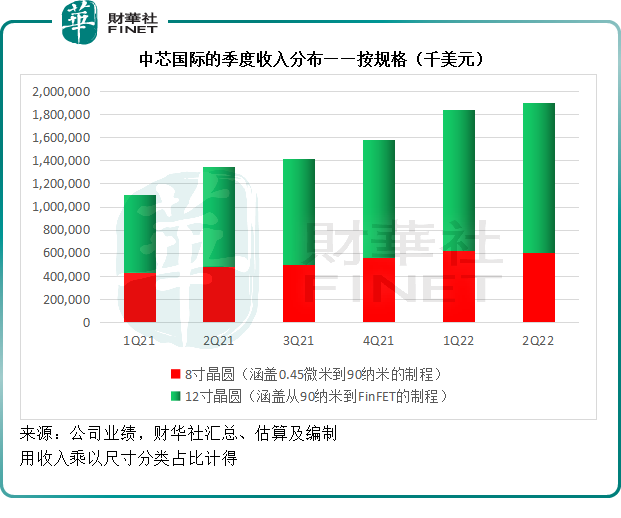

從規格來看,8寸晶圓(涵蓋0.45微米到90納米的制程)收入佔比為31.7%,低於去年同期的35.7%和上一季的33.5%;12寸晶圓(涵蓋從90納米到FinFET的制程)收入佔比則為68.3%,較去年同期的64.3%和上一季的66.5%均有提升。

轉換成收入來看,筆者估算8寸晶圓於2022年第1季錄得的收入或按年增長25.73%(按季下降2.23%),至6億美元;12寸晶圓季度收入按年增長50.4%(按季增長6.12%),至13億美元。

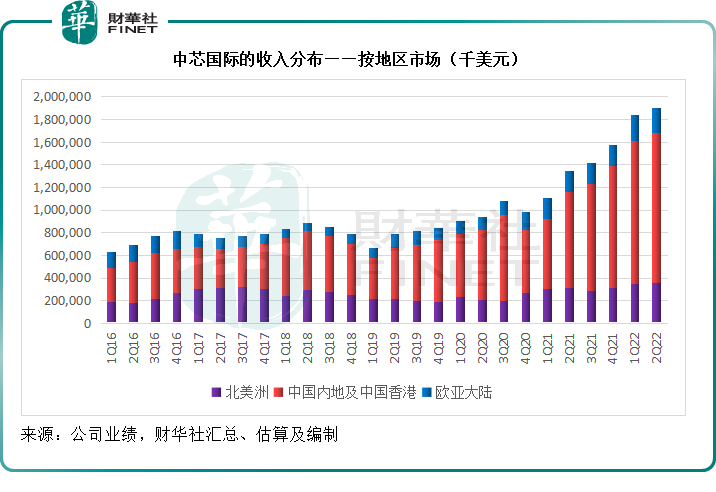

從地區分類來看,大中華仍是最主要的市場,佔了中芯國際第2季收入的69.4%,北美則佔了18.9%,歐洲及亞洲的佔比則為11.7%。

轉換成收入金額,筆者估算北美洲、歐亞市場和大中華區市場的收入按年增幅或分别為14.85%、20.05%和56.23%,各個市場均維持增長,見下圖。

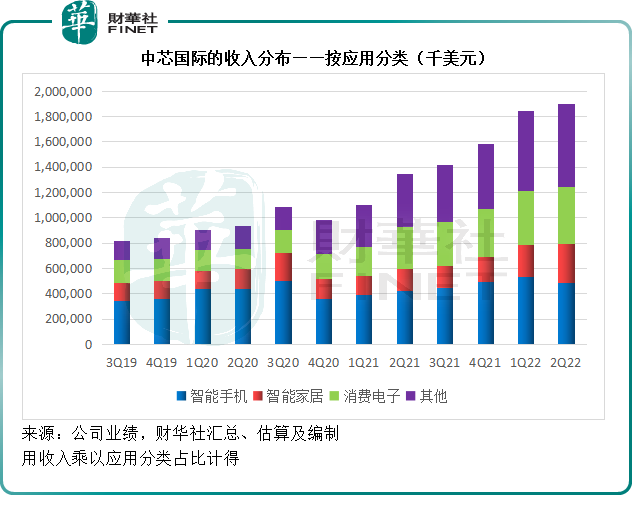

從應用分類來看,智能手機和消費電子仍是中芯國際產品的主要終端用戶,但值得留意的是,2022年第2季,智能家居異軍突起,收入佔比由上年同期的12.40%和上一季的13.80%,提高至16.20%。

將佔比轉換成收入,筆者估算智能家居和消費電子收入分别按年增長13.81%和34.26%,至4.8億美元和4.5億美元,而智能家居的季度收入則按年增長84.99%,達3.08億美元。

對於智能家居,管理層的定義如下:

智能家居里邊跟有線、無線網通,跟智能操作有關的,都算作智能家居里,這包括WIFI、藍牙、智能電視、物聯網等;但傳統的白色家電(遙控器之類),則屬於消費電子。

中長期仍樂觀

從以上的論述可以看出,中芯國際也受到智能手機行業增長放緩、消費電子結構性增長分佈不均所影響。

IDC的數據顯示,2022年第2季,全球個人電腦付運量按年下降15.3%,至71.3百萬台,是經歷了兩年增長之後連續第二個季度出現付運量下降。

此外,IDC的數據亦預計,2022年智能電話的付運量將按年下降3.5%,至13.1億台。連續三季下降,以及供求兩端所面對的挑戰增加之際,IDC削減了其2022年的預測數據,由之前增長1.6%,調整為按年下降3.5%。

對於市場普遍預期的下行周期,管理層在業績發佈會上分析了兩個原因:

一是整個經濟增長放緩,需求增長放緩,二是行業内部供過於求。兩個原因影響最大的主要是外部周期——整個經濟不確定,有些地方現在是下行的,所以消耗量下降。

但整個行業的供過於求並不明顯,很多節點和領域里邊的產能並沒有增加,因為供應鏈增長得很慢,特别是設備,供應商不快,所以產能建不起來,或者建立起來產能發現矽片等產量並沒有增加太多,所以整個行業單月的出貨量並沒有增加太多,行業的供過於求並沒有特别的嚴重。

用管理層的原話是:「嚴重在什麽地方?一個是整體的經濟,前幾個季度大家拼命買,現在不像原來買的那麽多,就導致中間商的庫存堆積;另一個原因是不同的行業里邊需求是不均勻的,比如消費電子和手機受到了特别嚴重的衝擊,但是在工業產業鏈上,還是供不應求,在新能源汽車上,也是供不應求,網通方面,高端的也是供不應求。

中芯國際内部也跟以前不一樣,現在中芯國際在客戶、平台、產能等各方面,比以前準備的好,但我們也遇到一些特殊的情況:周邊的疫情有一定的不穩定性,影響會大一點;另外,中芯國際大部分的收入來源(70%以上)來自中國市場,受到中國市場的影響也比較大。」

短期而言,管理層認為周期調整要持續到明年上半年,預計2022年第3季的收入環比增長持平或達到2%,毛利率介於38%至40%的範圍内(這已考慮到歲修的影響),仍維持全年資本開支約50億美元,用於持續推進老廠擴建及三個新廠項目。

中長期方面,管理層表示仍然看好,本土制造長期邏輯不變。

在業績發佈會上,管理層表示:「中長期,全世界整個半導體行業,特别是中國國内的代工生產行業的發展前景是巨大的,我們非常看好。我們現在也建立了非常大的客戶群,大家都有未來發展的規劃,很多都是上市公司,有資源做研發和拓展。根據這樣的互動,我們認為中芯國際現在的發展還是相對謹慎的,還是能夠做成的,所以我們不會改變長期產能擴充、發展建設的規劃,我們的投資密度應該會保持恒定。」