左手清倉京東(09618.HK,JD.US),右手減持Sea(SE.US),騰訊(00700.HK)似乎笃定這兩家電商運營商的融資渠道已經建立起來,無需其插手幹預,同時估值增速或許也已經到達一個瓶頸。

它們在股市的表現也似乎印證了騰訊這一操作的合理性。

騰訊於2021年12月23日宣佈向其股東分派京東的股份作為特别股息,以清倉京東的股份。

不到半個月,騰訊於2022年1月4日宣佈減持「東南亞阿里巴巴(09988.HK,BABA.US)」Sea的2.6%股權,但仍保留18.7%的股權,而將投票權返還給Sea的創始人,或許也為未來進一步減持鋪路(投票權較低的股份更容易出售)。

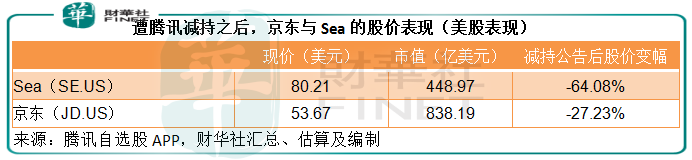

在減持公告發出後至今,京東的美股股價累計下跌27.23%,而紐交所上市的Sea股價更累計下挫64.08%。

需要注意的是,騰訊減持固然是導致京東和Sea股價下挫的一大原因,但更根本的原因或與國際市場資金潮開始退卻有關。

面對通脹壓力,美聯儲展開加息週期以及縮減買債規模,導致全球股市震蕩加劇,科技股(尤其未盈利的科技股)受挫最嚴重,這是因為在此之前,其高增長吸引了資金的買入,推高了估值;另一方面,由於它們的盈利基礎尚較為薄弱,資金一般按市場利率進行估值,加息和收縮買債規模的預期令市場利率上升,從而降低了科技股的貼現估值。

但筆者認為,騰訊這一步固然走得及時——在股價下挫之前就脫身,保障了利潤袋袋平安,卻不能就此斷定兩家公司的天花板已到——它們未來的發展才最終決定其命運。

京東和Sea近日均公佈了騰訊減持後的第一份季度業績,我們就來看看,它們的未來將如何發展。

2022年第1季業績表現

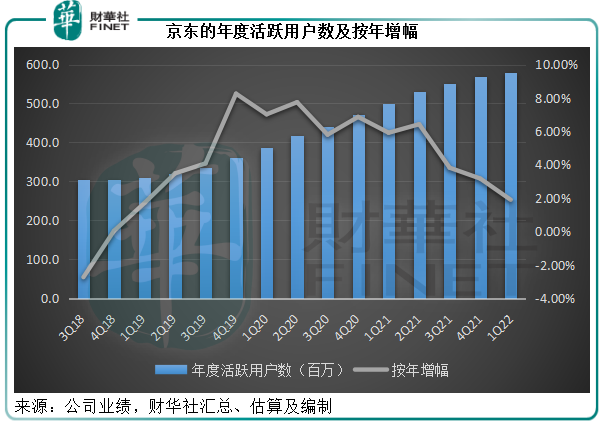

截至2022年3月31日止的12個月,京東的年度活躍用戶數增至5.805億,同比增長16.15%,較上季增長1.90%。見下圖,京東的年度活躍用戶數繼續突破,但是增速已明顯放緩,或意味著流量紅利正在減退。

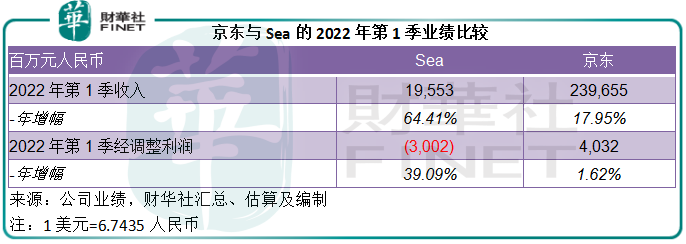

2022年第1季,京東的營業收入按年增長17.95%,至2396.55億元(單位人民幣,下同),主要受到服務收入同比增長26.33%的帶動,其中京東物流(02618.HK)的合並收入按年增長22.04%,外加期内正式合並達達(DADA.US)帶來新貢獻6.88億元。

京東零售仍是最主要的收入來源,貢獻季度收入2175.24億元,同比增長17.08%,佔了總收入的86.55%,而新商業業務則按年增長11.67%,至57.56億元。

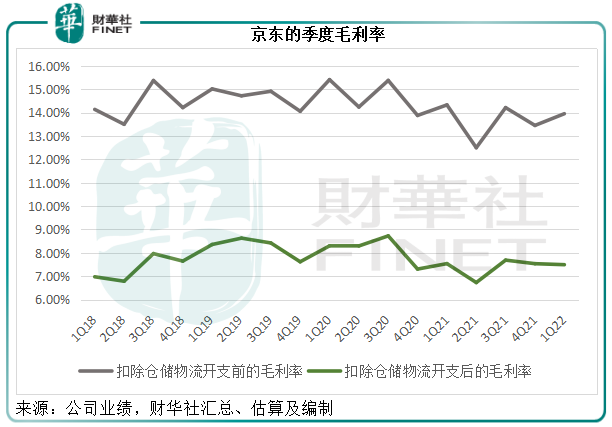

期内,扣除倉儲物流開支前的毛利率按年下降0.37個百分點,至13.96%;扣除倉儲物流開支後的毛利率按年下降0.05個百分點,至7.49%,見下圖。

不過得益於運營成本的有效控制,京東的2022年第1季非會計準則EBITDA(扣除利息、稅項、折舊及攤銷前利潤)按年增長22.80%,至60.66億元,利潤率由上年同期的2.43%提升至2.53%。扣除非經常性項目後的非會計普通股股東應佔淨利潤按年微增1.62%,至40.32億元。

2022年3月末,京東的存貨周轉日由去年年末的30.3天進一步下降至30.2天,但應付款周轉日稍微下降至45天(去年末為45.3天),以助力合作夥伴降本提效。

現金周轉期仍為負數,也就是說,應付款週期長於存貨和應收賬周轉期,繼續為京東爭取到延遲支付供應商貨款的資金佔用利潤,其截至2022年3月末止12個月的自由現金流繼續保持正數,達到272億元。

再來看有「東南亞小阿里」之稱的Sea,2022年第1季總收入按年增長64.41%,至29億美元(約合人民幣195.53億元),其中電商及其他業務收入按年增長94.15%,至15億美元(約合101.15億元人民幣)。

Sea的季度毛利按年增長81.28%,至11.7億美元,因全線業務的毛利率均有所提升,但是尚不足以抵消龐大的經營開支,經營虧損仍高達4.98億美元,較上年同期擴大42.94%;扣除以股代薪和公允值變更等非持續性款項後的經調整淨虧損同比增加39.09%%,至4.45億美元。

總括而言,京東和Sea的經營效率均有所提升。但京東的流量紅利進一步增長空間或有限,其未來的可拓展領域或在下沉市場、海外市場和用戶均價的提升。

相較於京東較為成熟的盈利模式和龐大的用戶及收入規模基數,Sea顯得較為青澀,尚處於流量爬升期,但從其季度業績可以看出,強勁的收入增長進一步改善其經營槓桿,扭虧為盈並非沒有可能。

那麽它們未來的業務發展如何?

Sea:鞏固電商和遊戲業務

Sea主要經營三大業務:

通過Garena從事數字娛樂業務——開發、發行和代理線上遊戲。主要採用「免費增值(Freemium)」模式變現,即讓用戶下載和免費玩遊戲,通過出售遊戲道具以及通關指南,來產生收入。

通過Shopee經營電商平台,類似於阿里巴巴和拼多多(PDD.US)。撮合獨立第三方買家和商家進行交易,扮演市場平台的角色,但同時也會向生產商或第三方直接採購產品,再在平台上以自營模式銷售。

其專注於長尾高利潤品類,包括服裝、健康和美容、家居和生活用品以及嬰兒用品。變現方式是為商家提供付費的廣告服務、收取交易費,以及收取特定增值服務費,例如物流費用。

這與京東有一定的相似性,但是京東更專注於自營業務,而且憑借其供應鏈優勢,為自營和第三方商家提供完整的供應鏈解決方案,生態閉環更完全。

Sea的第三項業務是通過SeaMoney經營數字金融服務,類似於支付寶和微信支付。變現方式:向第三方商家就其手機錢包服務收取佣金,以及向消費者信用業務的貸款者收取利息。

從2022年第1季的業績來看,其三項業務的增速都非常強勁,但是遊戲業務或面對疫情後經濟復蘇,用戶使用時長下降的問題,不過該公司將推出新遊戲,以提升用戶黏度,而電商和支付業務仍有望繼續成為其增長發動機。

但是值得注意的是,全球經濟形勢不明朗,促使Sea修正了電商業務Shopee的收入預期,由原來預期電商業務2022年收入將介於89億美元至91億美元,調整為介於85億美元至91億美元。

Sea於2015年7月推出Shopee,專注於東南亞業務。2019年拓展至巴西,2021年再延伸到拉美,包括墨西哥、智利、哥倫比亞,以及歐洲,包括波蘭和西班牙。

京東:繼續縱深發展供應鏈和全渠道

遭騰訊清倉之後,京東通過加大回購力度和宣派特别股息,來緩衝不利消息以及環球資本市場震蕩的影響。

2021年末,京東宣佈將股份回購授權由20億美元增至30億美元。2022年5月4日,該集團又宣佈向股東支付特别股息每股0.63美元,合計大約20億美元。這或意味著京東將向股東回饋50億美元,相當於其美股市值的5.97%。

另一方面,京東繼續推進供應鏈和全渠道的縱深發展。

京東與達達的合並交易於2022年2月28日完成,京東以5.46億美元現金及若幹戰略資源作為對價,收購達達的股份。合並後,京東集團持有達達的52%權益,自此之後合並達達的業績。通過達達的最後「一公里」物流鏈的協助,京東得以進一步完善其線下生態的佈局。

2022年3月13日,京東物流宣佈收購德邦控股的99.99%權益,總代價為90億元。德邦控股持有上海上市的德邦(603056.SH)66.50%權益,德邦是一家以客戶為中心的一體化物流公司,在中國提供零擔運輸、整車運輸、快遞服務及倉儲管理等廣泛解決方案。京東或借此交易進一步補充和完善其供應鏈業務。

協助京東物流補充資金:2022年3月25日,京東物流同意以配售方式向一批第三方投資者發行1.505億股普通股,總購買價為3.98億美元,同時,京東與京東物流簽訂認購協議,認購京東物流的2.614億股發行股份,總代價約為6.92億美元。交易完成後,京東將維持於京東物流的63.5%持股。

物流基建設施方面:2022年3月28日,京東宣佈其基礎設施資產管理和一體化服務平台京東產發,已與由高瓴投資、華平投資及一家全球領先投資機構等牽頭的投資者就其不可贖回B係列優先股融資訂立最終協議,籌集約8億美元。

由此可見,沒有了騰訊的加持,京東的供應鏈佈局依然發展得如火如荼。

但在短期展望方面,京東管理層顯得較為審慎務實。在業績發佈會上,徐雷對比了這一波疫情與前兩年時對京東的影響,筆者概括如下:

1)這次對供應鏈的影響較2020年和2021年大;

2)今年其核心倉儲的商品出入庫受到了比較大的影響,整體的履約週期變長,他表示留意到4月份訂單退訂率有明顯上升,5月份情況有所好轉,但仍高於去年同期;

3)北上廣深今年初以來均受到不同程度的影響,京東在這四個超一線城市的業務佔比高於其他地區,所以多少會受到影響;

4)京東今年在與大部分品牌進行溝通時發現很多品牌今年以「保利潤」為主,從商家角度來看也不支持高速增長;

5)具體到品類,除了大商超和健康品類保持了相對較高的增速外,帶電的品類和服裝品類的市場發生了比較大的變化。

比如IT的品類,前兩年由於全球供應鏈比較緊張,但京東的供應鏈比較強,在市場缺貨情況下有非常好的表現,但今年IT的貨源比較充足,而且價格也在走低;通訊品類受制於平均價格的上漲和芯片的問題,而導致消費者整個換機週期的大幅度延長。服裝品類或存在積壓問題。

6)高單價的消費品消費力不強,流量用戶在正增長的情況下,4、5月兩個月的客單價都在下降。

至於如何應對,徐雷表示會繼續降本增效,同時會跟當地進行持續不斷的溝通,進入各地保供企業名單,儘可能保證倉儲的正常運行和履約,並為618做準備,期望在疫情好轉的前提下,利用好這個銷售節點,儘可能提升第2季的銷售業績。

對於今年618,京東表示目前全國除了上海地區以外,其他的履約情況基本保持正常,而618品牌商和商家的報名情況超過往年。

筆者認為,短期而言受局部地區疫情影響,京東今年的上半年業績或不可避免地受到影響,而不確定性或主要集中在第2季,所以筆者猜測其第2季業績較大可能出現波動。

但是較長遠而言,可以看到京東在供應鏈佈局方面的專注,或可預期隨著收入規模的進一步擴大,這些投入帶來的增效增能終將體現在其業績上,所以走出了流量標簽的京東,或將實現質量上的提升。

總結

騰訊退出京東而減持Sea,應有著不同的考慮。

退出京東,考慮到的是京東已經培育出多種融資途徑,而且其供應鏈優勢已能有效地保障其維持正數的自由現金流,騰訊無需再擔心其輸血功能。另一方面,京東的人口紅利正逐漸減退,未來需要的是沉澱縱深發展,或意味著其市值的增速有可能放緩,所以騰訊選擇清倉。

減持(而不是清倉)Sea,或是考慮到Sea仍處於以流量推動的高速增長之中,其增值空間仍較大,同時在美元退潮後,未盈利的Sea融資能力或較為脆弱,仍需要騰訊的背書。

展望兩家公司的前景,短期面對局部疫情和全球經濟及資金形勢變化,業績將受到影響,但長遠而言,隨著其各自業務優勢的確立和鞏固,終有撥雲見日之時。