國潮之光波司登(03998.HK),早前因為羽絨服最貴賣萬元以上引起爭議。有的投資者認為熾熱的國潮該降一降溫,畢竟「高處不勝寒」;也有投資者認為,波司登就是賣羽絨服的,不怕寒,越高越有市場。

剛剛公佈的截至2021年9月30日止上半財年業績自有評判。先來看整體業績。

純利率提升卻是因為補貼?

截至2021年9月30日止的2022財年上半年,波司登總收入同比增長15.6%,至53.9億元(單位人民幣,下同)。

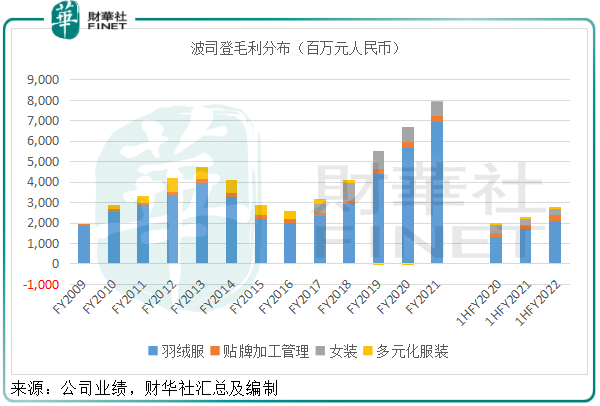

在「波司登」品牌羽絨服毛利率提升5.5個百分點的帶動下,該公司上半財年的整體毛利率較上年同期上升2.7個百分點,至50.5%;毛利按年增長22.2%,至27.21億元。

然而,值得注意的是,銷售及分銷開支大增33.5%,達到16.1億元,佔總收入的比重由上年同期的25.9%上升4個百分點,至29.9%,主要因為品牌宣傳營銷力度增加以及品牌羽絨服業務終端門店建設帶動相關費用增加。同時,行政開支也按年上升16%,至4.53億元。

所以合計分銷與行政兩項經營開支,佔總收入的比重由上年同期的34.3%上升至38.4%,增幅達到4.1個百分點,完全抵消了整體毛利率2.7個百分點的增幅。

不過,「其他收入」一項大增2.1倍,達到1.43億元,令波司登的息稅前利潤率得以維持在14.8%的水平,較上年同期的14.3%稍微改善0.5個百分點,息稅前利潤同比增長19.6%,至7.97億元(筆者估算)。

「其他收入」主要為商標使用權收入、股息收入以及政府補貼,其中政府補貼為1.13億元,高於去年同期的2534萬元。由此可見,波司登的毛利率改善幅度不錯,但或離不開其營銷投入的貢獻,而且營銷支出的上升遠高於毛利率改善的幅度,最終令波司登整體利潤率得以保持的,或是因為毛利率與政府補貼收入的合力。

因此,上半財年的股東應佔淨利潤同比增長31.4%,至6.38億元,純利率為11.8%,較上年同期提升1.4個百分點。

羽絨服仍是頭牌

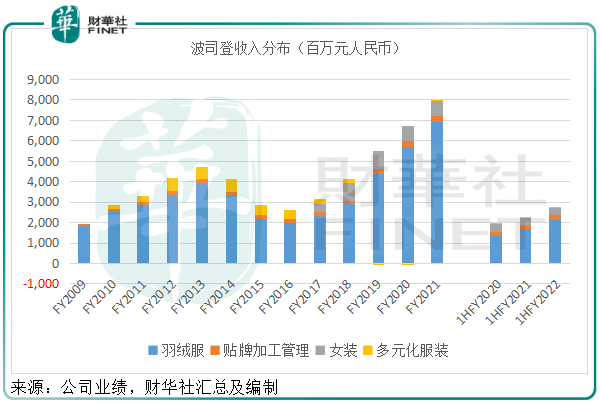

波司登以產品種類來劃分可分為:1)羽絨服;2)貼牌加工業務;3)品牌女裝業務;4)多元化服裝,包括品牌男裝、校服和童裝。

羽絨服是其主要的收入來源,上半財年的羽絨服收入同比增長16.2%,至34.73億元,佔波司登總收入的64.4%。下文再詳述。

貼牌加工管理業務就是為其他品牌商提供生產服務,即代工。上半財年,來自前五大客戶的收入佔該項收入的98.1%。貼牌加工管理業務收入同比增長16.2%,至14.28億元,佔波司登總收入的26.5%。得益於成本控制,毛利率提升了1個百分點,為19.1%。毛利同比增長22.6%,至2.73億元,佔總毛利的10%。

波司登多次進行多元化業務的嘗試,2009年,該公司開始進軍非羽絨業務並收購「波司登」男裝品牌,隨後推出波司登家居品牌,然而這些業務表現並不理想,其後在2017財年出售休閑品牌「摩高」。

2016年開始發展校服業務,該項業務增長強勁,在最新的上半財年,校服業務收入同比大增3.5倍,達到55.8百萬元,帶動多元化服裝品牌業務收入同比增長1.29倍,至7179萬元。筆者猜測校服業務的毛利率不是太理想,儘管校服收入大增,其多元化服裝品牌業務的上半財年毛利率只有28.2%,相較上年同期為49.3%。

自2011年起,波司登又陸續收購女裝品牌「傑西」和「邦寶」,2017年更進一步擴大女裝業務,收購「柯利亞諾」和「柯羅芭」兩個女裝品牌。女裝品牌定位中高端,毛利率均在70%以上,比其「波司登」品牌羽絨服的毛利率還高,但該項業務的貢獻在2019財年到達頂峰之後就開始持續下降。

上半財年,女裝業務的收入同比增長1%,至4.16億元,毛利為3.06億元。

從上圖可見,儘管波司登努力嘗試多元化發展,但是羽絨服業務仍是其主要的收入和利潤來源,也是增長動力所在,其他多元業務似乎未能為其帶來可持續的增長動力。

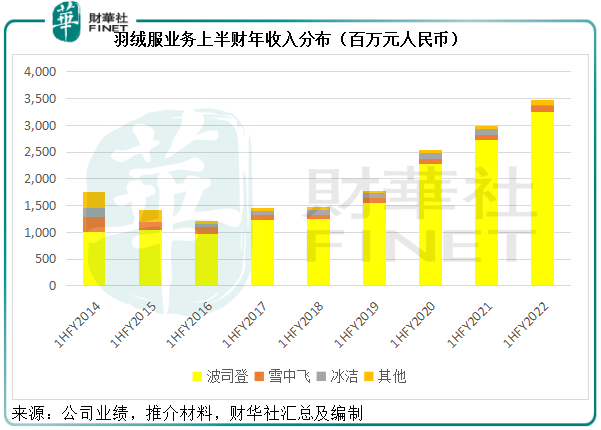

「波司登」品牌擔當增長主力軍

波司登不僅探索非羽絨服的多元化發展,在羽絨服業務方面,也希望通過多品牌,觸及不同的消費需求。只是,羽絨服的多品牌發展似乎也與非羽絨服的多元化發展一樣不太順暢。

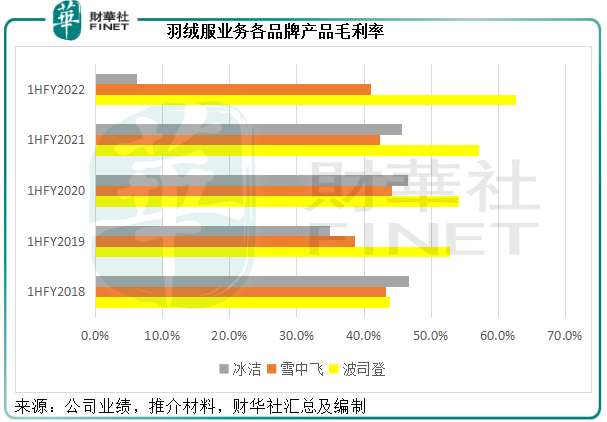

主品牌「波司登」依然是增長主力軍,上半財年收入同比增長19.10%,至32.46億元,佔羽絨服業務總收入的93.5%,佔該公司總收入的60.2%。毛利率提升了5.5個百分點,至62.6%,或正是得益於較高的定價。半年毛利同比增長30.6%,至20.32億元,佔羽絨服業務毛利的95.8%,佔該公司合計毛利的74.7%。

期内,中端品牌「雪中飛」收入同比增9.1%,至1.12億元,毛利率微降1.3個百分點,至42.4%。然而,中低端品牌「冰潔」卻出現大縮水,收入同比下降74.1%,毛利率由去年同期的45.7%降至僅6.2%,主要因為該品牌大力收縮線下代理渠道,轉型發展線上渠道,於上半財年清理庫存,收縮線下門店,導致收入和利潤銳減。

總結

總的來看,波司登最新的上半財年業績表現尚可,優勢品牌「波司登」依然保持穩健的表現,一來或因定價的優化、營銷的投入、戰略的調整,二來或因有效的成本管理。

筆者認為有兩點可圈可點:

- 年輕化。過往波司登的羽絨服款式備受诟病,但近幾年,該公司在產品包裝、營銷、定價方面有了不少的改進,例如在品牌方面與知名IP聯名合作,提升品牌知名度;營銷方面積極通過社交媒體以及新的營銷方式例如直播進行促銷,迎合消費潮流。

- 銷售渠道優化:在流量較高的地點佈局線下門店,優化地區門店分佈;進一步提升線上銷售。上半財年,該公司全品牌線上銷售收入同比增長31.5%,至7.1億元,佔總收入的比重由上年同期的11.5%提高至13.1%,其中品牌羽絨服的線上收入同比增長19%,至6.6億元,佔羽絨服業務總收入的比重由上年同期的16.4%提高至19%。

這些措施剛好迎合國貨品牌潮流再起的趨勢。在上半財年業績報告期之後的「雙十一」,波司登品牌羽絨服業務累計線上零售金額按年增長50%以上,其中「波司登」品牌的增幅為40%以上。

不過對比來看,加拿大鵝(GOOS.US)的同期業績也毫不遜色。

截至2021年9月末止的上半財年,波司登的羽絨服業務收入同比增長16.2%,至34.73億元,毛利率提升了4.7個百分點,至61.1%。

加拿大鵝截至2021年9月26日上半財年的收入同比增長30.92%,至2.892億加元,約合14.54億元人民幣,毛利率更大幅提高12.5個百分點,至57.3%,或與上年同期受疫情影響基數較低有關。

但值得注意的是,加拿大鵝過去在北美市場一直佔據優勢,但從去年起,亞洲(尤其大中華地區)市場已經超越北美,成為其最主要的收入來源,主要得益於中國的強勁增長。截至2021年6月27日止的第1財季,其中國内地直營收入同比增加188.7%,截至2021年9月26日的第2財季,内地直營收入增幅則達到85.9%,可以推斷該公司在中國内地的上半年收入增幅應在85%以上,遠高於「波司登」品牌期内19%的增幅。

所以波司登不見得擁有獨特優勢。

在公佈中期業績之後,波司登的股價大幅下挫,曾一度大跌逾6%,但隨後收復大部分失地,收市報5.58港元,微跌0.36%,仍好於大市——當日恒生指數大跌2.67%。

波司登過去的股價一般不超過2港元,在這兩年雙十一佔據銷售榜首後徘徊於2港元到4港元之間,近期國潮當道也反映在股價中,其股價上漲至6港元以上,見下圖。

波司登在品牌和營銷方面作出的一些變化確實是令人敬佩的,如果能繼續保持著對市場的敏銳,跟隨風潮變動來調整公司的業務戰略,應有利於未來的發展。今年是波司登「新三年」戰略規劃的元年,目標是實現持續、穩健、高質量增長,而其戰略方向為聚焦主品牌。

波司登的多元發展之前曾引起爭議,也有做空機構針對這些交易提出指控,從以上的分析可以看出,波司登的非羽絨服業務發展並不太理想,但卻從未收斂起多元化的野心,它是否真的能做到聚焦主航道、聚焦主品牌?這是筆者的疑慮。波司登要將主營業務和核心品牌做精、做優、做強,它的估值或許才有進一步突破的可能。