騰訊(00700.HK)在公佈2021年上半年業績之後,美國預託證券在美股交易時段上漲,因業績表現超出市場一致預期,但是在翌日亞洲交易時段,港股卻跟隨大市氣氛轉弱,收市跌3.44%,報421.20港元,市值4萬億港元,較前一天蒸發了接近1440億。

2021年上半年,騰訊收入同比增長22.70%,至2735.62億元(單位人民幣,下同);毛利率按年下降了1.72個百分點,至45.83%;股東應佔盈利同比增長45.73%,至903.54億元。

值得注意的是,如此強勁的利潤增長主要因為其他收益大增2.19倍,至402.84億元。如果扣除這一筆收入和股份酬金,騰訊的非會計準則股東應佔盈利實際僅按年增長17.34%,至671.57億元。

季度業績方面,收入和利潤增速均較第一季有所放緩。

2021年第2季收入按年增長20.35%(按季增長2.18%),至1382.59億元;毛利率較上年同期下降0.94個百分點(較上季下降0.91個百分點),至45.38%;股東應佔盈利同比增長28.63%(按季下降10.84%),至425.87億元。

同樣,第二季的股東應佔盈利同比增長也受到了其他收益大幅增長1.41倍的帶動。扣除其他收益和股份酬金之後,第二季的非會計準則股東應佔盈利實際按年增長12.89%(按季增長2.78%),至340.39億元。

擡升了其淨利水平的「其他收益」到底是什麽?

騰訊的財報顯示,「其他收益」主要包括出售投資公司的收益、金融資產的公允值變動、減值撥備(目前主要與其投資資產、商譽和收購產生的無形資產有關)、補退稅、捐款和股息收入等。

其中,與投資相關的款項,包括出售資產收益、金融資產公允值變動、減值撥備、股息收入等,佔了大部分。筆者估算,2021年上半年,這些款項合計為358.55億元,較2020年上半年高出了1.84倍。

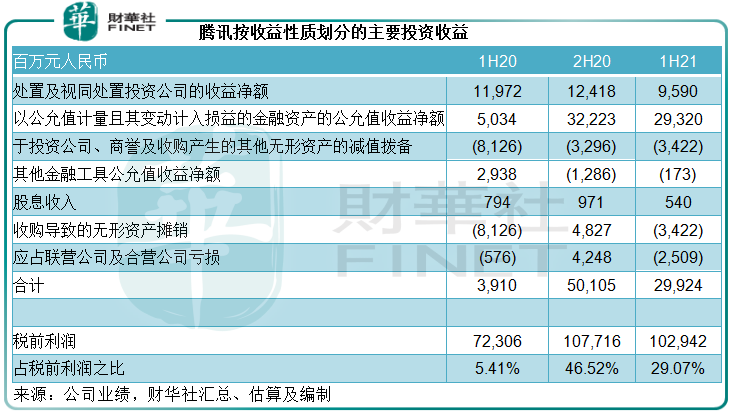

再加上收購導致的無形資產攤銷和應佔聯營公司和合營公司業績,可以計算出騰訊2021年上半年的主要投資收益達到1029.42億元,同比增長42.37%!佔了稅前利潤的29.07%,見下表。

換言之,騰訊強悍的盈利增長,主要還是得益於投資收益的顯著上升。而這些投資收益就佔了稅前利潤近三成。也就是說,騰訊的主營業務,包括社交媒體、網遊、金融科技、網絡廣告等,僅佔了其投資收益的七成。

那麽,這些主營業務的表現如何?是否及得上投資收益的增長?有沒有亮點?

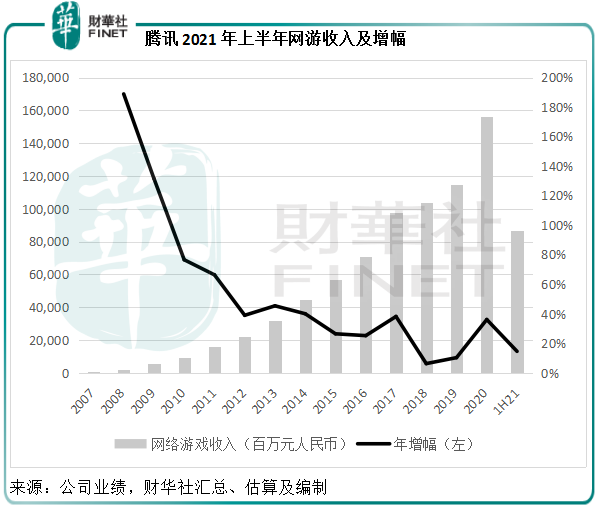

網遊收入增長有所放緩,但仍維持雙位數

在網遊方面,騰訊的王者地位依然難以被撼動。

期内,按用戶規模計,騰訊依然是中國個人電腦遊戲和手遊市場的第一,而按收入規模計,騰訊的遊戲業務在全球市場排名第一。

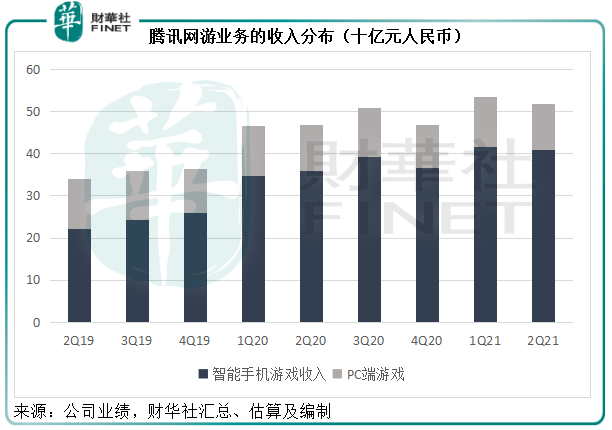

2021年第2季,手遊增值服務收入同比增長13.37%(按季下降1.69%),至408億元,而PC端遊戲收入則按年微增0.81%(按季下跌7.56%),至110億元。季度合計網遊業務收入同比增長12.31%(按季下降1.38%),至430億元。

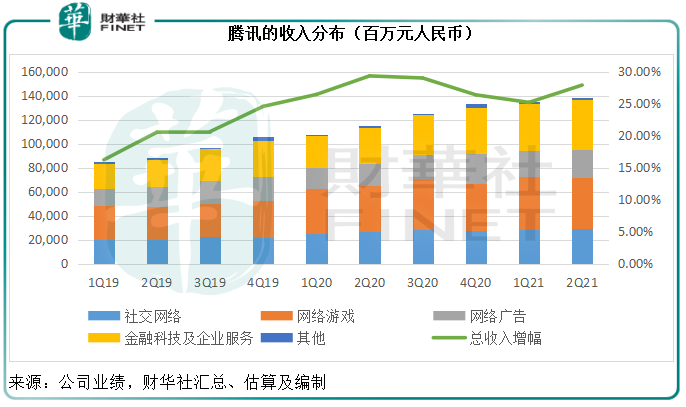

見下圖,對比於2020年前兩個季度網遊收入大致相若,今年第2季的網遊收入較弱,略低於第1季。

合計2021年前兩個季度,2021年上半年手遊收入同比增長16.33%,至823億元,PC端遊戲收入同比微增0.85%,至229億元,合計網遊收入同比增長14.57%,至866億元。

騰訊在業績報告中披露了12歲以下及16歲以下遊戲玩家的規模,遊戲流水佔比分别為2.6%和0.3%,以顯示監管對它的潛在影響。

值得注意的是,監管措施是在騰訊的業績報告期(2021年6月30日)之後發佈,也就是說,監管的負面影響尚未反映到其最新的業績之中。

騰訊在中期業績中表示,於2021年8月進一步加強在中國對未成年人的保護措施,將未成年人的遊戲時長降至監管要求的範圍以内,未滿12周歲的玩家禁止在遊戲内消費,並打擊未成年人冒用賬號以及第三方平台買賣賬號的行為。

不過筆者認為,相關的監管措施仍會對騰訊的遊戲業務帶來衝擊,負面影響將逐步在未來幾個季度的業績中體現,其網遊收入增速很可能進一步放緩。

網絡廣告業務利潤下降,教育行業廣告需求疲弱

另一項受關注的規管是教育行業的「雙減」。

在《財華聚焦|資本潮退?大廠的估值邏輯是否有變》中,筆者提到「雙減」對騰訊的影響包括:1)教育廣告收入;2)教育數字化需求對騰訊雲計算業務的影響;3)騰訊投資的教育企業。

翻遍了騰訊的2021年上半年業績,唯一與「教育」有關的字眼是在介紹網絡廣告業務一欄,提到「教育行業的廣告需求疲弱」,不過被其他品類廣告主需求增加以及合並易車的廣告收入貢獻所抵消。也就是說,「雙減」確實對其帶來了負面影響,反映在廣告收入方面,至於投資、雲計算等方面的影響,暫時未見。

2021年第2季,網絡廣告收入同比增長23.08%,至228.33億元;毛利按年增長16.68%,至111.36億元,毛利率按年下降2.6個百分點,至48.8%,騰訊的解釋是頻寬、内容、流量等的成本增幅高於收入增幅。

半年收入及毛利表現與第2季相若,增幅分别為23.13%和14.88%,半年收入和毛利分别為446.53億元和209.7億元,上半年毛利率按年下降3.3個百分點,至47%。

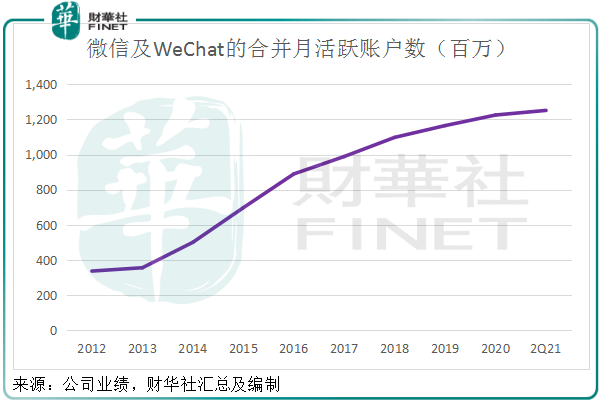

值得注意的是,期内騰訊的社交廣告收入增速顯著,第2季增幅達到28%,主要因為小程序作為落地頁的採用量、微信朋友圈内視頻廣告庫存以及移動廣告聯盟的收入增加。筆者認為,龐大、堅實的微信用戶基礎,是其社交廣告收入強勁增長的基石。

2021年6月末,微信及WeChat的合並月活為12.51億,較上季增加0.79%,較上年同期增加3.76%。

比較另一社交巨頭Facebook(FB.US),其截至2021年6月末的全球月活按季增長1.58%,至28.95億,而包括WhatsApp、Instagram等在内的Facebook系列全球月活則達到35.1億,較上季增長1.74%。

從增幅來看,微信及WeChat被比了下去,其增長似乎已後勁乏力,不過筆者認為創新廣告形式應可繼續推動社交廣告收入的增長。

金融科技及企業服務成亮點

金融科技及企業服務成為騰訊這份財報中最大的亮點。

2021年第2季,分部收入同比增長40.29%,至418.92億元;毛利同比增長55.32%,至134.2億元,毛利率按年提高了3.1個百分點(按季下降0.3個百分點),至32%,主要反映數字支付交易增長,以及公共服務和傳統產業數字化及合並易車的企業服務收入。

上半年分部收入同比增長43.64%,至809.2億元;毛利同比增長62.39%,至260.18億元。毛利率同比提升3.8個百分點,至32.2%。

雲計算業務方面,騰訊為國内雲解決方案的重要運營商。

全球聞名的信息技術、電信業專業數據服務提供商IDC估算,2020年中國公有雲服務市場規模增速跑赢全球,全球公有雲服務整體市場規模(IaaS/PaaS/SaaS)達到3124.2億美元,同比增長24.1%,而中國公有雲整體市場規模為193.8億美元,同比增長49.7%,全球各區域中增速最高。

IDC預計,到2024年中國公有雲服務市場的全球佔比將從2020年的6.5%提升至10.5%以上,這意味著中國的公有雲服務市場具有非常巨大的增長空間。

目前國内的公有雲服務市場中,阿里巴巴(09988.HK)仍是絕對的市場第一,而華為和騰訊都是重要的運營商。在業績會上,騰訊的管理層多次提到短期盈虧並不重要,長遠的可持續增長才是著眼點。

在最新一季的業績中,阿里巴巴的雲計算業務已實現經營業績的扭虧為盈。在中小企業數字化需求日益殷切的推動下,騰訊雲何時能大規模變現並實現盈利同樣值得期待。

從下圖可見,金融科技及企業服務已逐漸成為騰訊最重要的收入來源,幾乎等同網遊的收入規模,但須注意,金融科技及企業服務的毛利率較網遊和社交網絡合計毛利率低大約20個百分點,其收入的強勁增長未必能帶來同等規模的利潤增長,反而可能拖累整體的毛利率。

總結

2021年上半年,較能反映可持續經營現金利潤的經調整EBITDA利潤率同比下降2.1個百分點,至37.8%,主要因為研發費用及員工開支分别按年大增34.91%和38.87%,佔收入的比重同比增加0.8個百分點和1.9個百分點,而抵消了其他主要運營支出維持穩定的正面影響。

從這些開支可以看出,騰訊加大了研發和人力的投入,但未來能否轉為利潤卻是未知之數。

值得注意的是,騰訊利潤最高的業務是網絡廣告和增值服務(包括遊戲和社交網絡),而這兩項業務也涉及到近期監管的行業,其中網遊在監管下的短期增長或受壓,而網絡廣告業務則因為成本增加而導致利潤受壓。

另一方面,騰訊前期對金融科技及企業服務的投入逐漸有成果,該業務分部於今年上半年展示了非常理想的收入和利潤增長。雖然該業務的毛利率已隨著規模的擴大而有所改善,但仍遠低於其增值服務和網絡廣告業務。

此外,騰訊最重要的利潤來源——投資,將受到中國對科技企業和相關行業以及美國對資本市場的監管影響。

截至2021年6月末,騰訊於上市投資公司的公允值(現值)為1.45萬億元,較年初提高了20%。但由於監管措施主要在下半年發佈,目前已有多家有意上市的企業撤回申請,而且中概股在這兩個月顯著回落,加上全球新經濟企業股價都出現回吐,下半年騰訊所持有的投資估值或被下調,而影響到騰訊自身的業績和估值。

所以,短期來看,隨著監管影響逐漸顯現,騰訊的整體收入及利潤表現或不太樂觀。

毛婷