最近,譽有「半導體工業皇冠上的明珠」的光刻機,在二級市場火的一塌糊塗。特别是7月20日首台國產SMEE光刻機(28納米)啓動搬遷入之後,整個光刻機板塊連續上漲,10個交易日不到板塊指數漲幅超10%。據富途數據顯示,截至5月初至7月底,短短兩個月光刻機概念板塊漲幅超過50%。

在光刻機概念板塊投資熱度高漲的背後,我國光刻機設備高端制造依舊任重而道遠,國内光刻機生產商與國際大廠仍有巨大的差距。正因國產企業及國際大廠存在技術工藝上的差距,光刻機設備行業亦是被「卡脖子」的領域。

為了讓投資者及讀者更加深度了解光刻機行業、行業競爭格局、國產光刻機發展現狀、國内巨頭上海微電子與全球寡頭阿斯麥(ASML)的技術差距,財華社就此策劃了《中國「芯」時代之光刻機》專題,深度剖析當前光刻機市場熱門話題。

光刻機:半導體設備中不可或缺的一環

集成電路設備是集成電路產業鏈至關重要的一環。

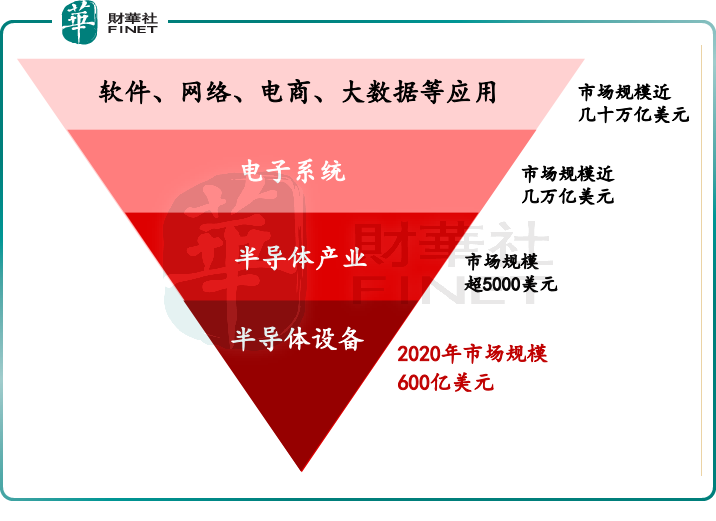

目前,整個信息產業如同倒金字塔形,底部每年約600億美元產值的半導體集成電路設備產業,支撐了每年超5,000億美元產值的半導體芯片產業和幾萬億美元的電子係統產業,最終支撐了幾十萬億美元的軟件、網絡、電商及大數據等信息產業。

雖然半導體設備產業的相對體量不大,但它有成百上千倍的放大作用。半導體產業具有「一代設備、一代工藝和一代產品」的行業特點。毫不含糊地講,若沒有半導體設備,就沒有半導體芯片,就沒有信息時代。

先進集成電路大規模生產線的投資可達100億美元,75%以上是半導體設備投資。以芯片制作為例,在芯片制造的前道工藝環節,一般佔整個芯片總投入比重的70%以上。投資佔比大的主要原因是該領域涉及高精密設備最多,技術工藝要求更高,而且在制成芯片的過程中該制造環節需要重復數十次的循環試驗,直至將產品質量達到一定的工藝標準。

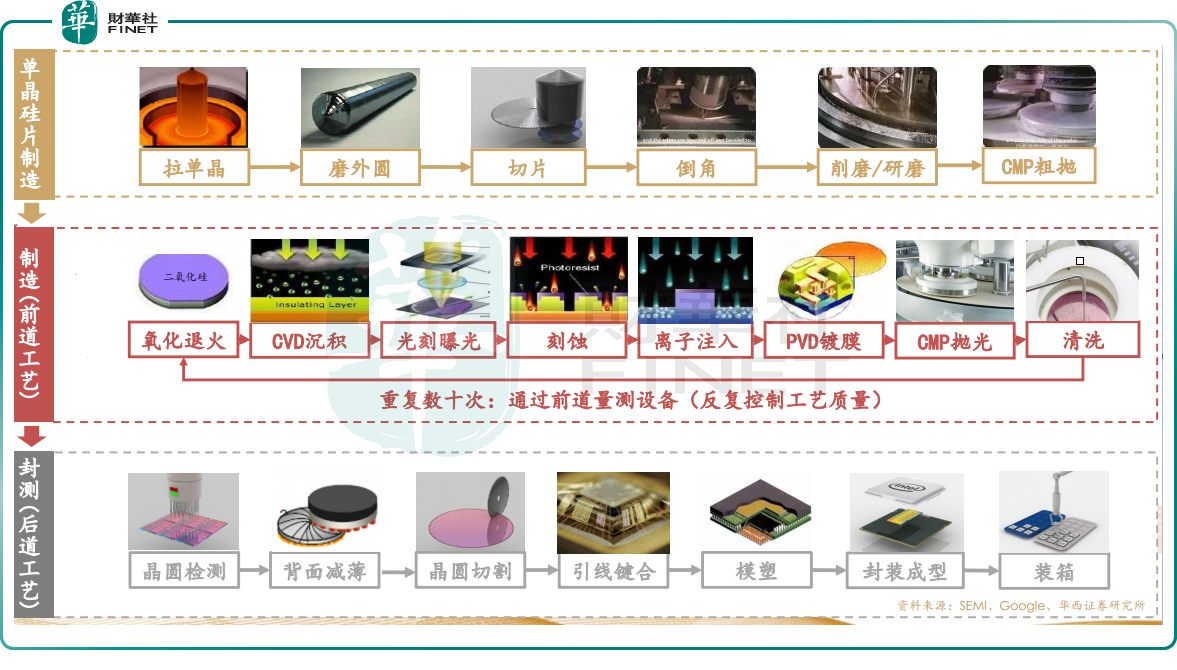

下圖為上遊晶圓制作成芯片需要經歷的關鍵步驟:

在芯片制造的前道工藝環節中,最關鍵、市場規模最大的設備是光刻(光刻曝光)、刻蝕、薄膜沉積(CVD)三大領域。

在芯片制造前道工藝之中,光刻、刻蝕、CVD工藝的步驟數量比例分别為1次、4次、2次。因此,刻蝕和CVD的工藝用量提升最多,光刻則是單次工藝的成本最高。

在這幾大半導體設備市場中,絕大數領先的技術工藝被國外大廠掌握。譬如,爐式設備、刻蝕設備、薄膜沉積設備市場中AMAT、TEL、LAM等國際大廠市場份額佔據過半,而國内能跟上步伐的僅有北方華創(爐式設備、刻蝕設備)跟沈陽拓荊(薄膜沉積設備)。

然而,在半導體設備中最為重要的一環——光刻機設備,最先進的技術基本被阿斯麥、佳能及尼康三大國際大廠壟斷,其中阿斯麥(ASML)幾乎在EUV(極紫外光刻)領域是壟斷的。而國内能與國際大廠正面抗衡的企業,暫時還沒有。

目前,國内光刻機龍頭上海微電子芯片光刻機技術還停留在起步階段與世界領先的超高端技術還有不小差距。

值得一提的是,國内光刻機概念板塊中的成份股絕大數只是涉足光刻機零部件、其他種類的光刻機產業投資,並非具備制造芯片所需的光刻機的制造能力。

具體而言,根據用途不同,可以將光刻機分為三類:一是主要用於生產芯片的光刻機;二是用於封裝的光刻機;三是用於LED制造領域的投影光刻機。其中,用於生產芯片的光刻機涉及眾多世界先進技術,中國光刻機與國外頂尖光刻機存在的差距比較明顯。正是因為存在較大差距,才被美國抓到「卡脖子」的機會。

全球光刻機:「日荷」瓜分九成天下,中國正奮力直追

無可否認,近十年時間里,中國經濟高速增長無不讓全世界其他國際為之驚歎的,甚至在個别領域也實現了「拐彎超車」,遠超部分歐洲國家。但是,因為中國進入高質量發展時間短的緣故,在一些高科技緊密領域還與發達國家仍存在一定差距,還需要很長的時間「補課」。其中,國產半導體設備技術與發達國家領先的半導體設備技術存在差距最為顯著。

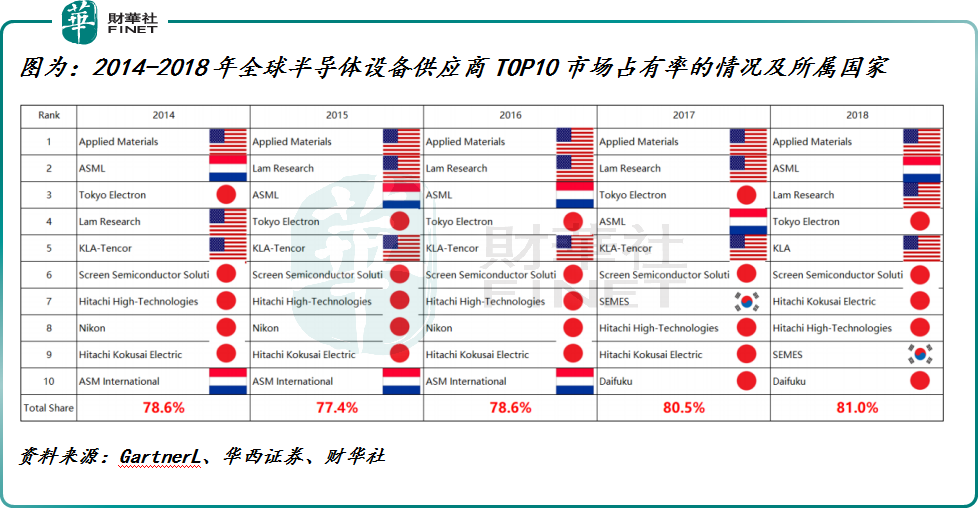

以2014-2018年全球半導體設備供應商TOP10市場佔有率的情況來看,包括應用材料(AMAT)、阿斯麥(ASML)、LAM、科磊半導體(KLA)、東京電子(TEL)等在内前十大半導體設備供應商基本佔據了超75%的市場,而且市場佔有率隨著技術叠代及革新越來越高。而這前十大半導體供應商基本都來自美國、日本、韓國及荷蘭四大半導體技術發達的國家包攬。

在全球前十大半導體供應商中,擁有全球光刻機最領先的技術的阿斯麥(ASML)也位居在列。阿斯麥所擁有的領先光刻機技術正是以上海微電子為首的國產光刻機企業未來15年共同努力的方向。據了解,中科院曾表示,中國光刻機技術至少落後阿斯麥(ASML)15年。

光刻機有多難,為何中國需要花15年才能追上?

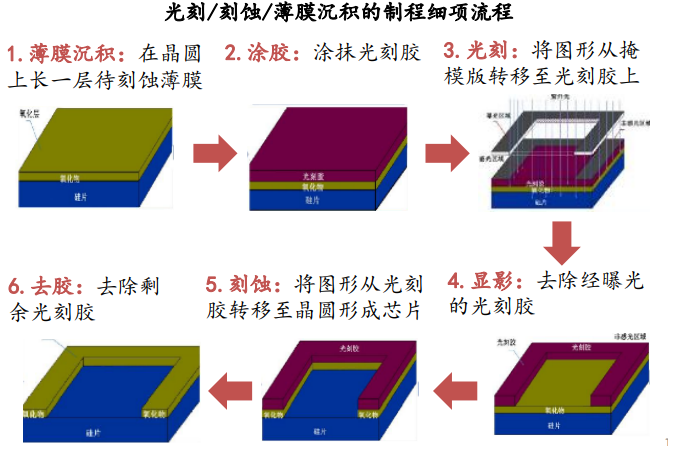

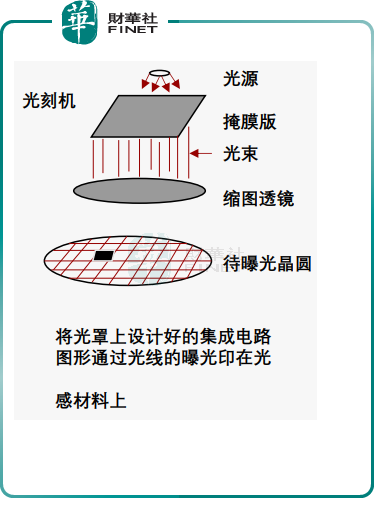

回答這個問題,首先要從光刻機的工作原理來講,光刻機通過一係列的光源能量、形狀控制手段,將光束透射過畫著線路圖的掩模版,經物鏡補償各種光學誤差,將線路圖成比例縮小後映射到矽片上,不同光刻機的成像比例不同,有5:1,也有4:1。然後使用化學方法顯影,得到刻在矽片上的電路圖(即芯片)。

在這個過程中,光刻質量直接決定了芯片是否可用,在這里最核心的就是光源了。

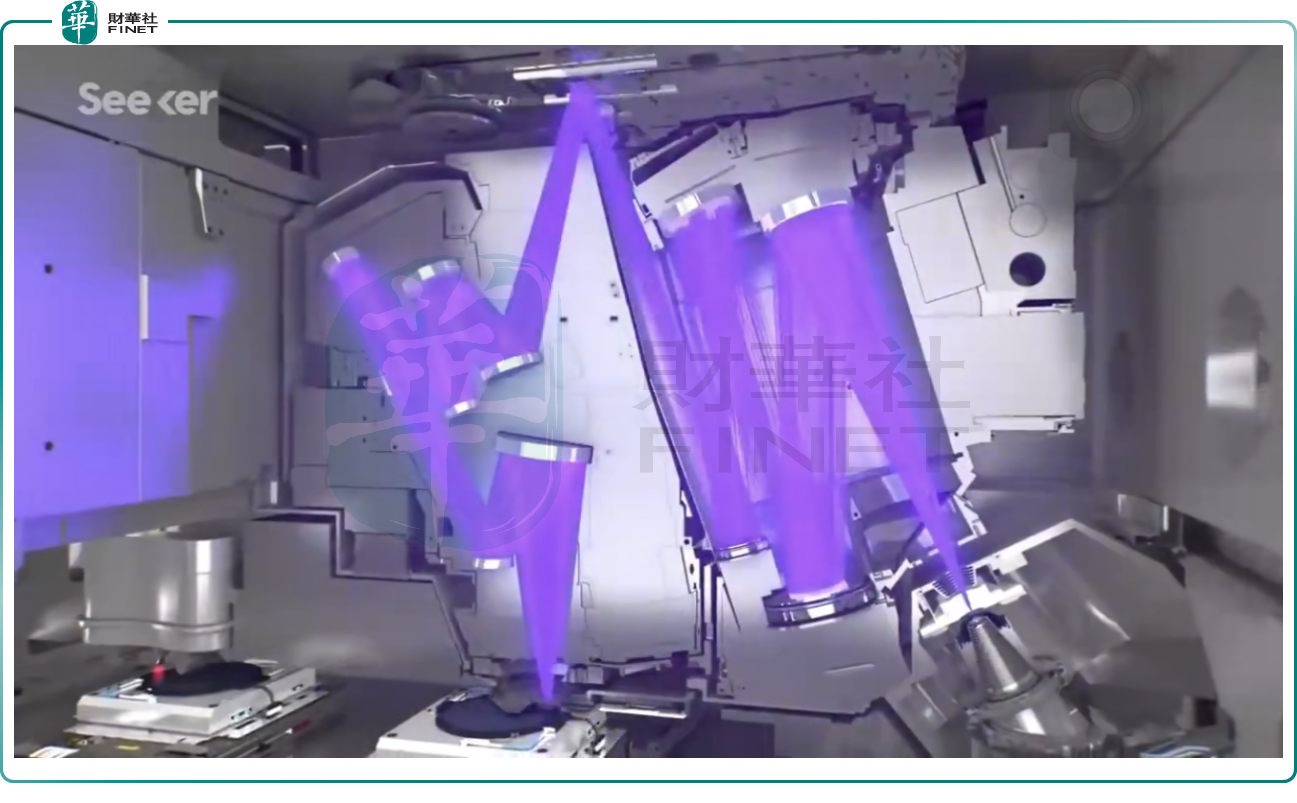

正是基於這點,一切光刻機的核心零件都是圍繞光源來發展的,所以根據光源的改進,光刻機一共可以分為五代,分别是最早的貢燈光源的436納米波長的光刻機、第二代是DUV光源的365納米波長的光刻機、第三代是DUV光源的248納米波長的光刻機(KrF)、第四代是DUV光源的193納米波長的光刻機(ArF)、第五代則是13.5納米波長的極紫外光刻機,即EUV光刻機。

通俗點講,從目前技術工藝角度來看,誰能將波長控制得越短並實現效能最大化,誰的技術優勢愈發明顯。這也是光刻機巨頭之間較量決定成敗及市場佔有率的重要籌碼,亦是後來者能否實現「拐彎超車」或提升市場競爭力及話語權的關鍵。

以現如今的荷蘭光刻機巨頭阿斯麥(ASML)為例,在2000年前,全球光刻機行業龍頭是被日本的尼康佔據,阿斯麥暫時未有技術實力與之博弈。

阿斯麥實現拐彎超車的是在第三代光刻機時期。在第三代光刻機時期,阿斯麥選擇小改進大效果且產品成熟度非常高的浸入式技術,進行穩紮穩打,而尼康則選擇創新路線,希望在157nmF2激光及EPL尋求突圍,並一舉夯實龍頭地位。

2003年之後,阿斯麥相繼推出浸入式193納米波動的係列光刻機,而尼康也陸續推出了157nm產品及EPL產品樣機。然而,出於對產品質量及效益等成本因素考慮,半導體廠商選擇產品成熟度更高的浸入式光刻機。隨後不久,國際大廠英特爾及台積電紛紛選擇阿斯麥之後,尼康也就此失去挑戰摩爾定律的勇氣了。而阿斯麥借勢而起,開發出全球首款EUV光刻機,全球光刻機寡頭地位就此形成。

目前,全球光刻機市場競爭格局中,阿斯麥以75.3%的市場份額佔據絕對的優勢,而佳能、尼康兩家企業分别以11.3%及6.2%位列第二、第三名。

反觀國内市場,目前中國只能生產出90納米的光刻機設備,這也是生產國產光刻機的最高技術水平。這也導致目前我國光刻機只能從阿斯麥、佳能及尼康手中購買。

截止2021-07,長江存儲累計公開中標了16台光刻機,其中阿斯麥供應13台,包括3台浸沒式光刻機、1台ArF_Dry光刻機、8台248nm的KrF光刻機以及1台365nm的i線光刻機;佳能供應3台i線光刻機。

截止2021-07,華虹無錫累計公開中標了16台光刻機,其中阿斯麥供應15台,包括1台浸沒式光刻機、1台ArF_Dry光刻機、8台248nm的KrF光刻機以及5台365nm的i線光刻機;佳能供應1台ArF_Dry光刻機。

截止2021-07,華力Fab6累計公開中標了14台光刻機,全部由阿斯麥供應,包括5台浸沒式光刻機、7台248nm的KrF光刻機以及2台365nm的i線光刻機。

雖然我國正舉全國之力在攻克半導體產業存在「卡脖子」的領域,但短時間内國產光刻機技術想追上阿斯麥、佳能及尼康等擁有十幾二十年技術沉澱的大廠,難度是不小的。畢竟,我們在進步,别人不會選擇固步自封。此外,即使擁有了相應的技術,相關國產零部件等產業鏈技術也要跟得上才行。

以阿斯麥EUV光刻機為例,光組裝的零部件就多達10萬個。其中,絕大多數零部件供應商都是國外企業提供。在此背景之下,美國又打著單邊主義旗幟四處打壓他國,中國半導體產業技術創新步伐勢必會多多少少受到影響。

除此之外,隨著技術革新不斷推進,投資成本不斷擡高,會讓很多企業望塵莫及。具體而言,在摩爾定律的推動下,元器件集成度的大幅提高要求集成電路線寬不斷縮小,導致生產技術與制造工序愈為復雜,制造成本呈指數級上升趨勢。根據IBS統計,隨著技術節點的不斷縮小,集成電路制造的設備投入呈大幅上升的趨勢。以5納米技術節點為例,其投資成本高達數百億美元,是14納米的兩倍以上,28納米的四倍左右。

結語:

目前,中國半導體產業面臨被「卡脖子」等問題,並非只是簡單的光刻機技術發展慢的緣故,而是未形成一條完整的國產化半導體產業鏈,而這個需要國產半導體企業在國策的助力下努力一環一環攻克才行。

中國半導體產業想站上世界之巅,面臨的路很難,也很漫長。但是,貴在當前全國上下萬眾一心,努力攻克各項難關。我們有理由相信,虛心學習,持之以恒,中國可以創造歷史。