前言:

協鑫新能源(00451-HK)「又雙叒」變賣資產了。

11月19日,保利協鑫能源(03800-HK)(協鑫新能源的控股股東)及協鑫新能源聯合發佈公告稱,協鑫新能源再次出售430兆瓦光伏電站給予中國華能,約籌得20億元現金。這是協鑫新能源與中國華能年内簽訂的第三批光伏電站購股協議。

值得注意的是,在此筆交易之前,於11月16日協鑫新能源才將旗下6座光伏電站賣給徐州國投環保能源有限公司,約籌資4.6億元現金。

曾經的全球光伏電站引領者,為何會淪落到甩賣旗下光伏電站資產度日呢?

擴張亦有後遺症:債務壓力大

在光伏發電領域,論規模增速,協鑫新能源喊第二,沒人敢喊第一。

2015年至2018年期間,協鑫新能源借助我國光伏發電行業的東風,營收和總裝機容量規模以星火燎原之勢,成長為全球光伏電站行業的扛把子。

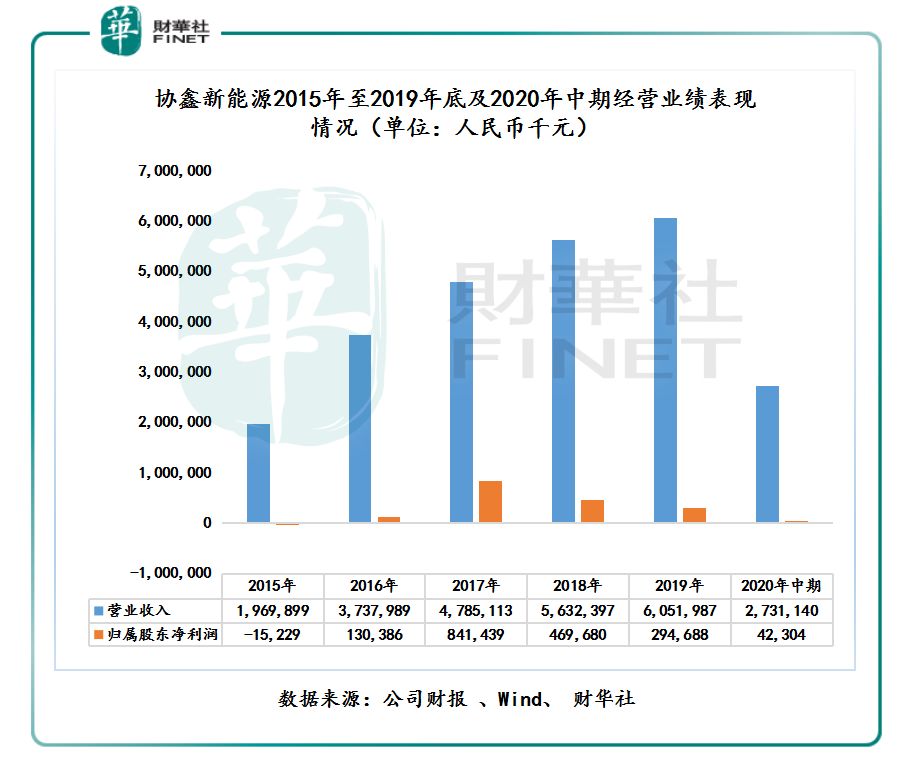

截至2015年至2018年底,協鑫新能源營收從不足20億元一路開掛般飙升至56.3億元,複合年增長率為42%,歸屬股東淨利潤從虧損1,523萬元,實現扭虧為盈至4.69億元,其中2017年歸屬股東淨利潤創出新高的8.41億元;光伏總裝機容量更是從2015年1,640兆瓦增至2018年的7,309兆瓦,複合年增長率為64.6%。

圖表1:

但是,一片欣欣向榮、突飛猛進的業態背後,協鑫新能源債務風險開始不斷激增,為後續變賣資產纾困,埋下了伏筆。

在投資週期長、投資回報率低(約10-20%)的光伏產業,大部分光伏企業想快速拓展規模搶佔市場,往往選擇以舉債來拓疆土,其中營收規模增速最快的協鑫新能源並不例外。

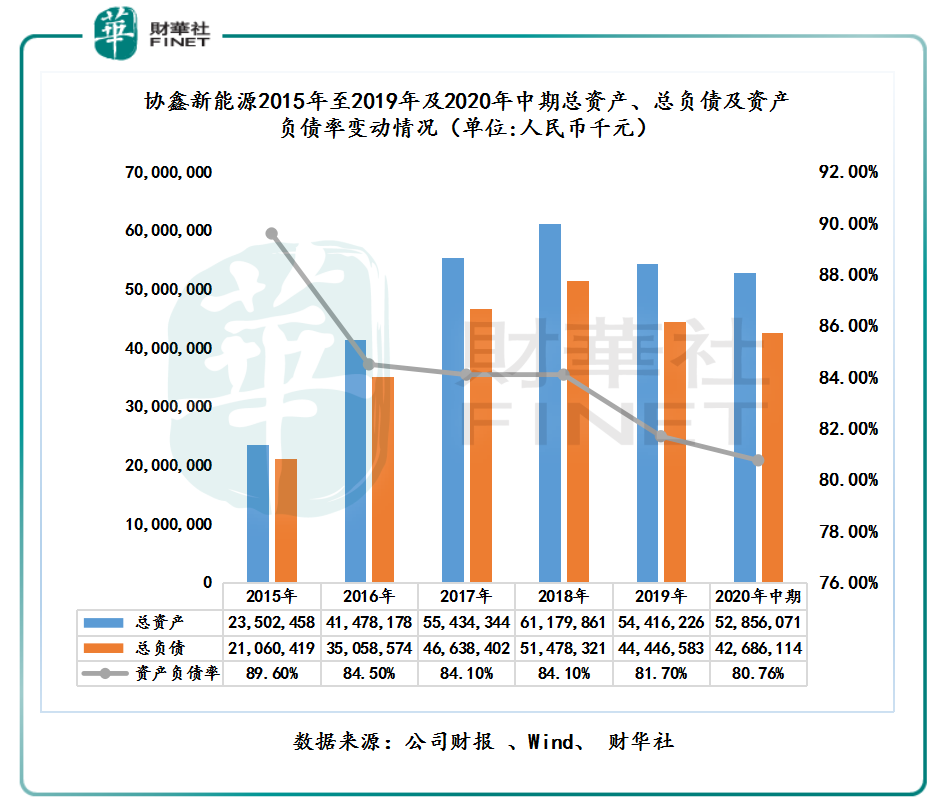

如圖表2所示,2015年至2018年期間里,協鑫新能源總負債從210.6億元增至514.78億元,年複合增長率為34.7%;資產負債率雖從89.6%

下降至84.1%,但是依舊遠高於2018年新能源發電板塊資產負債率平均值的62.2%。

圖表2:

協鑫新能源命運的轉折點,源自2018年「5·31」光伏新政。光伏新政的出台,補貼降低、規模指標壓縮及監管收緊等不利因素導致整個光伏產業從「盛夏」直接轉入「凜冬」,光伏發電運營商經營壓力如泰山壓頂,行業債務「爆雷聲」聲聲入耳,讓二級市場為之色變,也為光伏行業發展蒙上陰影。

負債水平高於行業平均值的協鑫新能源首當其衝受到5.31光伏新政的重大影響。2019年營收增速放緩至個位數,歸屬股東淨利潤更是出現罕見的兩連降,同比下滑幅度均超30%。

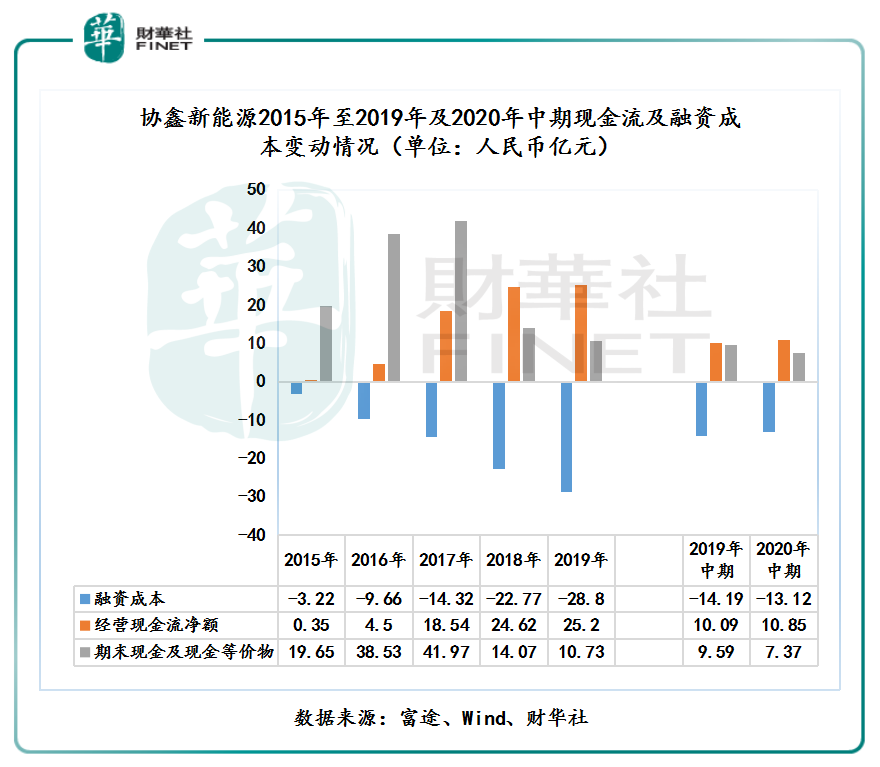

受營收增速放緩、補貼減少、利潤幾乎腰斬的影響,協鑫新能源現金流非常吃緊。截至2017年至2019年底,期末現金及現金等價物從41.97億元下滑至10.73億元。

在造血能力退化之時,前幾年因瘋狂拓展積攢下來的債務陸續進入兌現期,融資成本持續攀升,嚴重阻礙了企業經營活動及二級市場的再融資功能。如圖表3所示,截至2015年至2019年期間里,協鑫新能源融資成本從3.22億增至28.8億元,複合年增長率高達72.9%。

圖表3:

更致命的是,資產負債率高居不下及融資成本不斷攀升之際,唯一一個企業債即將進入兌現期。據wind數據顯示,2018年1月30日起息的5億美金企業債將於2021年1月30日到期,兌付固定利率為7.1%。

圖表4:

除此之外,截至2020年6月30日,協鑫新能源一年内償還的債務額為155.28億元。其中,銀行貸款及來自獨立第三方的其他貸款額就高達71.58億元。由此可見,協鑫新能源短期面臨債務壓力非常之大。

「解壓」之道:變賣資產緩解壓力,借勢轉型輕資產模式

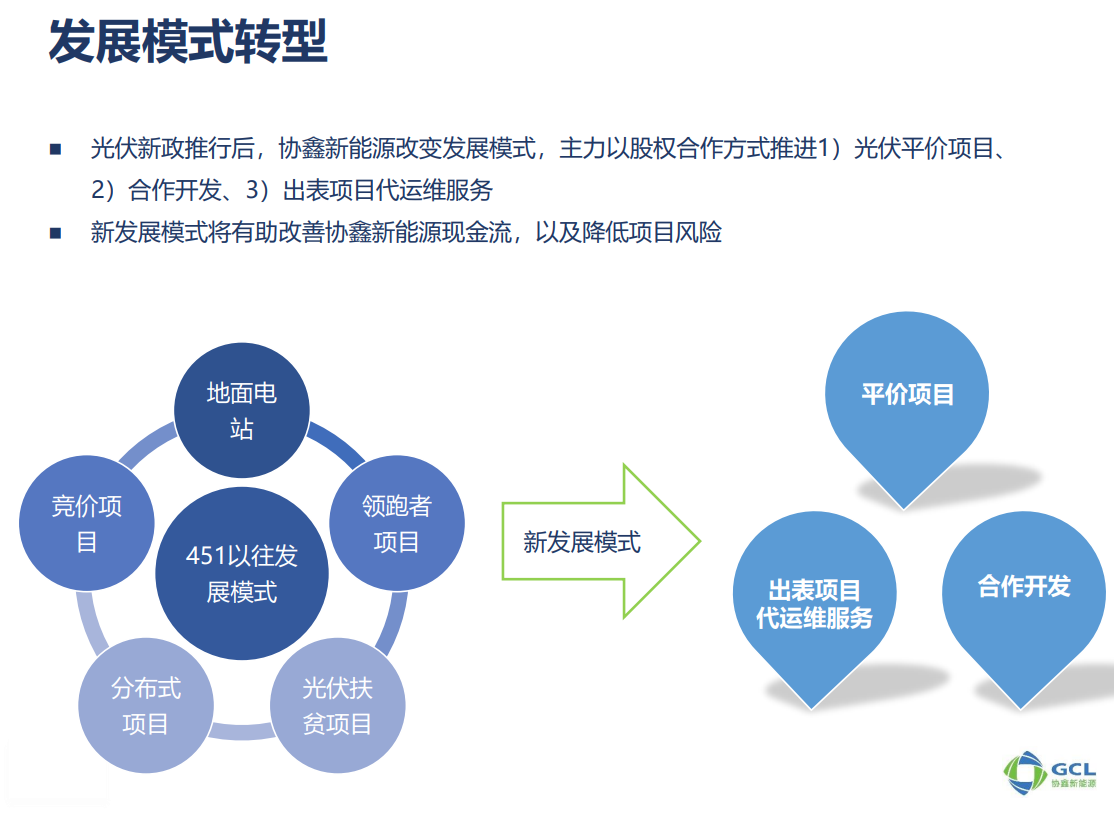

面臨困境的協鑫新能源,從2018年底已經開始將發展戰略從重資產業務模式向輕資產業務模式轉型,重點推行「開發轉讓、建成出售、服務輸出」輕資產經營模式,以引進戰略合作夥伴。

轉型談何容易。

鑫新能源在尋找戰略合作者的道路上可謂是一波三折。2019年6月,原本中國華能集團想一次性將協鑫新能源約51%的股權吃下的,但不知何故,於2019年11月18日終止了原定收購計劃,調改成了收購其國内資產,即光伏發電站。由此才出現了今年中國華能分階段收購協鑫新能源光伏發電站的情況。

截至2020年1月20日訂立首批購股協議起至本次簽訂第三批購股協議,協鑫新能源累計賣給中國華能1,127兆瓦光伏發電站,累計籌得現金44.57億元。

除了將部分光伏發電站賣給中國華能,協鑫新能源還將資產賣給五菱電力、上海榕耀新能源、徐州國投環保能源及國開新能源在内的7家在國内從事新能源業務的企業,累計出售兆瓦光伏發電站約1,811兆瓦,為協鑫新能源籌得現金約37.059億元。

對於變賣資產籌資之用途,協鑫新能源在公告中表示將用於償還債務,降低財務風險。

據協鑫新能源2020年中期報表示,公司預期出售約2吉瓦電站將可降低負債率至約70%。按照2020年6月30日528.56億元總資產及426.86億元總負債進行換算,在總資產不變動的情況下,資產負債率降低至70%,減少總負債額56.86億元。下半年9月至11月20日,協鑫新能源3次變賣資產籌得現金約38.35億元(包括本次20億元)。若將38.35億元完全用於償還負債,協鑫新能源資產負債率將降至73.5%,離70%目標負債率僅有3.5個百分點。

至於變賣完資產之後,路向何方。

據2020年中期報推薦資料顯示(圖表5),協鑫新能源將從過去的451以往發展模式,改變為光伏平價項目、合作開發、出表項目代運維服務的輕資產模式。

圖表5:

尾語:

隨著變賣資產的持續推進,協鑫新能源向輕資產戰略轉型也將步入深水區。而選擇輕資產模式衝出債務重圍的的協鑫新能源能否上演王者歸來,並為光伏新能源企業轉型升級的起到帶頭作用,是值得我們期待的。