共享辦公作爲新興辦公模式,正被大衆接受並在市場中快速滲透。據弗若斯特沙利文數據顯示,就市場規模而言,中國共享辦公行業的空間從2015年的32.8億元增至2020年的306.4億元,年複合增速高達56.3%,這其中也孕育出了一批諸如優客工場(UK.US)、築夢之星等在內的優秀企業。

但從二級市場來看,投資者對共享辦公運營商的興趣可謂是近乎于無,比如優客工場赴美IPO幾經波折,最終選擇借道SPAC模式曲線上市;上市首日該公司總市值爲6.18億美元,但截至目前,其市值僅有2600萬美元,僅剩了零頭。

若說優客工場的例子不具代表性,那可以再看看共享辦公巨頭WeWork(WE.US)。該公司2019年第一次申請上市時的估值高達470億美元,但它的IPO路途同樣不平坦,最後也是通過SPAC模式于2021年10月21日曲線上市,挂牌首日市值爲79.21億美元,兩年時間,估值大幅縮水。且截至目前,WeWork的市值已跌破30億美元。

優客工場、WeWork上市後的表現讓仍在IPO路上的築夢之星壓力山大。智通財經APP了解到,築夢之星于2021年2月25日首次向SEC遞交了招股說明書,在此後的一年半中,公司前後共9次對招股書進行了更新,最近的一次,是在9月14日。

據招股書顯示,築夢之星計劃在此次IPO中發行460萬股普通股(超額配授權未行使),每股價格爲5-6美元,欲募集資金2300萬至2760萬美元。其中約40%的資金將用于公司空間和服務的擴展,約35%將用于潛在的戰略收購和投資,剩余的25%用于一般公司用途。

出租率高于行業平均水平

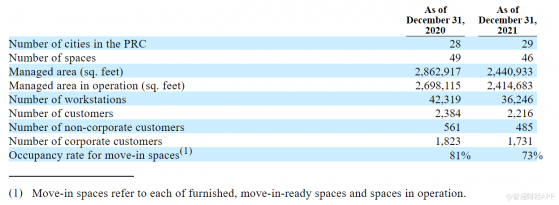

作爲快速發展的綜合共享辦公服務商,築夢之星已于市場中獲領先地位。據弗若斯特沙利文數據顯示,截至2021年12月31日時,該公司已成功構建了遍布中國29個城市的46個聯合公辦空間所組成的網絡;若按覆蓋城市的數量來看,築夢之星位列行業第二位,若按運營的辦公空間數量來看,則位列行業第五位。

築夢之星的辦公空間主要分爲兩個類型:其一是常規共享辦公空間;其二是企業孵化和加速項目共享辦公空間。截至2021年12月31日,公司共有46個空間,爲約1731家企業客戶和485家非企業客戶提供服務。其中共有26個空間具有企業孵化和加速項目,該等項目覆蓋客戶1101名。

爲吸引更多客戶加入該項目,築夢之星目前免費向客戶提供企業孵化和加速服務,因此此類服務並不額外收費,相關的收入來自工作場所的租賃和政府補貼。

從運營指標上看,由于疫情的影響,2021年築夢之星的大部分指標均呈下滑趨勢,除覆蓋城市數量增加1個外,辦公空間下降3個至46,工位數量下降14%至36246個,客戶數量下降7%至2216個,出租率從81%下滑至73%。

但築夢之星的出租率整體高于行業平均水平。據弗若斯特沙利文數據顯示,2020年時,中國所有共享辦公空間的平均出租率約爲61%,而築夢之星同期爲81%,公司經營水平高于行業平均。

從客戶所處行業的類別來看,商業服務行業的占比爲41.3%,批發、信息技術、軟件開發、其他行業的占比分別爲8.7%、8.6%、7%、34%,客戶整體行業分布相對分散。且從結構來看,2021年時,大型客戶占比18.66%,中小企業占比72.93%,初創客戶占比17.58%。中小企業與初創客戶占比高達90%。

收縮業務戰線實現“降本增效”

資本市場對共享辦公企業“冷眼”的背後,與該行業的玩家在重資産運營下的持續虧損有直接關系,這也在築夢之星的財報中有所體現。

2021年時,疫情影響雖有所減弱,但宏觀經濟的疲軟導致企業擴張需求收縮,這對築夢之星業務的開展仍構成了較大挑戰。爲改變不利局勢,公司采取了多方位的舉措,其一是通過調升部分城市項目的租賃價格從而實現了整體收入的增長。

由于築夢之星的收入主要來源于工作空間的出租和服務,該業務的占比高達97%,因此上調租賃價格可明顯的帶動公司收入增長。雖然2021年築夢之星的客戶數量、出租率等指標均下滑,但通過調價,公司總收入增長12%至3879萬美元。

于此同時,築夢之星落實了“降本增效”策略。2021年時,公司的收入成本占比降至101%,而2020年時高達121%;且期內總運營費用也從2020年的43%降至33%,進一步提升了運營效率。

但即使基于調價帶動收入增長以及“降本增效”的落實,築夢之星仍是處于虧損狀態,僅是虧損額度從2020年的2000萬美元縮減至983.86萬美元。

若再結合出租率以及工位數量的變化可以看到,築夢之星2020年的出租率、工位數量更高,但虧損額度卻明顯高于2021年,這說明“降本增效”的實現從另一個角度而言是以犧牲擴張爲代價的。

且從資産負債表上也能看出共享辦公商業模式的弊端。據招股書顯示,築夢之星2021年的總資産爲8279.69萬美元,總負債爲1.26億美元,資産負債率高達151.8%;且流動資産爲683.29萬美元,流動負債爲4328.85萬美元,即使剔除客戶預付款約500萬美元,流動負債仍高達3828.85萬美元,流動比率僅0.178,資金流動十分緊張。

高負債、盈利困難背後的邏輯揭秘

事實上,高負債、盈利困難是共享辦公服務商的共同特征,亦是相關企業不被資本市場歡迎的主要原因,之所以呈現出這樣的行業特色,主要有以下兩個方面的因素,其一是共享辦公作爲重資産行業,房屋租賃成本相對剛性、難以縮減且占比較高,因此規模效應近乎于無,所以隨着規模的擴大,房屋租賃成本規模亦會同步擴張,從而呈現出了越擴張越虧損的財務特征。

其二,收入模式單一,不利于變現效率的提升。目前的共享辦公服務商,雖然手握上千家的客戶資源,但收入的主要部分仍是房屋租賃收入,變現模式缺乏,不能將已投入的成本以多元化的方式擴大變現。

此外,共享辦公行業競爭劇烈也是對市場玩家的一大考驗。據弗若斯特沙利文數據顯示,若以收入計算,2020年中國共享辦公市場前10名玩家的總市場份額爲15.9%,其中第一至第十名的市場份額在0.8%至3.2%之間。而築夢之星2020年的市場份額爲0.7%,這就意味着公司的排名已在10名開外。

弗若斯特沙利文預計,我國共享辦公的市場規模有望從2020年的306.4億元增至2025年的1138億元,年複合增速高達30%。但基于共享辦公商業模式的特征以及競爭劇烈且高度分散的行業現狀來看,市場向集資能力較強的頭部玩家集中將是大勢所趨。

對築夢之星而言,上市雖能緩解公司短期內的資金壓力,但將來發展的路上仍充滿挑戰,公司能否抓住未來叁年的行業機遇期而實現快速崛起仍有待繼續觀察。