近期,韓國國內傳來越來越多的對康橋資本收購Hugel一案的質疑聲。

種種迹象顯現,輿論的天平正在往收購紛爭的另一位主角四環醫藥這一方傾斜。

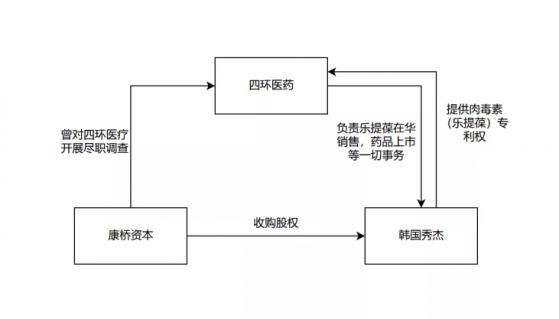

▲四環醫藥 (HK:0460)與康橋資本Hugel股權紛爭關系梳理

一、審批時間越來越長,擔心技術外泄的聲浪越來越大

據多家韓國媒體報道,雖然Hugel的股權競標已經結束,目前該項交易正式進入到韓方行政審批的階段,但這不意味着康橋收購Hugel的案件將塵埃落地,韓國對于國家核心技術企業股權的轉移需要通過韓國政府和通商部的批准,只有政府部門的審批通過,靴子才能完全落下。

1、康橋所代表財團在不同地區的兩面性

有媒體指出,之所以康橋資本爲首的財團能以較低的價格贏得競購,很大原因在于康橋資本所在的財團的出資方有兩家本土企業,並且宣稱財團由這兩家企業聯合領導,從而使得Hugel控股股東貝恩爲了交易完成的確定性,以更低的價格出讓股權。

然而在媒體的報道中還提到,前後矛盾的是,在韓國國內一開始均認爲收購Hugel成功的財團領導方是本土企業GS集團和IMM投資,該財團同時在本土也是這樣宣傳的。但在中國,康橋資本卻宣布以其爲首的財團實現對Hugel的收購。

此外,媒體報導指出,根據韓國金融監管局的電子披露系統,收購Hugel的GS和IMM Investment僅持有SPC 27.3%的股份,而康橋資本和阿聯酋主權財富基金 Mubadala分別持有剩余的46.9%和25.8%。顯而易見,康橋資本赫然是本次成功收購財團的實際主導者。

2、韓國首位議員的對外回應,釋放了怎樣的信號?

隨着國內四環醫美與康橋的訴訟案發酵以及越來越多的媒體開始關注與對案件背後情況進行深入的挖掘,韓國市場內對于康橋領導的財團是否擁有資格的質疑甚囂塵上。

市場的雜音固然能夠煽動群衆情緒,但案件已經推進至審批層面,所以擁有政府背景的人士的態度傾向就變得尤爲重要。

據10月19日,媒體KUKUNEWS的報導,韓國國會産業通商資源中小型風險企業委員會成員尹永碩表示:“中國私募基金參與的財團已參與收購一家擁有國家核心技術的公司,批准與否在即,但我們必須仔細研究它。另外,擁有核心技術的公司應確保韓國公司擁有與收購相關的50%或更多股份。”(根據韓文新聞翻譯)

同時,KUKUNEWS還報導了韓國産資部方面的回應:“目前正在對收購案的相關內容進行審查,無法具體回答,一般審查期爲45天,但如果進行技術審查,則時間將大幅延長。”(根據韓文新聞翻譯)

距離康橋資本宣布成功收購Hugel的消息已經過去了近兩個月,隨着收購案引起的韓國市場討論的聲音越來越大以及韓國政府部門更仔細地研究案件本身存在的風險點,預計短期內很難獲得對應的審批結果。

3、韓國對于技術外泄的審慎性導致了收購案生變的可能性

據筆者研究得知,韓國政府對于非韓國機構控股韓國核心技術企業的審批是非常嚴格的,這是有曆史緣由的。

早在2003年京東方收購韓國現代液晶顯示屏之後迅速崛起,不久後將韓國液晶顯示屏企業徹底趕出中國。而每年近20起高端技術的泄露也令韓國政府感受到威脅,所以自 2019年起韓國政府嚴格控制企業並購,防止尖端技術外泄。

今年智路資本92億收購韓國美格納半導體受阻,其原因多半與害怕技術泄露和韓國對于本土行業的保護有關。據悉,Hugel在年初新被列入韓國國家核心技術企業名單,或許因此,該公司股權的轉移引起了韓國政府與市場的關注。近幾年因爲國際形勢的變化,涉及跨國企業的收購都受到不同程度的影響,而這也給康橋資本本次是否能順利完成股權的收購蒙上一層“生變”的疑雲。

二、四環醫藥:因醫美走到台前,除了醫美外的預期差

四環醫藥真正走到資本市場舞台的聚光燈之下,源于市場年初對于醫美板塊的青睐以及公司8年多的肉毒素管線布局建設。

當市場過分放大肉毒素單品對于公司的影響而導致公司股價因收購案件下跌超過25%之時,公司明顯存在較大的預期差。

這種預期差,不僅來源于市場對于四環醫美板塊投資價值喪失過分恐慌,同時還忽略了公司創新藥及其他現金流板塊的潛在價值。

1、肉毒素代理權緊握,産品線逐漸豐富

康橋截胡Hugel股權收購案一度給市場帶來四環醫藥的樂提葆肉毒素代理權恐會被收回的擔憂。但四環醫藥隨即兩度在公司公告中澄清:在2026年1月前,根據四環醫藥與Hugel簽訂的補充協議,除非發生四環代理了其他競品或公司控制權變更等極端情況,否則5年的獨家代理協議不會被中止或改變,即使在此期間Hugel的控股權發生變更也一樣不會受到影響。

有這5年時間,樂提葆不僅能夠給四環醫藥帶來豐厚的現金流,同時肉毒素又被醫美機構稱爲“拓客之鑰”,四環醫藥只要産品營銷策略得當,很容易以樂提葆這個“點”,帶動公司醫美資産這個“面”。

同時,四環醫藥也在積極通過“自研+引進”雙輪驅動的模式打造完整産品矩陣,覆蓋愛美人士全生命周期需求。繼肉毒素大賣後,今年9月公司自研II類産品的童顔水凝也獲得NMPA批准上市,目前公司手握十余款醫美在研産品,包括膠原類蛋白産品、童顔針、少女針等重磅單品,另外公司也從海外BD引進多項高端産品補齊産品矩陣,包括光電類設備、注射類、及其他器械類等,補齊醫美産品矩陣的“短板”。

2、創新藥資産的價值,可再造一個四環?

2012年,四環醫藥開始發力建設創新藥研發平台並全資收購軒竹生物100%股權,軒竹生物2018年開始獨立運營。2020年,公司完成9.63億元A輪融資,由國投招商戰略投資,公司估值已超過45億元;據悉,軒竹將在明年申報科創板,屆時估值大概率將在最新一輪投前融資的估值規模上再翻一番,將追逐母公司當下的市值規模。

10月22日,軒竹生物的新一代自主研發的PPI抑制劑安納拉唑鈉NDA獲得國家藥監局受理,意味着公司即將步入管線的收獲期。該藥用于治療十二指腸潰瘍,已有臨床數據支持,其安全性及症狀緩解均爲同類産品的Best-in-class。

目前國內市場上除了麗珠的從海外license in的創新藥艾普拉唑外,其他均爲仿制藥。麗珠的艾普拉唑去年銷售收入17億元,今年上半年更是創下銷售收入超過15億元的新紀錄,是麗珠的支柱收入品種,安納拉唑鈉作爲更優療效和安全性的同類品種,有機會複制麗珠艾普拉唑的成功之路。

軒竹生物另一重磅産品爲CDK4/6吡羅西尼,這是一個治療乳腺癌的大品種,目前海外同靶點已有輝瑞、諾華和禮來叁家藥廠的産品上市。

吡羅西尼對標的是療效最好的禮來産品,其是目前唯一單藥對于乳腺癌末線患者有效CDK4/6産品,也是同靶點的同類最佳,而禮來的單藥末線適應症未在國內進行臨床試驗,國內吡羅西尼的進度僅次于恒瑞的SHR-6390,明後年NDA並順利獲批後有望填補這一空缺。據機構預測,輝瑞、禮來的兩家的産品有望沖擊50億美元的銷售峰值,該領域市場空間廣闊。

這僅僅是軒竹生物全面管線布局的冰山一角。2022年底,軒竹生物開發的産品中將有2個産品獲批上市,5個産品處于關鍵臨床或報産階段,2個産品處于臨床II期,7個産品在臨床1期,擁有深厚的産品管線儲備。

除了軒竹之外,四環還孵化另一創新藥資産惠升生物,目前公司在研管線超過40個,是國內糖尿病領域布局最完整和最全面的生物制藥企業之一,同樣蘊含着極大的投資價值,卻未被市場投資人發掘。

3、現金牛板塊:仿制藥

作爲一家有創新基因和實現財務平衡的頂尖生物制藥企業,不僅需要有能力在市場融資,同時也需要自身具備自我造血能力,才能實現良性循環。

仿制藥板塊,四環醫藥的收入分散在多個品種內,即便多個品種臨近集采,也不會像部分單品獨大的仿制藥企有價值毀滅的風險,另外公司還通過自建和並購打造了具有競爭力的CDMO業務,加強了公司的生産成本優勢,從容應對集采。

同時,公司擁有53款高技術壁壘的難仿藥物在研管線,並在未來幾年陸續報批,在對沖集采風險的同時繼續帶動仿制藥業務貢獻十足的現金流。

結語:經曆這次收購風波,不但沒有讓市場對四環醫藥喪失信心,反而看到一家務實藥企蘊含着更深層次的投資價值。

索羅斯曾說過:“亂局對于冷靜的客觀投資人來說,正是天賜良機。”

涅槃之後,市場將見證一個更好的四環。

本文選編自“瞪羚社 ”,作者:Kris小瞪羚;智通財經編輯:李均柃