智通財經APP瞭解到,在美聯儲利率決議之後所公佈的“鷹味濃厚”利率點陣圖以及鮑威爾講話帶來的打擊下,亞洲股市和貨幣週四強勢走高。持樂觀態度的華爾街策略師們表示,儘管美聯儲官員們將今年降息三次的預期下調至降息僅僅一次,並且上調通脹預期,但亞洲股市以及以美元計價的投資級別債券將全面受益“鷹派預期”正式落地,以及超預期降溫的5月CPI通脹數據帶來的至少年內降息預期。有策略師表示,尤其是印尼盾和韓元等亞洲貨幣預計將大幅跑贏市場,不過仍有謹慎觀點顯示,美元指數走強壓低風險資產的可能性並未消失。

“鷹派點陣圖”這一預期落地,以及受益於超預期降溫的5月CPI通脹數據,今日亞洲股市早盤集體上漲,聚焦於科技股的韓國綜合指數、中國臺灣加權指數以及恆生科技指數錄得強勁漲幅,恆生科技指數早盤一度漲超1.7%;債券市場方面,持續暴跌數日的日本10年期國債週四早間也出現強勁反彈。

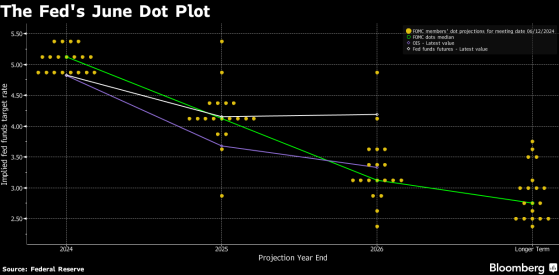

作爲美聯儲利率決議之後所發佈的聲明文件中最爲矚目的一部分,隔夜出爐的美聯儲最新利率“點陣圖”很直觀地釋放出市場此前所預期的鷹派信號。利率點陣圖中值目前顯示,多數美聯儲官員預計2024年將僅降息一次,相比3月點陣圖的預測整整少了兩次,總計減少50個基點幅度。並且這一次點陣圖出現了多達四位美聯儲官員支持年內不降息,三月點陣圖中支持年內降息三次的10個點這次則悉數消失。

此外,隨着今年降息預期大幅減退,美聯儲官員們同步抬高2025年政策利率路徑,他們對2025年底利率預期的中值從3.9%小幅抬高至4.1%,同時將長期政策利率預期的中值從2.6%提高至2.8%,這也意味着多數美聯儲官員更加認可“中性利率”正在抬高的現實。

在利率決議後的新聞發佈會上,美聯儲主席鮑威爾表示:“美聯儲仍高度關注通脹風險。今年至今,我們並未對通脹有更大的信心以便開啓降息,何時降息還有待商榷。”“如果經濟保持穩定且通脹持續,我們準備在適當的情況下維持利率不變。而如果就業狀況出現了超出預期疲軟,美聯儲已做好應對準備。”鮑威爾表示,美聯儲將繼續逐次會議做出決策,“我們並未承諾進行特定的降息路徑。”

在談到美股盤前公佈的樂觀CPI數據報告時,鮑威爾說道:“我們樂見今天公佈的低於預期通脹數據,希望不久後能有更多類似的數據。”鮑威爾強調關於降息的考驗更多的是對通脹率向2%靠攏的信心。

美國5月CPI則令市場舒了一口氣,在一些華爾街策略師看來,美聯儲至少年內降息1-2次還是有希望達成,CPI回暖也是促使亞洲股債匯市場意外回暖的邏輯。市場重點聚焦的剔除能源、食品的核心CPI環比僅上漲0.2%,市場預期則是環比增0.3%;核心CPI同比上漲3.4%,市場預期則是同比上行3.5%。來自摩根大通交易部門的美國市場情報主管泰勒(Andrew Tyler)此前表示,如果核心CPI環比僅在0.20%至0.25%之間,那麼美聯儲9月份降息的市場預期可能會迅速上升。

儘管美聯儲官員們知曉了最新CPI數據,但鮑威爾表示,“大多數官員通常不會”在政策會議期間收到此類數據時更新他們的預測。官員們將不包括食品和能源的2024年核心PCE通脹預期從2.6% 小幅上調至2.8%,這意味着今年通脹率在當前水平上可能不會有太大進展。

“今年仍有可能降息兩次,預計最早從9月開始,但美聯儲官員們需要數據來遵守並增強降息信心。” Nationwide Mutual Insurance Co. 首席經濟學家博斯蒂揚契奇(Kathy Bostjancic)表示。“保守是可以理解的。他們偏向保守主義,我認爲大門仍然敞開。”

考慮到令人驚喜的通脹數據和幾乎符合預期的利率,這一決定“總體上支持了風險資產”,威爾遜資產管理公司(Wilson Asset Management)的投資組合經理馬修•豪普特(Matthew Haupt)表示。“隨着市場逐漸消化2024年降息一次甚至不降息的可能性,點陣圖確實逆轉了債券的部分漲勢。”“但是潛在的低利率趨勢以及美元走弱趨勢可能將支持風險資產。”

關於亞洲股債匯在美聯儲利率決議後的後市行情,以下是一些華爾街策略師的主要觀點集合:

亞洲貨幣有望走強

富國銀行新興市場分析師兼策略師布倫丹·麥肯納(Brendan McKenna)表示:“我認爲亞洲市場的表現將整體良好,在市場追逐風險(risk-on)的環境下,印尼盧比和韓元等貨幣表現優於其他貨幣。”“大多數表現不佳的新興市場貨幣都有一個令市場恐慌的本地故事。目前,影響一些拉美外匯的特殊事件在亞洲其實並不存在,因此整體風險情緒支持該地區貨幣匯率反彈。”

LPL Financial首席全球策略師昆西•克羅斯比(Quincy Krosby)表示:“美元走軟的預期可能將大幅度減輕亞洲貨幣所面臨的壓力,這些貨幣此前一直受到美元走強的壓力。”“此外,大宗商品進口,尤其是進口原油等美元計價商品的負擔也減輕了。我們有一種感覺是,市場仍然願意假設通脹將繼續緩解到足以讓美聯儲在9月份開始降息的程度,而不是一些經濟學家預期的11月或12月。”

但是也有觀點認爲即使美聯儲“鷹派點陣圖”的這一預期最終落地,並且5月通脹超預期降溫,但是亞洲貨幣難以明顯反彈。“亞洲貨幣可能繼續承壓,” Brown Brothers Harriman & Co.駐紐約的全球市場策略主管Win Thin表示。“儘管CPI數據確實非常樂觀,但強勢美元仍在發揮作用。”

對亞洲市場來說存在適度的積極效應

瑞銀資產管理公司(UBS Asset Management)新興市場和亞太地區固定收益主管沙邁拉•汗(Shamaila Khan)表示:“CPI加上美聯儲聲明的‘淨影響’整體是適度積極的,只是沒有CPI單獨影響那麼積極,因此我預計不會對亞洲市場產生真正的負面影響。”她表示:“亞洲本地市場往往不是高利差市場,且不像其他新興市場那樣每日波動劇烈。一般來說,它們都在一個合理的範圍區間內。”

景順資產管理公司(Invesco Asset Management)全球市場策略師木下智夫表示:“聯邦公開市場委員會(FOMC)政策聲明和CPI數據這兩件事的淨影響,對亞洲央行來說將是積極效應。這一結果可能會導致亞洲貨幣兌美元走強,股票市場有望持續上漲。”與此同時,美國國債收益率下降預計將成爲亞洲成長型股票的一個重要積極因素。

IG Markets分析師Hebe Chen表示:“‘潛在轉折點’CPI數據報告促使投資者們持樂觀態度。”“鑑於點陣圖顯示未來18個月仍有至少5次降息的可能性,股票等風險資產目前的上行之旅似乎相當合理。”

市場謹慎情緒仍然存在

“華爾街傾向於看到自己想要的東西,我不能說我在亞洲看到了同樣的看漲熱情,”City Index的高級市場策略師馬特·辛普森(Matt Simpson)表示。“鑑於以科技股爲主的納斯達克綜合指數(Nasdaq)飆升至歷史新高,我原本預計日經指數(Nikkei)期貨隔夜會有更強勁的跟進,但隨着5月高點的逼近和日元匯率似乎保持穩定而不是邁入反彈,日經指數的上行潛力似乎相對有限。”

澳大利亞聯邦銀行駐悉尼高級經濟學家和外匯策略師克里斯蒂娜·克利夫頓(Kristina Clifton)表示,澳元鬆開了CPI上漲後所帶來的部分漲幅,如果今天晚些時候澳大利亞的失業率保持在歷史較高位附近,澳元可能將進一步承壓。然而,我們認爲下一個大動作是澳元匯率大舉反彈,因爲低估值、低波動性和包括美聯儲在內的全球央行降息將改善全球經濟前景。”

信貸利差可能持續收緊

瑞穗證券(Mizuho Securities)亞洲信貸策略主管馬克•裏德(Mark Reade)表示:“儘管按歷史標準衡量,亞洲市場與美國的信貸利差處於緊縮狀態,但昨晚溫和的美國CPI數據,以及美聯儲降息只是時間問題——即使有可能推遲到2025年,有可能大舉推動市場對亞洲地區的美元投資級債券的持續需求,因爲它們的全成本收益率頗具吸引力。”“再加上令人滿意的企業基本面和稀缺的區域供應基礎,這可能會使得亞洲地區的美元債券等資產的信貸利差至少在未來幾個月內保持緊縮。”