這兩年,「奶粉一哥」飛鶴,日子同樣不大好過。

近日,中國飛鶴(06186.HK)發佈了2023年中期業績報告,其多項經營指標紛紛滑落。期内,營收97.35億元,同比微增0.6%;歸屬股東淨利潤為16.96億元,同比下滑24.8%;毛利率為65.32%,同比下降2.3個百分點;淨利率降至16.63%,也是近幾年該指標首次下探至20%以下。

業績公佈後,中國飛鶴遭多家券商下調預測。花旗研報指出,由於内地出生率下降,預計嬰兒配方奶行業今年下半年至明年更加困難。該行下調了中國飛鶴(06186.HK)的投資評級由「買入」降至「中性」,目標價維持5.1元。

中金研報也表示,考慮到奶粉行業受壓,下調中國飛鶴2023年至2024年盈測18.1%和13.3%,至43.35億至48.82億元,有將目標價下調20%至6元。

在二級市場上,因缺乏強有力業績的支撐,今年以來中國飛鶴股價表現持續頹靡,截至9月5日收盤,該股收跌1.43%至4.84港元,内年累跌21.1%。

01奶粉「一哥」,堅定走高端路線

眾所周知,中國是世界人口最多的國家之一,亦是世界發展最快的嬰幼兒配方奶粉市場之一。隨著城市化水平日益提高及可支配收入不斷上升,越來越多的中國媽媽開始意識到嬰幼兒配方奶粉產品作為其嬰幼兒母乳補充品、替代品所帶來的便利及營養價值。

在中國這個巨大的消費市場,最初主要由各大外資企業當道,特别是2008年「三聚氰胺事件」後,國產品牌的市場份額一落千丈,外資品牌則迅速搶佔中國市場,市佔率一路升高,在2015年達到頂峰為60%。

但近些年來,在國家出台多項政策加強對奶粉業的引導和監管下,多美滋、美贊臣、惠氏、雅培等外資奶粉品牌的地位逐年下滑,取而代之的是國產奶粉質量口碑逐步提升,消費者信心恢復,國產奶粉品牌的市佔率不斷提升。

據統計,2022年銷售額前五的品牌分别為飛鶴、伊利、雀巢、達能、君樂寶,分别佔比17.5%、12.3%、10.7%、10.3%、6.4%,前十名中國產品牌和國外品牌各佔5席。中國飛鶴就是其中的佼佼者,過去5年穩坐嬰幼兒配方奶粉市場的「頭把交椅」。

與此同時,隨著居民消費水平的提高及年輕一代育兒觀念的升級,行業主要驅動力已由「量增」轉為「價升」,消費升級趨勢明顯。數據顯示,當前我國嬰幼兒奶粉主要以高端產品為主,佔比約56.4%,中低端產品佔比為43.6%左右。

在此背景下,從2016年開始,飛鶴奶粉堅定開始向中高端、超高端奶粉轉移。從收入端看,超高端奶粉撐起了公司總收入的半壁江山。

作為中國國產高端奶粉的代表品牌,飛鶴奶粉較有代表性的「星飛帆」兒童奶粉4段,定價為700g/147元,相較而言,該定價明顯高於其他奶粉品牌。據悉,伊利金領冠4段兒童奶粉定價為1200g/118元、惠氏「學兒樂」為900g/107元。

02中國飛鶴「飛」不動了?

受益於國產品牌崛起的契機,及依託高端產品獲得的極高毛利,過去幾年,飛鶴奶粉曾經歷了一段黃金成長期。

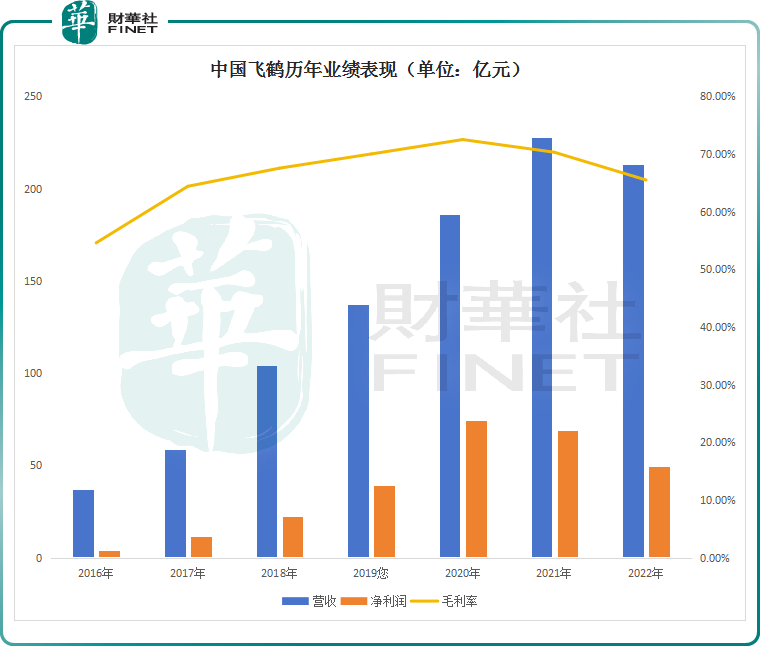

財報數據顯示,2017年到2021年,中國飛鶴營收規模由58.87億元增長至227.76億元,增長了2.8倍。期内,歸母淨利潤突飛猛進,從2017年的11.6億元狂飙至68.71億元。

然而,到了2022年,中國飛鶴的高增長緊急刹車,各項指標均出現下跌。2022年,中國飛鶴收入同比下降6.41%;歸屬股東淨利潤同比下降28.07%;毛利率下滑至65.5%。

進入2023年,中國飛鶴業績繼續承壓。

具體業務來看,中國飛鶴打造了從出生到成長,從成年到長壽的全年齡周期功能化產品家族,主要包括嬰幼兒配方奶粉為主,其他乳制品、營養補充品為輔的3大業務板塊。

一直以來,中國飛鶴90%以上的營收來自嬰幼兒配方奶粉,其他乳制品業務、營養補充品業務規模並不大。也就是說,目前中國飛鶴的收入結構還是比較單一的,其第二增長曲線表現依舊乏力。

與盈利持續下滑形成鮮明對比的是,中國飛鶴的銷售費用率在持續攀升。2023年上半年,公司銷售及經銷開支為34.6億元,同比增加10.1%,稱主要由於線下活動及促銷活動的費用增加導致。

此前,中國飛鶴曾定下「2023年要達到350億元」的銷售目標,若要完成,則意味著下半年需要實現超250億元的銷售業績。從當前經營情況來看,2023年目標恐實現無望。