隨著電子商務時代的到來,不少傳統行業迎來颠覆性的變革,資源整合及經營模式調整成為當下的主流。其中傳統零售行業結構性調整最大,傳統渠道逐步被電子商務渠道覆蓋,大多數零售商被迫謀新求變,積極擁抱「新零售」,轉戰電商渠道。

在這場新零售時代的變革下,以蘇寧易購(002024-CN)為代表的一眾新零售商開始崛起,而部分調整不及時的國際零售商也選擇黯然的退出中國傳統零售舞台。其中不乏外資零售巨頭家樂福及麥德龍。

值得一提的是,在外資零售品牌退出中國的大浪潮下,國内傳統零售巨頭高鑫零售(06808-HK)日子也並不好過,2018年營業額更是跌破一千億元人民幣(單位下同),淨利潤約縮減至25億元。

作為我國零售龍頭的高鑫零售,豈能坐以待斃。2018年底公司開始加大力度與第二大股東阿里戰略合作,加速與阿里生態融合,深化雙品牌(大潤發及歐尚)整合,2019年上半年B2B業務營收增長50%。

聯手阿里,重塑賣場,多業態及全渠道發展

目前,高鑫零售經營業務主要圍繞 「歐尚」和「大潤發」兩個品牌的綜合大賣場(可理解「大型超市」)。

截止2019年6月30日,公司在全國擁有485家綜合大賣場(歐尚76家和大潤發409家)、17家盒小馬門店,門店覆蓋233座城市,遍佈29個省、自治區及直轄市,擁有約14.4萬名的員工。按照2019年上半年營業額計算,高鑫零售以15.7%的市場份額,穩居國内超市行業第一。

作為國内零售行業龍頭,在擁有近500家綜合大賣場及14.4萬名員工的體量下,高鑫零售如何與新零售業務接軌呢?

據財華社查閱相關資料獲悉,高鑫零售於2017年底,引入阿里,開啓新零售探索,優化新零售門店改造、重塑大賣場、發展新業態、整合雙品牌的轉型之路。

新零售門店改造方面,透過阿里雲,高鑫零售對於數據的獲取更為精準,準確、及時得到顧客的會員信息、購買頻次、品類偏好。借助數據分析技術,公司更好形成消費者畫像,製定產品價格及營銷方案,吸引更多消費者做出購買決策(線上平台或線下門店)。另一方面,獲取了消費者購買行為數據後,可針對其購買頻次、與品類偏好預測未來購買行為,從而使公司能更精準的預測需求做出採購決策,提高供應鏈運作效率。此外,公司通過與阿里巴巴合作,使用阿里提供的POS硬件,提升購物體驗。

重塑大賣場方面,高鑫零售將賣場功能,品類和心智進行重構。其中,重構功能主要是圍繞實體門店,提供線上線下商品服務,進而提升賣場坪效、賣出生產力及銷售空間;重構品類主要是補強中高消費人群及適合線上銷售的商品,並將專業品類的產品交給專家負責(例如,將家電交給蘇寧);重構心智主要是將大賣出嘗試打造為專業、質感、高性價比以及新零售概念店。

發展新業務方面,與阿里合作開設「盒小馬」門店及經營「盒馬鮮生」,為客戶提供生鮮商品包括蔬菜、冷凍商品、肉類、奶製品、熟食以及其他。另外,高鑫零售還強化渠道和供應鏈的建設。

整合雙品牌方面,高鑫零售將「大潤發」及「歐尚」兩大核心產品進行全面的整合,從百貨和雜貨開始實施共同採購,優化渠道資源,提升溢價能力,降低整體成本,進而有效的控制成本。

由此可見,面對中國零售市場的競爭激烈及結構性調整,高鑫零售選擇大刀闊斧的整合兩個核心品牌,透過阿里技術和數據驅動,致力推行線上業務,以及對舊有門店的改造升級。

如下圖所示,轉型後高鑫零售,線上、線下業務結構框架較為清晰,即線下業務主要圍繞大賣場、精品超市、無人零售及專賣店;線上業務的O2O模式主要圍繞歐尚到家、大潤發優鮮及淘鮮達三大品牌,B2C模式主要以歐尚酒窖、歐尚愛寵及Fields(甫田網)為主,B2B模式則圍繞歐尚e路發及大潤發e路發兩大交易平台。

截至2019年6月30日,高鑫零售 B2C業務的門店日均單量已達700單,「6.18」大促期間,店日均訂單更突破1000單,線上訂單月增速環比達100%。訂單增速有如此之快的增長,一定程度受「新用戶大禮包」優惠方式的影響。據財華社打開淘鮮達的「新用戶大禮包」顯示,新用戶可領取「68元新人優惠券」。由此可見,高鑫零售以送優惠券的方式獲取線上客戶。

據2019上半年業績報顯示,高鑫零售的淘鮮達「一小時到家」的服務,提供約18000只商品,在線生鮮業績佔比超過50%。顧客差評及客訴率低於0.3%,送貨準達率達到99%以上。

除此之外,B2B業務基本覆蓋高鑫零售旗下所有門店,產品涵蓋生鮮的全品類平台,提供約2萬只單品。截至2019年6月底,B2B端的「大潤發e路發」應用程序平台,已擁有超過50萬註冊用戶。此外,據高鑫零售財報顯示,公司預計2019年底B2B營收將增長50%,不久的將來,「大潤發e路發」的營收將躋身百億大軍行列。

對此,不難看出高鑫零售從2017年底探索業務發展模式,到2019年上半年進入轉型調整期,公司的線上業務整體取得的成效是可觀的。

業績想騰飛,尚需控本提質

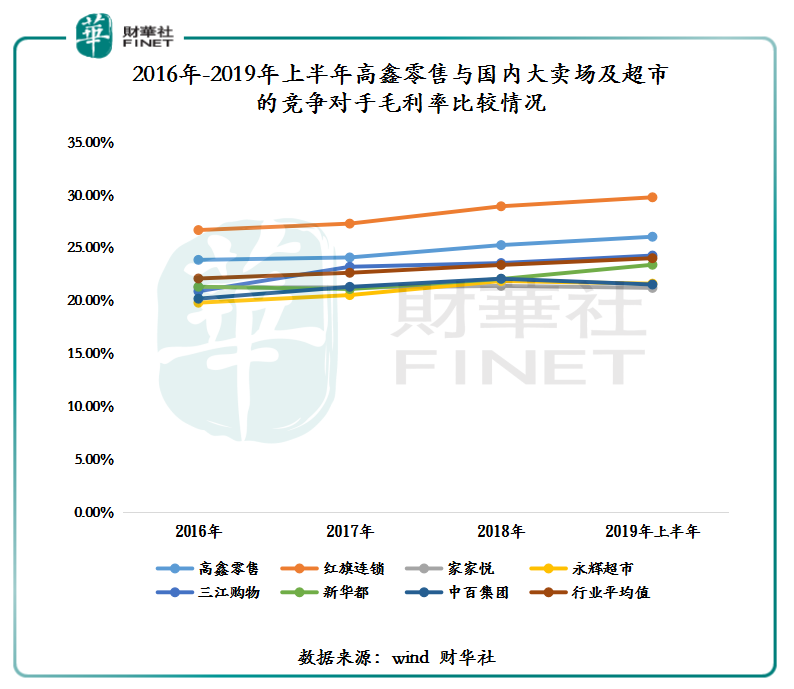

截至2019年6月30日,高鑫零售的毛利按年增長2.1%至131.88億元,經營溢利增長3.2%至30.14億元,毛利率為26.07%,較2018年末提升0.79個百分點,高於同業競爭對手家家悅(603708-CN)21.23%的毛利率,永輝超市(601933-CN)21.63%的毛利率,以及高於行業平均24.04%的毛利率。某種意義上講,毛利率的提升主要是公司整合兩大核心品牌,優化了採購渠道及運營部門帶來的結果。

雖然今年上半年高鑫零售在新零售業務上取得不錯的成效,但公司仍有不少地方需要優化。

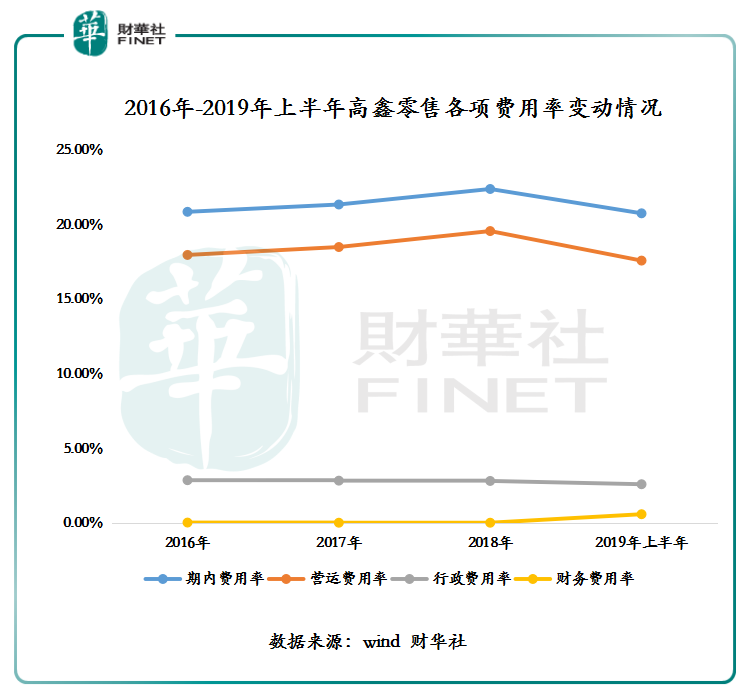

就費用端而言,近幾年,高鑫零售的費用率均出現不同程度增長。未來如何有效控制費用率,尚需公司管理層下功夫。截至2019年6月30日,運營費用率、行政費用率及財務費用率分别為18.9%、2.79%及0.65%,較去年同期分别增長0.92%、0.1%及0.64%(如下圖所示)。值得注意的是,今年上半年高鑫零售的財務費用率增幅較大,這主要是受《香港財務報告準則》16號準則調整,剔除準則調整後財務費用率是下降0.1%。

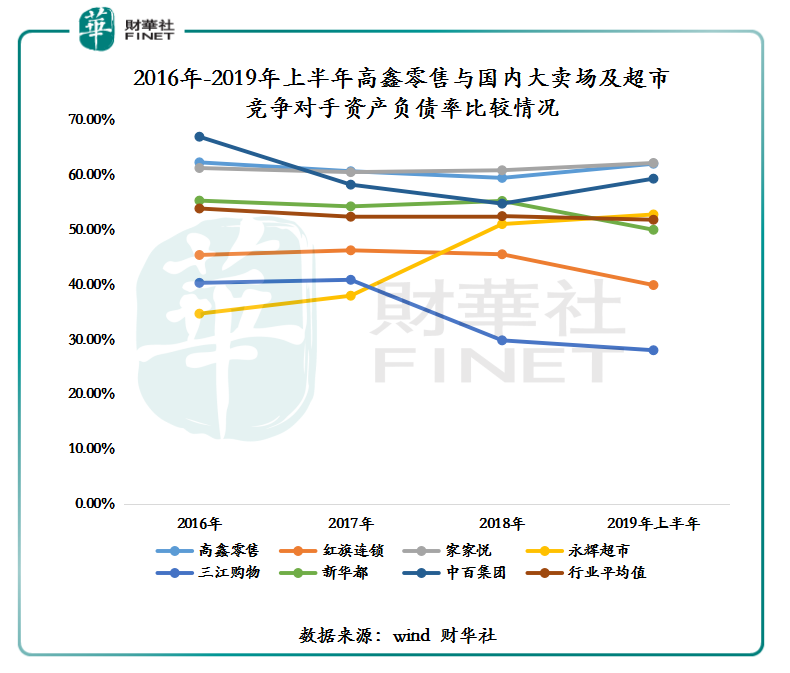

就資產負債率而言,高鑫零售的資產負債率仍處於行業較高水平。截至2019年6月30日,高鑫零售的資產負債率為61.95%,較去年同期增長5.13%,遠高於同業競爭對手紅旗連鎖和中百集團(000759-CN)分别為39.85%和59.23%的資產負債率,也高於行業51.75%的資產負債率平均值。

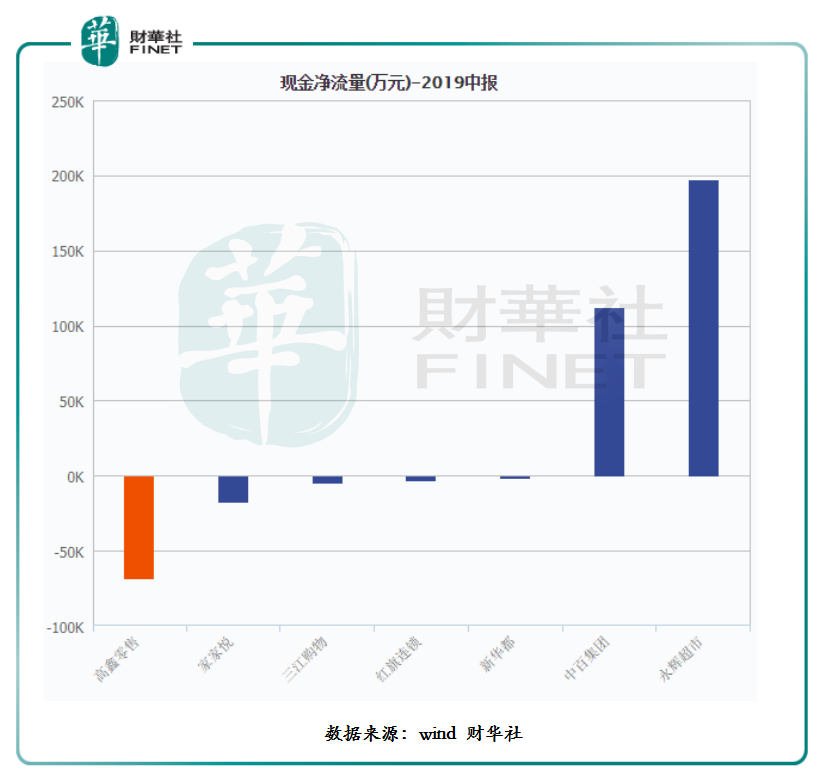

就現金流而言,據wind數據顯示,2019年上半年高鑫零售的現金流淨流出6.9億元,是國内大賣場及超市行業中現金淨流出額最大的企業(如下圖所示)。這反映出高鑫零售短期的經營質量尚需優化。

尾語:

聯手阿里近兩年的時間里,高鑫零售線上業務已初見成效。但是公司目前處於轉型調整期,仍有不少地方需優化,經營業績能否借力新零售業務,再上新台階,尚待觀察。另外,作為「港股100強」榜單常客的高鑫零售,今年能否代表大賣場及超市行業再度衝擊該榜單,我們只能拭目以待。