前言:

當前,進入元宇宙世界的「鑰匙」,或許只需一副眼鏡!

1935年,斯坦利·溫鮑姆在小說《皮格馬利翁的眼鏡》中構想了一款能實現虛擬現實(Virtual Reality,VR)的眼鏡。

《頭號玩家》、《失控玩家》等科幻電影,男、女主角與虛擬世界連接的工具,便是從一副眼鏡開始。

按照當前技術水平,通過一副AR/VR眼鏡,你也能短暫地沉浸烏託邦式的虛構精神世界里。

當前,隨著元宇宙概念的崛起, 疊加VR/AR產品價格下行,VR/AR市場關注度及投資熱度猶如回到2016年,銷量及產量不斷創新高。

在元宇宙概念加持之下,VR出貨量有望在2022年實現翻倍;而AR市場隨著各大科技公司的佈局及資本關注度的提升,行業景氣度有望進一步提升。

隨著VR、AR行業景氣度的提升,上遊零部件和整裝市場供應商,有望成為第一波享受到「元宇宙紅利」的企業,投資機遇也會在其中孕育而生。

1.行業概述

1.1 VR/AR是不同形態的產品

VR:Virtual Reality的縮寫,中文的意思就是虛擬現實(真實幻覺、靈境、幻真),產品定義為在密閉環境下輸出視頻等内容。

圖1:VR產品示意圖

AR:Augmented Reality的縮寫,中文的意思就是增強顯示,產品定義為在現實的開放場景下,輸出相關視頻等内容,同時需要與當前場景進行實時交互。

圖2:AR產品示意圖

1.2 當前VR、AR市場:「元宇宙」加持,2021年全線爆發

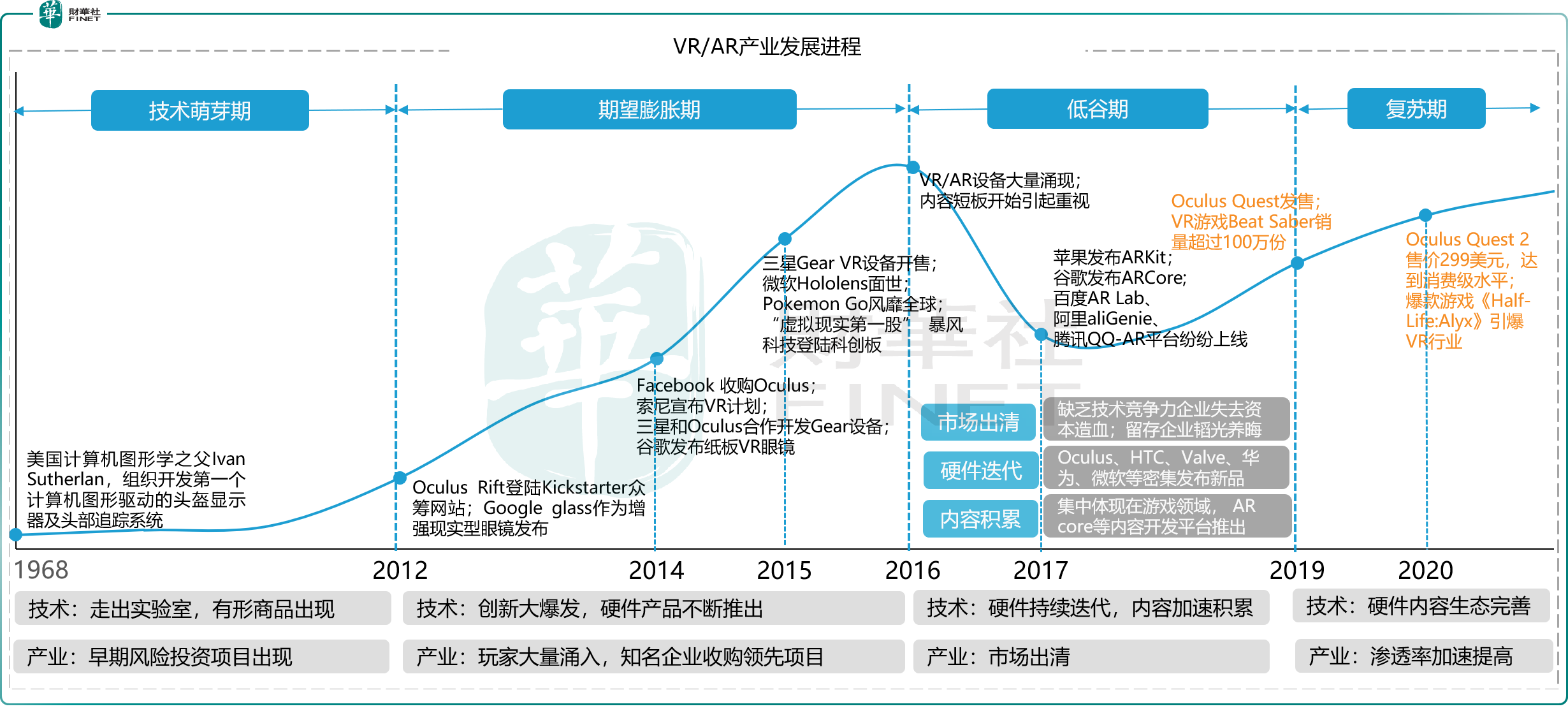

2020年是VR/AR重新回到舞台中央的一年,亦是行業步入復蘇階段關鍵一年。受新冠肺炎疫情影響,「宅經濟」崛起、手機廠商尋求新增點需要、VR/AR產品價格下行等諸多利好因素刺激,VR/AR的出貨量突破600萬台大關,增幅超70%。

圖3:VR/AR產業發展歷史

在「元宇宙」概念的加持之下,2021年VR/AR全線爆發。

投資方面,根據億歐數據顯示,2021年全球範圍VR行業融資超過140起。其中,中國VR行業2021年的融資事件為55起。其中,2021年8月,字節跳動以50億元人民幣收購國内最大的VR硬件廠商Pico,成為2021年底全球VR/AR行業年度重大事件之一。

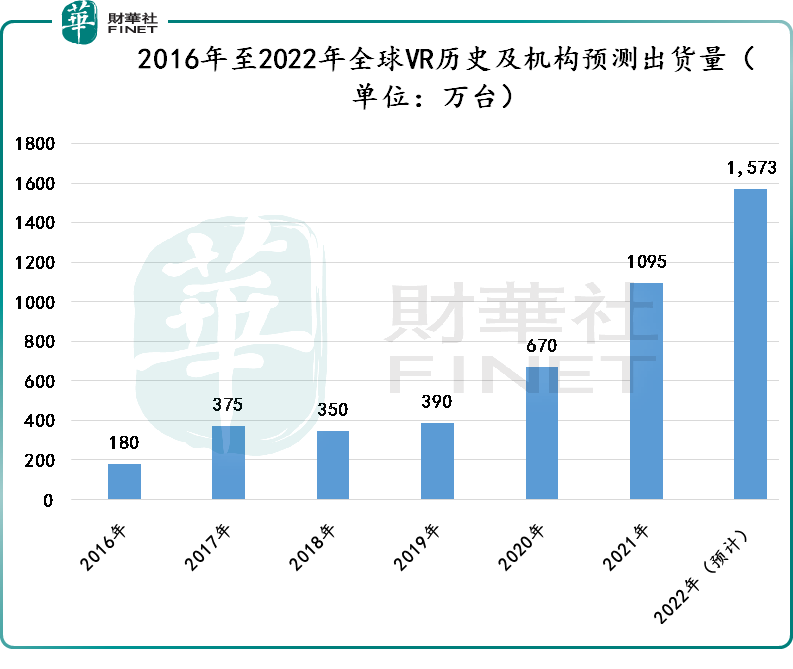

出貨量方面,2021年全年全球AR/VR頭顯出貨量達1,123萬台,同比增長92.1%。其中,中國内地市場增速最為迅猛,產品叠代速度非常之快。例如,Pico Neo3、奇遇VR係列、Nolo Sonic均在2021年全面推進新產品及促銷活動,一體機銷量不斷提升。

據IDC數據顯示,2021年國内VR一體機市場C端佔比達到46.1%。其中VR頭顯出貨量達1095萬台,同樣突破了年出貨量1000萬台這一行業重要發展節點。

2.當前行業投資情況

2.1 VR/AR投資情緒依舊火熱

2022年,「元宇宙」不僅成為全球各國兵家必爭之地,亦成為科技巨頭及投資機構,搶佔佈局元宇宙相關產業賽道重要時間窗口。

2022年一季度,全球獲投融資的VR/AR企業就已經超43筆,其中超億元的投融資就足足有18筆,最高單筆融資金額達22億元人民幣,融資總金額達到82億元,相比2021年第一季度的融資總金額42億元,同比增長51%。

由於智能手機的處理器、顯示屏(VR)、RAM、ROM、IC電源管理等核心零配件與VR/AR產品核心零部件及供應鏈,存在較高的重合度。這也讓不少手機廠商嗅到了新的市場機會,紛紛加大在VR/AR賽道的研發及佈局,不斷推高VR/AR行業景氣度。

國内手機廠商方面,2022年以來,華為、小米、OPPO、vivo四家手機廠商就公佈了10逾項與VR/AR有關的專利,涉及VR/AR基礎技術、外觀設計、光學顯示等多個領域。此外,於3月3日,OPPO首款可量產智能眼鏡產品OPPO Air Glass智能眼鏡限量上市。

海外手機廠商方面,蘋果(APPL.US)CEO庫克在一季度業績會上表示,從元宇宙中看到了巨大潛力,他還將此與他們目前的虛擬現實(VR)和增強現實(AR)項目聯係起來,並表示正在進行相應投資;三星與微軟合作開發 Hololens 3,另一方面,三星還正獨立開發自己的AR設備。

2.2 當前VR市場:出貨量持續放量

圖4:當前全球VR終端主要廠商

根據目前全球主流VR終端廠商出貨量,以及第三方Wellsenn XR統計數據顯示,2022年一季度全球VR頭顯出貨量為275萬台,同比增長24%。其中Meta(Oculus的擁有者,全球市佔率超80%)出貨量為233萬台,Pico(被字節跳動收購)出貨量為17萬台,索尼PS VR出貨量為8萬台,愛奇藝出貨量為2.3萬台。

IDC發佈《2021年全球VR頭顯出貨量破千萬 國内開啓新一輪競爭》研究報告預測預計2022年,全球VR頭顯出貨1,573萬台,同比增長43.6%。

圖5:全球VR歷史出貨量及機構預測出貨量

2.3 當前AR市場:技術叠代升級,B端市場逐步放量

圖6:當前AR終端市場主要廠商

相較於VR市場,當前AR市場規模比較小,整體仍處於B端市場。這個主要是目前AR市場仍處於摸索階段,技術、應用場景及產業鏈發展仍不健全。

簡單幾點:1.技術層面,AR要比VR存在更高技術難度,例如在虛擬圖像上,VR可以直接向用戶顯示虛擬圖像,而AR則需要將虛擬信息夾層在真實場景上,例如圖2所示。

2.產業上下遊方面,目前,AR上遊還處於核心零部件和技術的攻關階段,下遊内容和應用生態並不成熟,導致產品定位不清晰,資本也不敢輕易下手投資。

3.往細點說,市場整體開發能力層出不窮,C端遲遲未有爆款應用產品打頭陣。具體而言,相較於微軟等國際大廠,國内大部分AR廠商的操作係統都是基於安卓係統而進行的二次開發,自主研發能力偏弱。但是,後續國產手機頭部大廠持續加入,可能會逐漸彌補些差距。

現階段,隨著「元宇宙」概念的加持,資本和產業關注度不斷提升,AR技術正不斷叠代升級,疊加雲服務、5G、算力係統等技術的提升,AR新產品問世不斷增加,也拉動了AR整體出貨量。

2022年一季度全球AR頭顯出貨量為8.2萬台,同比增長39%。這主要來自Rokid、Nreal、OPPO等中國企業發售的消費級AR眼鏡帶來影響。例如Rokid Air、Nreal Light/Air以及OPPO Air Glass均取得了數千台的出貨量。

據第三方平台維深信息Wellsenn XR預測,2022年全球AR出貨量預計為47萬台,其中Hololens 2達成10萬台出貨量,Magic Leap 2成功上市達成2萬出貨量,Realwear實現5萬台、愛普生實現3萬台,Rokid實現3萬台,Nreal 實現2萬台的出貨量。

3.VR/AR持續放量,上遊企業佔得先機

目前,VR/AR產業鏈較長,大致可劃分為硬件(整機設備和零部件等)、軟件(操作係統、工具軟件等)、内容(内容製作及分發)、應用(消費級或企業級)和服務(雲服務、通信服務等)四個環節。

3.1.1 硬件終端及軟件領域:國際大廠佔主導,國内企業奮力直追

AR硬件設備廠商競爭格局方面,國際科技巨頭微軟絕對領先(HoloLens的擁有者,全球市佔率超50%),緊隨其後的是國内市場本土品牌Shadow Creator、亮亮視野、亮風台、酷派、OPPO等。

由於目前,AR產品出貨量較小緣故,市場增量空間有限,疊加國内AR市場參與者多數為未上市的企業,投資者可選擇的優質標的較小。

VR硬件設備廠商競爭格局方面,寡頭主要還是被國際互聯網大廠Meta佔據,國内市場字節跳動、愛奇藝和華為緊隨其後。2022年,VR市場除了關注Meta的Oculus銷量外,國内字節跳動的Pico也是非常值得期待的。目前,Pico有望成為全球第二大VR供應商。

具體而言,字節跳動收購完Pico之後,直接給定了個2022年全年銷售180萬台銷售目標。2022年一季度Pico已經完成17萬台銷量,銷量僅次於Meta。

VR/AR軟件競爭格局方面,由於行業仍處於發展期,操作係統、用戶界面和開發引擎基本都被微軟、Unity國際互聯網大廠或蘋果、三星等手機廠商佔主導,而國内操作係統想與國際大廠掰掰手腕或許只有華為的鴻蒙。

3.1.2 百億硬件市場紅利:國内手機產業鏈率先受益

由於目前VR軟硬件生態已步入拐點,消費級逐步放量,而AR產業技術、價格等因素影響未達到消費級水平,仍主要應用於B端市場,VR市場規模有望提升放量,上遊硬件設備零部件及組裝企業有望成為率先受益。

據華鑫證券預測,中國VR市場規模有望從2020年的107億元增加至2025年的563.3億元,其中2022年中國VR硬件市場規模有望達379.7億元。

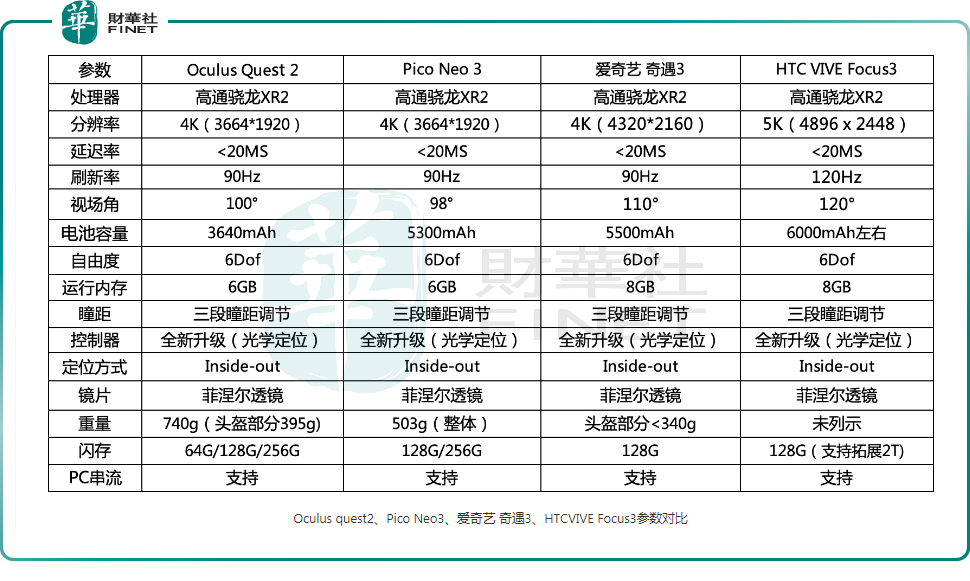

財華社梳理主流的VR產品硬件參數可以發現,目前,處理器、屏幕、光學透鏡、控制器等核心器件基本統一,同質化較為嚴重,而部分產品存在略微差别,無非就是電池容量、運行内存和閃存等簡單參數變動。

圖7:目前主流VR產品的參數

芯片:目前VR一體機的主力芯片基本都是高通骁龍XR2芯片。

顯示器:或許是基於4K分辨率屏幕成本較低、產能穩定且刷新率能達70Hz-90Hz等性價比因素考慮,目前VR主流廠商大部分首選4K。

光學:目前性價比較高的菲涅爾透鏡,依舊是主流。這主要是菲涅爾透鏡可實現100°的視場角、工藝技術成熟穩定、成本較低。

交互: Inside-out和6Dof基本當前消費級VR一體機主流基礎配置。

在不考慮軟件、應用和服務等成本因素,VR產品硬件配置參數趨於同質化,是有利於供應鏈效率及規模的提升,有利於上遊核心零部件供應鏈穩定,以降低生產成本,進而降低VR產品硬件成本比重,推動市場滲透率。

目前,VR產品核心零部件大多數與智能手機供應鏈相若。這也意味著當前很大一部分手機上遊核心零部件的光學、聲學、顯示、芯片等零部件供應商,將是當前VR硬件市場增量的最先受益的企業之一。

圖8:VR硬件產品價值量佔比及相關零部件公司標的

根據國内券商給出的VR硬件產品價值量佔比分析:

芯片佔比最大,約佔五成,主要供應商高通、三星、聯發科等國際大廠;

顯示次之,佔比約20~25%,主要供應商有JDI、京東方、TCL科技、索尼等;

光學零部件則約佔6~10%,主要供應鏈企業有舜宇光學科技、歌爾股份、聯創電子、水晶光電和聞泰科技等一眾國產企業;

整機組裝方面,約佔價值量佔比的3~5%,主要供應商還是歌爾股份、立訊精密、聞泰科技、欣旺達等在内國產企業;

其他零部件方面(包括聲學、陀螺儀和眼動追蹤等零部件),約佔10~15%。其中,聲學領域基本都是國產企業,例如歌爾股份、瑞聲科技、立訊精密等。而陀螺儀和眼部追蹤等核心傳感器,大部分供應商還是國際大廠博世公司、意法半導體,國内廠商尚未滲透到這個領域;

雖然AR產業鏈目前仍處於發展初期,但是從當前AR產品核心零部件結構來看,與VR上遊核心零部件供應商無異,大部分核心零部件都是國内手機產業鏈企業提供。

現有的AR產品中,組裝涉及的企業有歌爾股份、立訊精密、欣旺達等;電池和結構件方面有長盈精密、欣旺達、德賽電子;光學方面,舜宇光學科技、歌爾股份、聯創電子等。

誠然,國内成熟的代加工服務手機產業鏈,讓其在VR/AR硬件上可進一步復用及叠代。可以預見,在VR/AR風口爆發之下,上遊零部件和設備組裝的企業將佔得先機,有望成為元宇宙「紅利」第一波受益者。