一、當日主要新聞關注

1)國際新聞

世行報告:俄烏衝突對食品能源等大宗商品價格衝擊巨大。世界銀行表示,由於貿易和生產中斷,俄烏衝突加劇的食品和能源價格漲幅已達1973年石油危機以來的高點,預計在2022年將超過50%,然後在2023年和2024年回落;預計農業和金屬價格在2022年上漲近20%,隨後幾年在高位溫和回調。

2)國內新聞

國常會:採取更有力舉措穩就業,進一步打通物流堵點。國務院總理李克強主持召開國務院常務會議,決定加大穩崗促就業政策力度,保持就業穩定和經濟平穩運行;聽取交通物流保通保暢工作彙報,要求進一步打通堵點、暢通循環。

3)行業新聞

天然氣盧布結算機制已生效,四位歐洲買家已經以盧布購買俄羅斯天然氣。俄羅斯總統新聞秘書佩斯科夫說,相關國家以盧布進行天然氣貿易結算的機制已經生效,俄羅斯天然氣工業股份公司正在實施新的支付機制。據消息人士透露,10家歐洲天然氣公司已經在俄羅斯天然氣工業銀行(Gazprombank)開設了賬戶,以滿足俄羅斯的盧布支付要求,4家公司已經支付了款項。

二、主要品種早盤評論

1)金融

【股指】

股指:美股漲跌不一,上一交易日A股震蕩走高,午後加速上升,創業板大漲5.52%,資金方面北向資金凈流入43.59億元,04月26日融資餘額減少515.47元至14654.50億元。現階段我國疫情仍在多地發酵,當前的防疫政策對經濟的影響較大,資金悲觀情緒加重。5月初美聯儲預計將加息50BP,有望進一步推升美債收益率和美元指數,不利於我國的人民幣資產。隨着股指出現大幅反彈,短期指數有望止跌,操作上建議逢低試多。

【國債】

國債:小幅下跌,10年期國債收益率上行1.5bp至2.84%。央行降准釋放長期資金約5300億元,Shibor短端品種多數下行,資金面寬鬆。受上海等地疫情影響,工業生產和消費恢復受限,中央財經委要求全面加強基礎設施建設,國務院表示要統籌疫情防控和物流暢通保供,暢通國際國內物流,已確定的政策舉措上半年要大頭落地。隨着市場避險情緒逐步釋放,人民幣兌美元匯率貶值趨勢放緩,A股有所企穩,央行表示近期金融市場出現波動主要受投資者預期和情緒的影響。隨着疫情逐步得到控制和各地房地產限購限貸政策繼續放鬆,國債期貨價格將繼續調整,操作上建議觀望或做空為主,關注跨期套利機會。

2)能化

【原油】

原油:美國原油庫存總量減少、美國汽油和餾分油庫存下降支撐市場氣氛,歐美原油期貨在波動后小幅收漲。美國石油戰略儲備減少至截止2002年1月18日當周以來最低,煉油廠降低開工率,但是仍然強勁;美國商業原油庫存小幅增加,美國東海岸汽油庫存下降到2014年11月以來的最低點,餾分油庫存降至2008年5月以來的最低水平。美國能源信息署數據顯示,截止4月22日當周,美國石油和成品油庫存總量接近17億桶,可滿足將近85天的需求量。美國原油庫存總量9.67494億桶,比前一周減少222萬桶;其中美國商業原油庫存量4.14424億桶,比前一周增長69萬桶;美國汽油庫存總量2.30805億桶,比前一周下降157萬桶;餾分油庫存量為1.07286億桶,比前一周下降145萬桶。截止4月22日當周,美國原油日均產量1190萬桶,與前周日均產量持平。油價區間波動。

【甲醇】

甲醇:甲醇夜盤下跌0.52%。本周國內煤(甲醇)制烯烴裝置平均開工負荷在86.76%,較上周下降1.33個百分點。本周青海鹽湖停車及沿海個別裝置降負荷,國內CTO/MTO裝置整體開工有所下降。截至4月21日,國內甲醇整體裝置開工負荷為69.69%,較上周下滑2.84個百分點,較去年同期下滑4.41個百分點。整體來看,沿海地區甲醇庫存在82.68萬噸,環比上周上漲0.97萬噸,漲幅在1.19%。整體沿海地區甲醇可流通貨源預估22.1萬噸附近。據卓創資訊不完全統計,預計4月21日至5月8日沿海地區進口船貨到港量74.3萬-76萬噸。

【瀝青】

瀝青:瀝青2206受原油價格回調以及中央財經委會議影響夜盤一路高歌猛進,法國總統馬克龍成功連任,俄烏衝突風險偏好回升,本周整體維持震蕩,尾盤收於4188元每噸,上漲100元/噸,漲幅2.45%。上海上周部分企業進一步復工,5個區初步實現社會面清零並打算逐步開放。本周25bps降准正式實施,但力度不及預期,人民幣匯率直線跳水,市場後續解讀利空。俄烏方面軍事衝突全力集中在頓巴斯地區,但G20普京預計仍將赴會,歐洲談判仍在博弈。上海疫情防控初見成效,單日新增繼續下滑,社會面清零區域預計開始逐步放鬆。26日習近平召開中央財經委會議,提出大力進行基建建設,拉動5月瀝青需求預期。截止到4月20日專項債已發行1.3萬億,占今年提前下放額度90%,但需要關注周末政治局會議穩增長表述。近期臨近合約交割,操作上建議在3850-3950左右適當逢低做多,疫情衝擊后需求恢復下考慮適當買入套保。

【紙漿】

紙漿:紙漿期貨夜盤延續反彈。受宏觀環境以及芬蘭造紙工會結束4個多月罷工的利空影響,紙漿本周前兩個交易日跟隨股市及其他商品大幅下挫。不過近期國內疫情顯著好轉,市場逐步止跌企穩,而紙漿由於國際漿市供應仍偏緊,連續大幅反彈。目前外盤報價依舊堅挺,短期仍將支撐國內現貨市場。國內下游開工不足,紙企出貨受阻,港口庫存窄幅累庫,需求端仍偏弱。整體來看,供應端支撐尚存,漿價短期預計繼續高位運行。

【橡膠】

橡膠:橡膠周三止跌,臨近五一假期,上海地區無癥狀人數顯著下降,五一假期時間較長,若疫情有顯著改善將對市場有較大提振,節前空單獲利了結或會增多,短期市場逐步止跌, 全國各地零散封閉狀態仍存,疫情管控影響物流及運輸,汽車產業生產及輪胎替換恐受影響,需求預期仍偏弱,目前膠價處於低位,價格企穩需要等待疫情明確拐點,短期滬膠在連續下跌及五一假期臨近的狀態下,跌勢或有企穩反彈,建議空單減倉過節。

【聚烯烴】

聚烯烴(LL、PP):線性LL,中石化平穩,中石油平穩。煤化工8700青州,成交良好。拉絲PP,中石 化平穩,中石油平穩。煤化工8450通達源,成交良好。昨日聚烯烴主力合約延續弱勢。基本面角度,在油價等多因素影響下,聚烯烴窄幅整理,現貨成交回暖。短期市場弱勢,下跌有考驗下方支撐。同時關註上海復工復產帶來的需求支撐,同時長假將近,需要適度控制倉位。

【聚酯】

聚酯:PTA反彈,MEG回升。原油端成本支撐下運行,疫情對江浙終端需求干擾仍存,供需雙弱格局。產業上,PTA裝置檢修及減產增多,華東物流影響運輸,現貨略有緊張;乙二醇出現一定的檢修停產產能,供應端出現下滑。需求端,下游聚酯工廠加大檢修及減產力度,消費端需求表現疲弱。庫存方面,MEG港口延續壘庫,PTA延續去庫。整體上,疫情因素造成供需雙弱,關注成本端及聚酯需求變化。

3)黑色

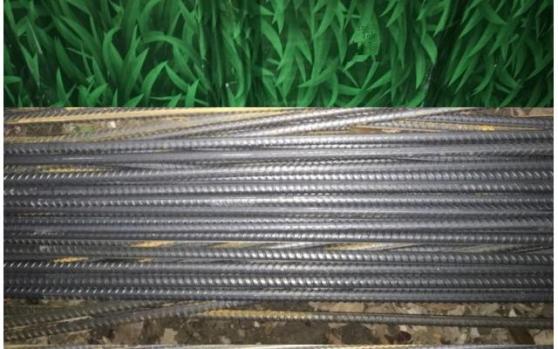

【鋼材】

鋼材:在中央財經委員會、央行等部門對穩增長政策積極表態的影響,鋼材主力合約有企穩回升的跡象。結合近期上海新增無癥狀人數明顯下降的趨勢,現實需求的回歸正在逐步臨近,盤面也在悲觀現實和需求恢復預期間來回拉扯。基本面角度,目前盤面的負反饋暫未在現實層面得到兌現,在230萬噸/天的鐵水產量下,焦煤短期仍然有結構性供需偏緊的壓力。現實層面負反饋的流暢進行需要看到鐵水產量的明顯下降以及雙焦價格支撐的減弱,屆時盤面進一步下跌空間也將打開。短期盤面調整尚未完全結束,盤面趨勢上漲的信號需要關注終端需求降幅的進一步收窄以及爐料價格的止跌。

【鐵礦】

鐵礦:夜盤價格收漲2.25%。近期價格大跌主要原因是前期宏觀預期持續向好,同時澳巴發貨量不及預期,鋼廠提產加快,鐵水產量持續增加,港口庫存持續回落,盤面估值持續抬升,但供應端未見實質性降低,需求端來自於短期鋼廠提產,實際終端需求能否支撐鐵水產量仍需驗證,鐵礦港口去庫難以持續,盤面大跌釋放高估值風險。鐵礦2022年基本面主邏輯供應寬鬆有望持續,但可能並非是盤面交易主邏輯,盤面可能更多去交易宏觀預期以及資金面主導的估值邏輯。後市來看,盤面進一步回落空間有限,同時需警惕盤面高估值回落風險。

【煤焦】

雙焦:夜盤價格震蕩。政策面,今年政策對煤炭價格調控前置,預計今年煤炭供應保持平穩增長,因此煉焦煤產量仍有釋放預期。焦炭方面,焦企原料採購及焦炭出貨情況較前期有所好轉,焦企有不同程度提產,焦炭供應緊張局面有所緩解。焦煤方面,山西地區煤礦開工率小幅下降,且內蒙古烏海地區煤礦產量暫未恢復正常,焦煤市場產量依舊暫處低位,但下游企業及中間投機貿易商觀望情緒漸起。後市來看,雙焦供應有望逐步好轉,需警惕盤面高估值回落風險。

【錳硅】

錳硅:昨日錳硅主力合約跳空高開後偏弱震蕩,終收8520元/噸。江蘇市場價格進一步下滑20元/噸至8610元/噸。近期廠家庫存壓力有所緩解,成本高位、利潤倒掛格局下廠家開工積極性不佳。壓減產量政策制約了鋼材產量的增幅,但隨着疫情逐漸得到控制,鋼材產量仍有回升空間。綜合來看,下游需求存回升預期,出口市場表現向好,市場供需關係有望改善,成本支撐下價格的下方空間或較為有限,關注本輪鋼招對市場的指引。

【硅鐵】

硅鐵:昨日硅鐵主力合約高開低走,終收9970元/噸。天津72硅鐵價格進一步下滑100元/噸至10300元/噸。河鋼本輪採購價敲定為10500元/噸,較上月上調450元/噸。目前硅鐵產量水平仍處高位,但進一步提升的空間或較為有限。壓減產量政策制約了鋼材產量的增幅,但疫情受控后鋼材產量仍有回升空間,出口增量明顯,同時鎂產量同比增長支撐硅鐵價格。綜合來看,下游需求表現向好,廠家暫無庫存壓力,硅鐵價格下方或仍存支撐。

【動力煤】

動力煤:隔夜動力煤05合約偏強震蕩,收於817.8元/噸。秦港5500k煤價小幅下滑20元/噸至1140元/噸,近期港口調入量有所恢復,北港庫存水平逐漸抬升,但較歷史同期水平仍有一定的差距。煤炭產量維持高位,但進口煤的補充仍較為有限。疫情影響下工業需求受到抑制,供暖季結束用電需求步入淡季,加之水電出力增加,電廠日耗低於去年同期水平。綜合來看,需求端表現偏弱,加之政策面穩價力度不減,短期煤價或仍承壓,後市需關注疫情受控后終端的補庫節奏。

4)金屬

【貴金屬】

貴金屬:金銀價格連續下探。在美元和美債長端利率上行的背景下,市場關注點重新轉向不斷走高的利率以及即將到來的加息縮表之上。美聯儲方面,鮑威爾21日表示,在通脹高企、貨幣政策寬鬆的環境下,美聯儲稍微加快行動是合適的,作為5月利率會議前最後一次亮相,基本確認5月將加息50bp。同時,美聯儲或在5月會議上宣布縮表並於6月執行,市場對年內加息預期已到10個基點之上,意味着今年可能出現多次利率會議加息50bp的情況。驅動力來看,短期還是受美國經濟持續復蘇、加息縮表預期、美債利率上行的壓制,而人民幣走弱對內盤金銀提供一定支撐。拉長時間周期,長期通脹的高企、經濟可能因快速貨幣收緊進入衰退、俄烏局勢等風險事件的擾動、美元全球影響力的下降,長周期支撐明確。走勢上,臨近5月利率會議金銀或進一步走弱,整體表現弱勢,中長期黃金或呈底部上抬的震蕩上行走勢。

【銅】

銅:夜盤銅價延續震蕩整理。美聯儲暗示下次會議將加息50個基點,促美元持續走強。目前精礦和冶鍊供應保持穩定,現貨加工費持續增加。現階段銅消費處於傳統的旺季,但疫情對運輸造成的影響,給銅下游生產帶來壓力。總體今年市場預計基建投資將好於去年,尤其是新能源對銅需求的拉動可能彌補地產等行業的下滑,並中長期支撐銅價。短期美元走強、庫存增加和中國疫情會給銅價帶來壓力,建議關注國內疫情、現貨需求狀況、銅下游開工、庫存等狀況。

【鋅】

鋅:夜盤鋅價小幅反彈。前期由於歐洲能源價格高企,冶鍊產能削減,境外市場擔憂未來供應。國內下游鍍鋅開工率略有回升,需求總體穩定。境內外比值達到歷史低位,境內達到出口成本,尤其是近期人民幣匯率持續疲弱,將進一步有利於國內鋅出口。上期所庫存上周小幅減少;LME庫存延續小幅下降勢頭。在連續上漲后,短期鋅價可能技術性回調,建議關注下游開工、庫存、現貨升貼水及冶鍊開工情況。

【鋁】

鋁:鋁價反彈。美元持續走強施壓有色金屬價格。產業上,4月21日國內電解鋁社會庫存104.7萬噸,周度小幅去庫。供應端,4月國內電解鋁廠復產提速,整體供應量同比有所增長,3月雲南電解鋁產量環比增長43%,但近期疫情影響運輸。需求端,新能源汽車等消費相對樂觀,下游鋁棒去庫情況較好,華東華南下游開工有所恢復。整體上,疫情干擾,建議輕倉逢低試多為主。

【鎳】

鎳:鎳價震蕩反彈。美元持續走強施壓有色金屬價格。目前海外市場住友、俄鎳、挪威及鎳豆供應偏緊格局未改,4月份海外鎳庫存再度去化。國內原料供應緊張已傳導至硫酸鎳,高冰鎳能否放量是影響新能源供應關鍵因素,3月印尼等地進口鎳鐵大幅增加,近期國內物流仍然受到阻礙。不鏽鋼方面,廠家開工率不及預期,物流運輸也受到限制,不鏽鋼需求受干擾。整體上,鎳價區間波動為主。

【錫】

錫:錫價震蕩偏弱。海外錫錠產量緩慢恢復,全球第三大精鍊錫製造商MSC運營產能已基本恢復,但其它地區仍存在干擾。國內緬甸錫精礦進口預期有所增加,目前精鍊錫環節供需雙弱,雲南江西兩省精鍊錫開工率平穩,下游部分加工企業受到物流效率的限制,國內錫錠庫存處於逐步回升中。整體上,目前供需雙弱,滬錫或高位運行。

5)農產品

【棉花】

棉花:外盤昨夜再度收于漲停板,帶動鄭棉夜盤也大幅上漲。目前美棉主產區旱情仍未有明顯好轉,印度紡企在政府取消進口關稅後持續採購進口棉,疊加美棉未點價合約依舊維持在14萬張以上的高位,推動ICE美棉強勢反彈,內外棉價倒掛幅度又一次拉大。國內新棉銷售進度尚未過半,需求在疫情拖累下持續走弱,紡織市場開工率顯著下滑,成品累庫情況還在加重,基本面缺乏向上驅動。短期鄭棉預計跟隨外盤上下波動,關注五一節后國內紡織企業能否恢復正常生產。

【白糖】

糖:昨夜糖價震蕩為主。總體而言,全球糖市關注巴西新榨季開榨進度以及乙醇價格對新榨季糖廠製糖比的指引;同時市場也將繼續關注北半球需求和近期國內疫情抬頭情況;另外宏觀方面原油價格波動也將對糖價產生影響。而新榨季國內製糖成本提高和減產利多糖價,近期則需要關注國內疫情增加對消費的影響。策略上,目前白糖投資價值不斷增加,SR09合約逢低可以在5800-5900一帶買入。

【生豬】

生豬:生豬期貨重新上漲。根據涌益諮詢的數據,國內生豬均價14.45元/公斤,比上一日下跌0.11元/公斤。總體而言,隨着防疫形勢逐步嚴峻,國內豬肉保供政策和居民囤積需求出現使得近期現貨價格反彈,市場悲觀情緒出現改善。同時由於豬糧比長期低於一級預警區間,且生豬現貨升水近月期貨后,豬價向下空間有限,但長期反轉仍需等待,後期關心政策的變化。短期投資者可以震蕩對待,長期投資者可以等待價格回調后逐步擇機入場。

【蘋果】

蘋果:臨近五一假期,蘋果期貨主力合約繼續出現大漲。現貨方面,根據我的農產品網的數據,山東棲霞80#紙袋一二級市場價3.8元/斤,與上一日上漲持平;陝西洛川70#紙袋半商品市場價3.3元/斤,與上一日比持平。截至4月21日本周全國冷庫出庫量44.76萬噸,全國冷庫去庫存率58.40%,環比上周基本持平。策略上,近期觀察坐果和砍樹傳聞等減產炒作對遠期合約的影響。投資者可以待2210合約回調至8000-8500元/噸左右逢低買入。

【油脂】

油脂:夜盤油脂高開后回落,印尼擴大棕櫚油禁止出口範圍,33度、24度、毛棕櫚油、酸化油、工廠廢水中油、餐廚廢油不能出口。印尼總統表示首要任務是確保國內需求,要求棕櫚油企業看到這個問題,一旦需求得到滿足,將撤銷出口禁令。出口禁令將導致國內棕櫚油累庫,庫存容量也是有限,果串價格大幅下跌,損害種植戶利益,生物柴油補貼依賴的出口附加稅收入也將暫停,因為政府舉動將是短期的,但是不改印尼最終的供應結果。SPPOMA預估4月前25日棕櫚油產量增幅5.56%,增幅較前20日縮小,ITS發佈馬來西亞4月1-25日棕櫚油出口減少12.28%,減幅繼續縮小,預計齋月後馬來西亞棕櫚油累庫較為明顯。暫時國內油脂單邊波動較大,棕櫚油59月差持續走強。

【豆菜粕】

豆菜粕:豆粕相對偏弱,最終收跌。截至2022年4月24日當周,美國大豆種植率為3%,與預估相符,此前一周為1%,去年同期為7%,五年均值為5%。中國國家糧食交易中心公告本周繼續拍賣進口大豆50萬噸,隨着壓榨量回升,豆粕現貨基差逐步走弱,國內進口菜粕增多,二季度菜籽買船在7船左右,豆菜粕91月差將持續走縮,豆菜粕單邊追隨美豆,周度美豆種植進度仍然偏慢于去年,但是後期上行更多需要天氣和出口配合。

(文章來源:申銀萬國期貨)