引進「萬通六君子」之一的馮侖、地產老兵歐陽寶豐作為公司高管,為公司經營及管理出謀劃策,再與萬科聯姻,以提升品牌影響力的中億基業,經營業績會很「哇塞」嗎?

2021年5月11日,據港交所披露易平台顯示,中億基業向港交所遞交了上市申請書。隨著中億基業的遞表,也意味著近幾年公司經營業績表現是好是壞,一閱便知。

萬科「關係戶」,2020年營收首破50億

招股書披露顯示,中億基業是一家擁有超過27年綜合經驗以「引領美好人居生活」為使命的成長型物業開發商,專注於在中國選定地區開發及銷售優質的中高端住宅物業。除住宅地產外,還開發和管理商業地產,如附屬於住宅地產的商場和零售商鋪。

值得注意的是,中億基業與房地產老大哥萬科(000002.SZ)(02202.HK)關係十分密切。據了解,於2017年,中億基業和萬科成立了中房萬科實業。其中,中億基業持有40%股份、萬科持有40%股份、獨立第三方持有20%股份。截至2021年3月31日,中房萬科實業擁有總建築面積為338.96萬平方米的11個開發項目,包括2個城市。

對於與萬科「聯姻」,中億基業表示,與萬科的緊密合作對公司的成功貢獻甚大。憑藉萬科的品牌知名度及行業專業知識,公司能夠鞏固公司的現有市場地位,並逐步擴展至不同地區。

或許是在萬科品牌影響力加持下,中億基業的營收規模也突飛猛進,更在2020年突破50億元大關,並成為銀川及西寧市場的「黑馬」,斬獲合約銷售第一的寶座。

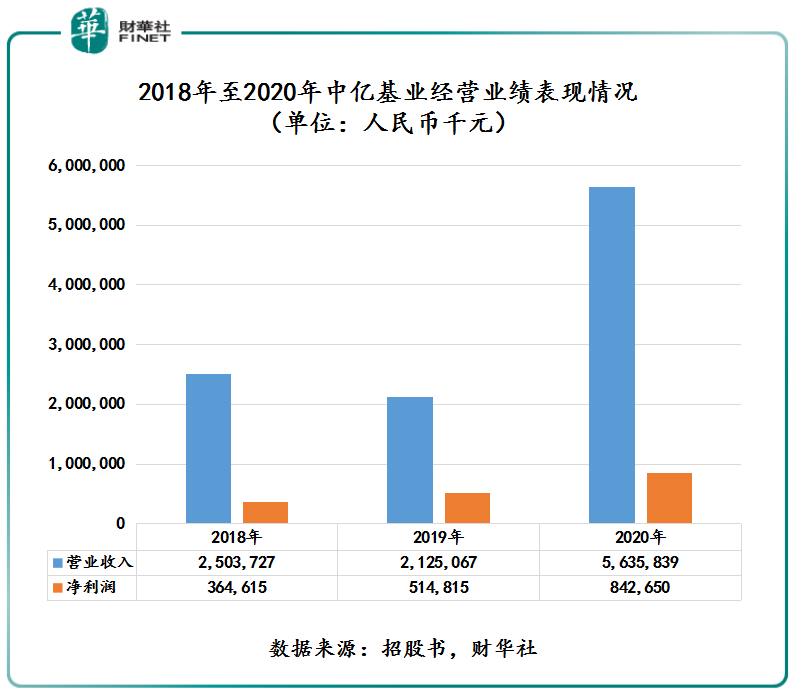

2018年、2019年及2020年,中億基業的營業收入分别為人民幣25.03億元(單位下同)、21.25億元及56.36億元,復合年增長率約為50%;淨利潤分别約為3.64億元、5.15億元、8.42億元,復合年增長率約為52%。

截至2021年3月31日,中億基業擁有30個處於不同發展階段的物業開發項目,應佔的總建築面積為651.67萬平方米。據中指院的數據,按合約銷售額計,中億基業在2020年銀川及西寧所有物業開發商中排名第一。

「黑馬」背後:盈利及造血能力雙雙下滑

在中億基業成長為銀川及西寧市場「黑馬」的背後,其盈利能力及造血能力表現並不佳。

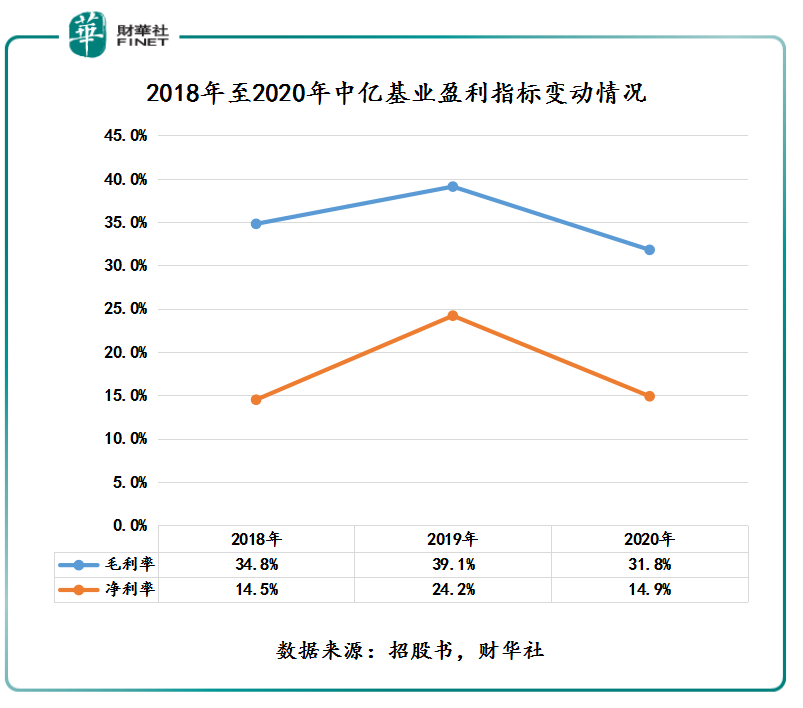

2018年、2019年及2020年,中億基業的毛利率分别為34.8%、39.1%及31.8%;淨利率分别為14.5%、24.2%及14.9%。其中,中億基業2020年毛利率及淨利率分别同比下滑7.3個百分點及9.3個百分點。

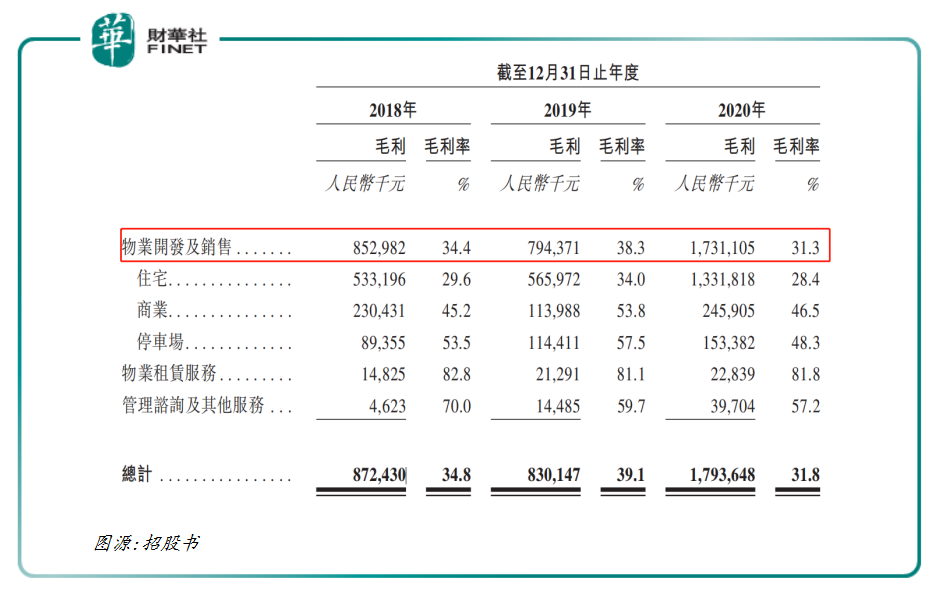

據招股書顯示,2020年毛利率下滑,主要是受主營業務物業開發及銷售毛利下滑帶來的影響。截至2020年,物業開發及銷售毛利率為31.3%,較2019年的38.3%下滑7個百分點。其中,住宅物業業務毛利率下滑5.6個百分點,商業業務毛利率下滑7.3個百分點,停車場業務毛利率下滑9.2個百分點。

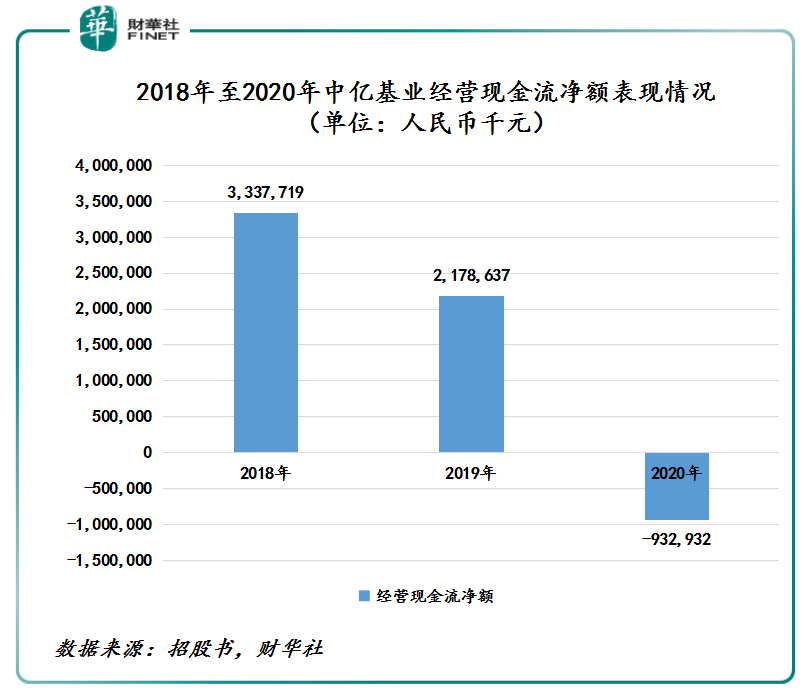

在盈利能力下行之際,中億基業造血能力表現也並不理想。2020年,中億基業的經營現金流淨額為淨流出9.33億元。據招股書顯示,經營現金流淨額趨於負面,主要是期間内終止經營業務帶來2,816.2萬元的虧損,開發中物業增加,預付款項、其他應收款項及其他資產增加,以及合約成本資產增加等因素帶來的影響。

有意思的是,經營現金流淨額趨於淨流入狀態,卻不阻礙中億基業上市前的「慷慨」派息。2020年,也就是遞表前,中億基業拿出了9,860萬元給股東派息,較2019年派息金額的1,790萬元大幅提升450.8%。

赴港IPO背後:資產負債率攀升,籌集資金償還貸款

在盈利能力及造血能力下滑之際,中億基業明顯加大了舉債經營的步伐。

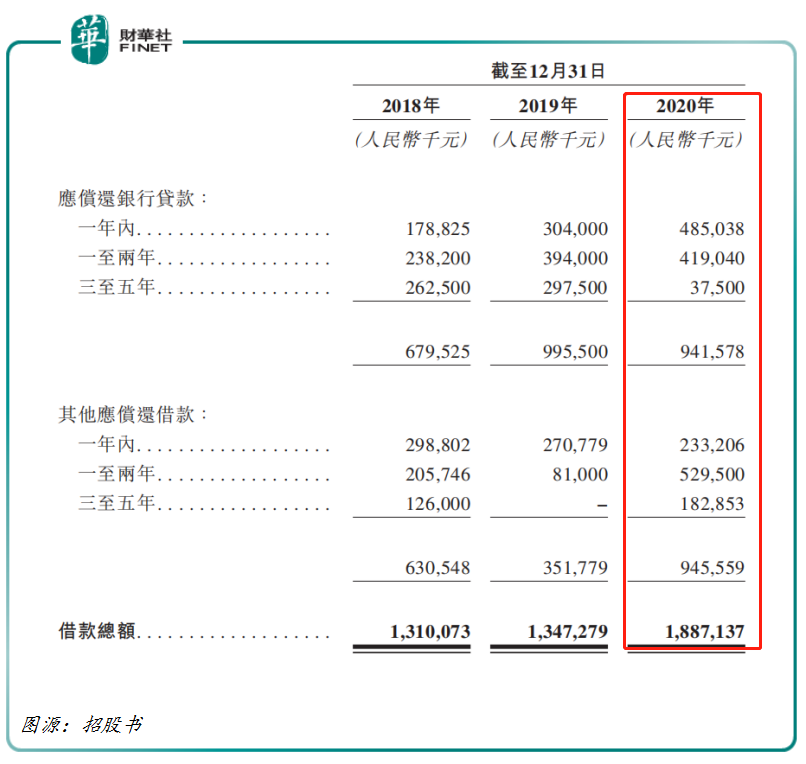

據招股書顯示,2018年、2019年及2020年,中億基業的總借款(包括計息銀行借貸、租賃負債及來自其他融資機構的借款)分别為13.11億元、13.5億元及18.88億元。

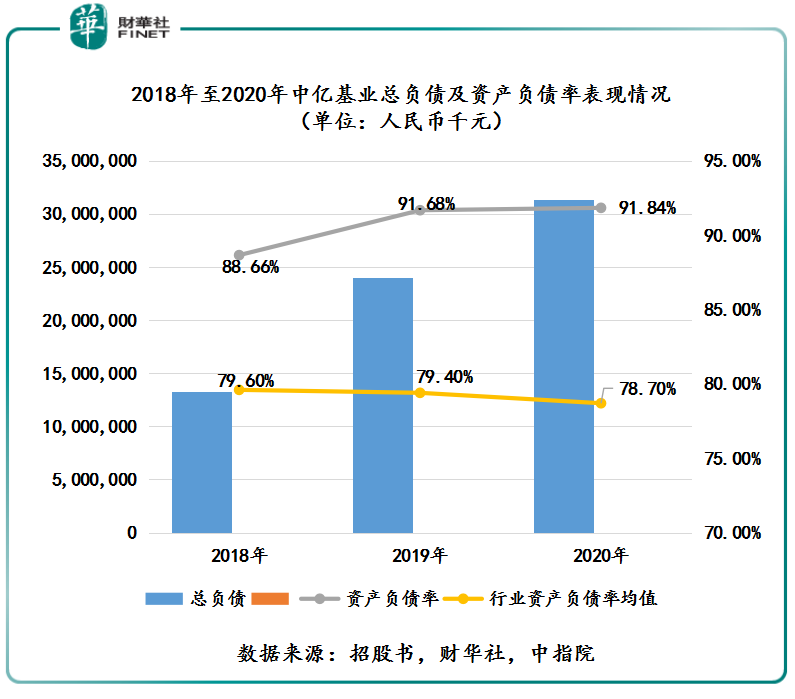

隨著借款持續增加,中億基業資產負債率持續攀升,與房地產行業資產負債率趨於下行態勢有較大的背離。2018年、2019年及2020年,中億基業的資產負債率分别為88.66%、91.68%、91.84%;房地產行業資產負債率均值分别為79.6%、79.4%及78.7%。

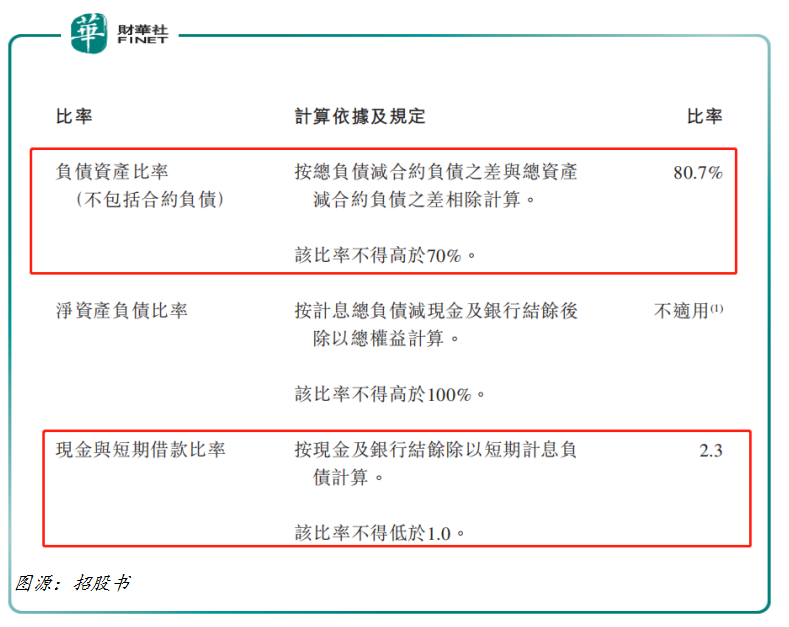

資產負債率居高不下,中億基業自然而然也踩中了「三條紅線」。據招股書顯示,截至2020年底,中億基業負債資產比率(不包括合約負債)為80.7%,高於行業「三條紅線」負債資產比率不得高於70%的規定,即踩中第一條紅線。

第二條紅線淨資產負債比率方面,中億基業表示由於存在淨現金狀況,當前淨資產負債比率不適用與比較。第三條紅線現金與短期借款比率方面,中億基業並未踩中。截至2020年底,中億基業的現金與短期借款比率為2.3。

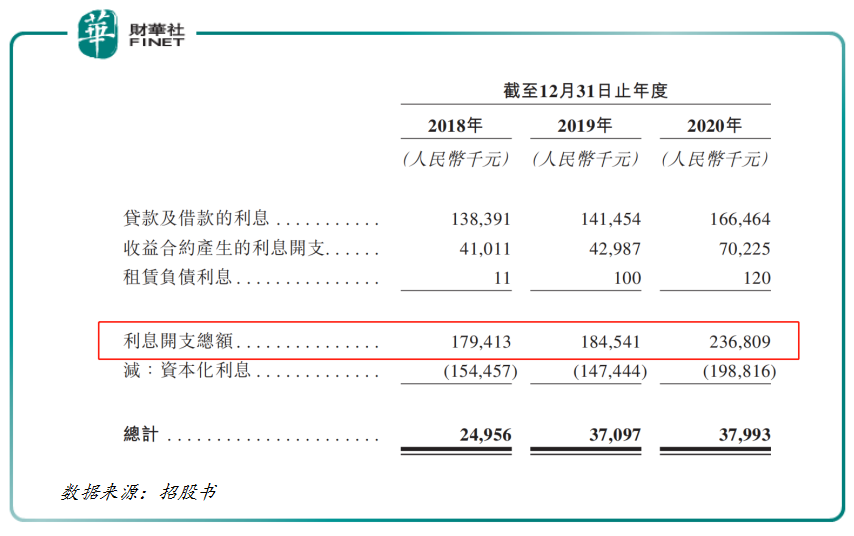

總借款的持續攀升,也給中億基業帶來較大的財務壓力。2018年、2019年及2020年,中億基業的利息開支分别為1.79億元、1.84億元及2.36億元。

除此之外,償債壓力依舊巨大。據招股書顯示,截至2020年底,應償還借款總額為18.87億元。其中,一年内,應償還銀行貸款為4.85億元,其他應償還借款為2.33億元;一至兩年,應償還的銀行貸款為4.19億元,其他應償還借款為5.29億元;三至五年,應償還銀行貸款為3,750萬元,其他應償還借款為1.83億元。

值得注意的是,在應償還借款總額逐年攀升之際,銀行及其他借款的加權平均利率亦在提升。截至2020年底,中億基業的銀行及其他借款的加權平均利率7.3%,較2019年的6.4%提升了0.9個百分點。

在償債壓力持續提升之下,中億基業此次赴港上市的目的之一,是償還部分貸款。據招股書顯示,上市籌集部分資金將用於償還項目開發中的部分現有借款,包括2021年9月到期年利率為11.0%的借款及2022年6月到期年利率為11.0%的借款。

文:一枝