海螺水泥(00914-HK、600585-CN),在歷經21個春秋,能夠從默默無聞的山區工廠發展為一家富有競爭力的世界一流企業,是憑借A+H資本市場及背靠雄厚國資委背景的優勢,公司開啓了「海螺模式」,業務規模擴展至全國各地後,再借助「一帶一路」發展戰略,開啓部署沿線的東南亞國家,持續的壯大自己。

「泥龍」海螺,順勢而大為

「九五」時期(1996-2000年)。海螺水泥通過「T 型戰略」率先佔領華東地區。「T 型戰略」指在長江沿岸石灰石資源豐富的地方興建大、中型熟料基地,在資源稀缺但水泥市場較大的沿海地區低成本收購小水泥廠併改造成粉磨站,就地生產水泥,直接銷售需求旺盛的東部市場,形成熟料基地-長江-粉磨站模式,是傳統的工廠-公路-工地的模式無法相比的。時任國務院副總理吳邦國對海螺水泥產業的「T 型戰略」給出形象的比喻:「今後要形成這樣的結構,就是大廠主要搞熟料生產,小廠搞粉磨加工,像可口可樂一樣,原料生產廠就一個,灌裝廠到處都是,形成專業化生產,質量也就有保證了。」

海螺水泥上市至今的發展歷程:

「十五」時期(2001-2005年)。海螺水泥深根的華東地區捷報頻頻,華南地區市場規模直線飙升,讓海螺一度成為「最能為股東賺錢的上市公司」。公司先回A股IPO募集資金後,又向港股市場配售股份進一步增厚公司現金流。通過兩次大的資本運作,海螺水泥南下開拓中南市場,分部在廣西、廣東、湖南等地建設大型水泥生產基地,坐上中南地區固定資產投資增長的快車道,市場規模迅速擴張。與此同時,海螺水泥在華東地區生產線頻頻報喜,國内首條萬噸線及首個千萬噸生產基地均由海螺銅陵開創。

「十一五」時期(2006-2010年)。這個時期是特殊的時期,全球金融海嘯、汶川大地震及4萬億紅利均發生於此。在特殊的時期,海螺水泥通過增發2億股A股,募集資金114.76億元(人民幣,下同),用來抵禦金融危機的衝擊的同時,公司還肩負起汶川大地震後的重建工作。海螺水泥先在西部一次性規劃建設11條新型幹法水泥熟料生產線,總投資近100億元,滿足了災後重建和西部經濟建設對優質水泥的需求,促進了西部水泥產業的結構調整升級。

隨後,海螺水泥借此也加快佈局西部市場的步伐,公司先後在甘肅、四川、重慶、貴州、陝西等地投資建設大型生產基地。

「十二五」時期(2011-2015年)。「十二五」時期是我國轉變經濟發展方式的關鍵時期,政策嚴控產能,水泥行業新建產能被遏製。海螺水泥市場規模併沒有受到太大影響,反而持續擴展壯大。海螺水泥主要通過併購重組的方式,將21家水泥企業納為麾下,進一步擴大市場份額。隨後大力實施國際化發展戰略,部署「一帶一路」沿線的東南亞國家,海外首個投產項目均發生在該時期内。

「十三五」時期(2016-2020年)。在歷經去產化後,海螺水泥加快轉型的步伐,國内圍繞節能減排為主,加大「一區一策、一廠一策、差别施策」營銷策略實施,併在國内各地設計11家貿易公司,擴大水泥的銷售網絡。國外則進一步佈局 「一帶一路」沿海國家的項目建設和發展。海螺水泥先後在印尼、柬埔寨、老撾、緬甸、俄羅斯等國家落地海外發展項目16個。

縱觀海螺水泥發展歷程,海螺水泥在每一發展時期都扮演著不同的角色,響應政策的號召同時,通過自身精準的定位,成就了海螺水泥「世界水泥看中國,中國水泥看海螺」的美譽。

「泥龍」海螺,對股東的回饋

在海螺水泥壯大的這21年里,作為海螺水泥的長期投資者應當是「幸福的」。

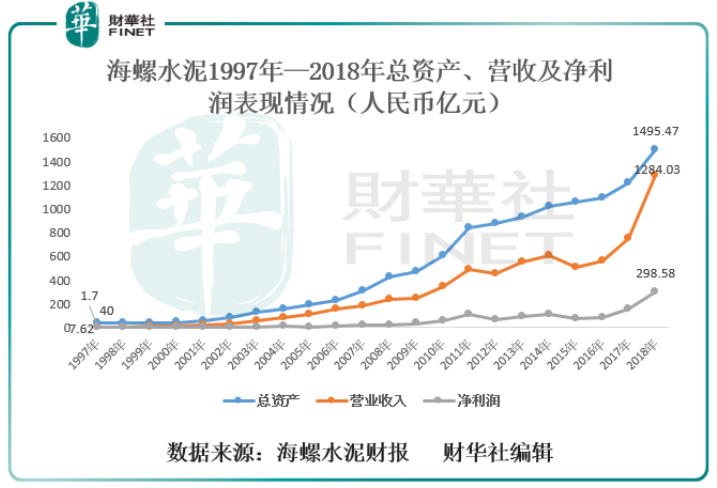

自海螺水泥上市至今,公司的總資產、營收及淨利潤表現是非常強勁。總資產規模從1997年約40億元增至2018年的1495.47億元,復合年增長率為18.82%,營業收入從1997年約7.62億元增至2018年的1284.03億元,年復合增長率為27.65%,淨利潤從1997年約1.7億元增至2018年的298.58億元,年復合增長率為27.90%。回顧A、H股兩大資本市場近21年的發展歷程中,營業收入及淨利潤能保持27%以上增速的標股是鳳毛麟角。

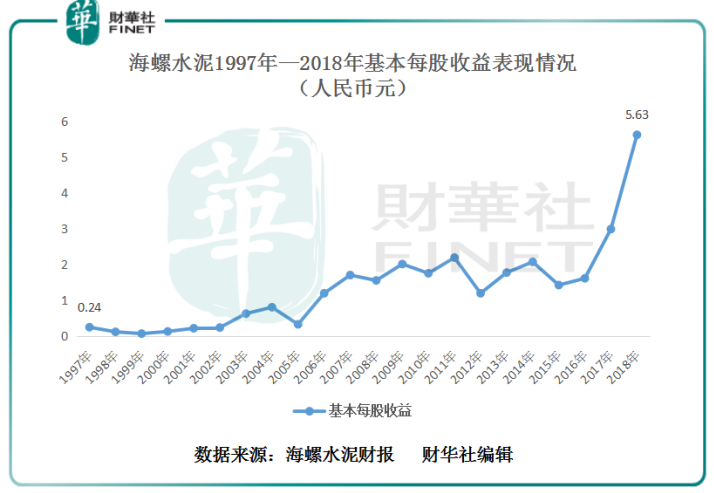

特别是2018年,這是海螺水泥業績最好的一年,也是公司上市以來基本每股收益及現金分紅最高的一年。

2018年,面對國内、國際復雜多變的經濟形勢,海螺水泥仍能取得斐然成績,不禁讓人驚歎「強者恒強」。截至2018年底,公司總資產同比增長22.44%至1495.47億元;營業收入為1284.03億元,同比增長70.50%;淨利潤為298.14億元,同比增長88.05%;基本每股收益5.63元,同比增長88.05%。公司擬每10股派現16.9元(含稅),合計分紅金額高達89.56億元。

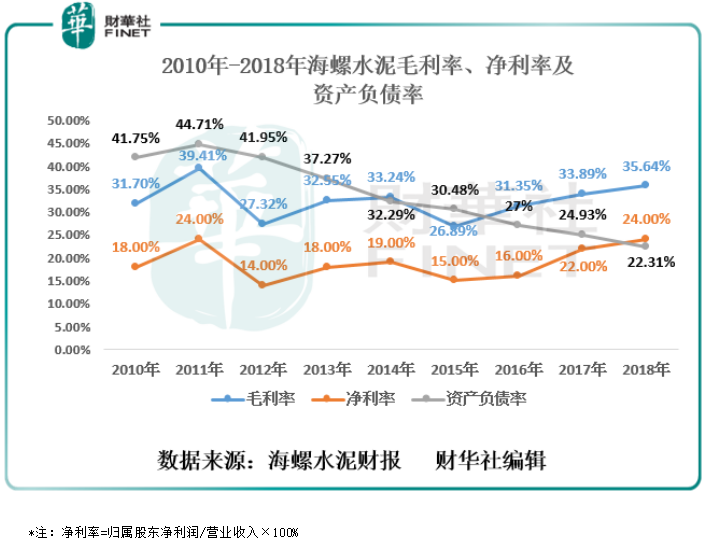

除此之外,查閱近些年海螺水泥的年報,不難發現在水泥行業受環保督查及去產能化等政策持續加碼業態下,公司的盈利能力併沒有出現過多的影響(如下圖所示)。

截至2018年底,海螺水泥毛利率同比提升1.75百分點至35.64%;淨利率同比提升約2個百點至24%;毛利率及淨利率均持續三連漲的態勢。

在兩大盈利指標持續走強之際,公司資產負債率也在不斷的優化。截至2018年底,資產負債率同比下滑2.62個百分點至22.31%。從直觀的角度上看,海螺水泥的近10年毛利率及淨利率併沒有出現較大波動,整體趨於中高位區間。反而是期間内公司的資產負債水平持續的降低。這意味著海螺水泥在公司擴大業務規模的過程中,公司的資產質量不斷在轉優。

基於公司強勁的業績表現及慷慨的分紅政策,今年再度入選「港股100強」的榜單併非難事。

借力大灣區發展紅利,業績增速有保障

隨著今年《粵港澳大灣區發展規劃綱要》的順利落地,有望帶動珠三角經濟和產業的快速發展,帶來更多基建、住房需求也將帶來更高的水泥需求。

市場預計,未來粵港灣大灣區大約將帶來1億噸的水泥需求。以世界最長的跨海大橋——港珠澳大橋為例,一共耗費了198萬噸水泥,也就是說大灣區的潛在需求至少約等於50多座港珠澳大橋。

大灣區億噸級别水泥的需求量,無疑給兩廣(廣東省及廣西省)的水泥供應商帶來空前的政策紅利。

據前瞻產業研究院數據顯示,在兩廣市場格局中,華潤水泥控股(01313-HK)、海螺水泥和台泥國際(已退市)三足鼎立,熟料產能分别佔區域總產能比重為25.5%、18.6%(未包含廣英)和11.1%,CR3合計為552%,產能集中度較高。

從直觀的角度上看,海螺水泥的熟料產能市佔率較華潤水泥約7個百分點的差距。倘若疊加2018年下半年海螺水泥完成對廣英水泥的收購後,將增加熟料產能270萬噸進行換算的話,海螺水泥與華潤水泥的在兩廣的熟料產能差距併不大。

另外,海螺水泥業務觸達全國各地,其優勢在於業務的協同效用較為明顯。例如,公司在與兩廣相鄰的海南、福建及湖南均設有多條熟料、水泥及骨料生產線。一定程度上,海螺水泥可最大限度滿足大灣區發展水泥需求。

因此,海螺水泥有望借助大灣區發展紅利進一步擴大產能的同時,為公司業績高增長及高回報提供了保障。

尾語:

除了大灣區發展為海螺水泥帶來利好外,京津冀協同發展、長江經濟帶及西部開發等國家級重大戰略性舉措,對水泥剛性需求已成必然趨勢,這也為「泥龍」海螺未來發展提供充足的想象力。