InvestingPro 公允價值,帶你掌握進出場最佳時點

股票正確買賣時機的拿捏,很可能隨便就動輒幾十或幾百萬。身為投資散戶的你,想必已相當嫻熟各種投資機會和流程,但到了決策時刻——還是不免擔心自己買高賣低。

市面上雖然有很多財務模型,可提供某些特定股票的可能公允價值,但這些模型往往都很複雜且操作困難。試想,假若你無從得知「葫蘆」裡賣的是什麼藥,要怎樣確定是否該相信模型,在股價過高或過低時交易操作?

InvestingPro 公允價值,是專門為估算股票真實價值設計的工具,替你撥雲見日,移除投資決策最後一步的複雜阻礙。成為投資散戶的得力助手,也是我們致力投入的長期使命。無論是想快速了解某檔股票目前的公允價值;或是點兩下按鍵,查看

財務模型的詳細資料與說明——面對這個亙古不變的難題:「我究竟該買進這檔股票?還是賣出?」透過本工具,你將輕鬆、透明獲得客觀見解。

我們就用本站最近的「公允價值」操作運用為例說起:

國際大廠高通 Qualcomm (NASDAQ:QCOM),主要業務為研發銷售無線電通訊相關關鍵技術。2022年11月4日,高通股價為106.69美元。在那段期間,「InvestingPro 公允價值」顯示股價估值偏低,上漲空間達+65.27%,股價有機會漲至171.68美元,表示是絕佳投資買點。

把時間快轉到2024年4月16日,高通的股價飆升+62.73%,達173.62美元,相當接近我們的預測。而高通只不過我們信手拈來,潛力股發威為其投資人帶來可觀報酬的案例之一。

業界常用的公允價值基準建議,市場通常要過12至18個月才能將預測誤差調整過來,所以上述案例使用同樣的時間段,來觀測股價反映。

但是……這個工具是怎樣運作的?

InvestingPro 公允價值工具採用業界普遍公認的股票估值法,提供用戶市場上最完備、最精確的公允價值估算,判斷股票的內在價值。

本站得出每檔股票的公允價值,是以17種估值模型取簡單平均值為基礎,而這些模型源於三個基本法則:現金流量折現(DCF)、可比較公司分析模型,以及股息模型。

首先,我們先了解不同模型類別:

1.現金流量折現(DCF)估值法是用公司未來現金流現值作為公司價值。這種估值法投資人能藉由預期報酬相對目前市價,來評估投資機會是否具吸引力。把股票公允價值概念比擬為買房,公司的價值就是由它能產生多少現金流(獲利)來決定,也就好比你能從房地產收到多少租金。

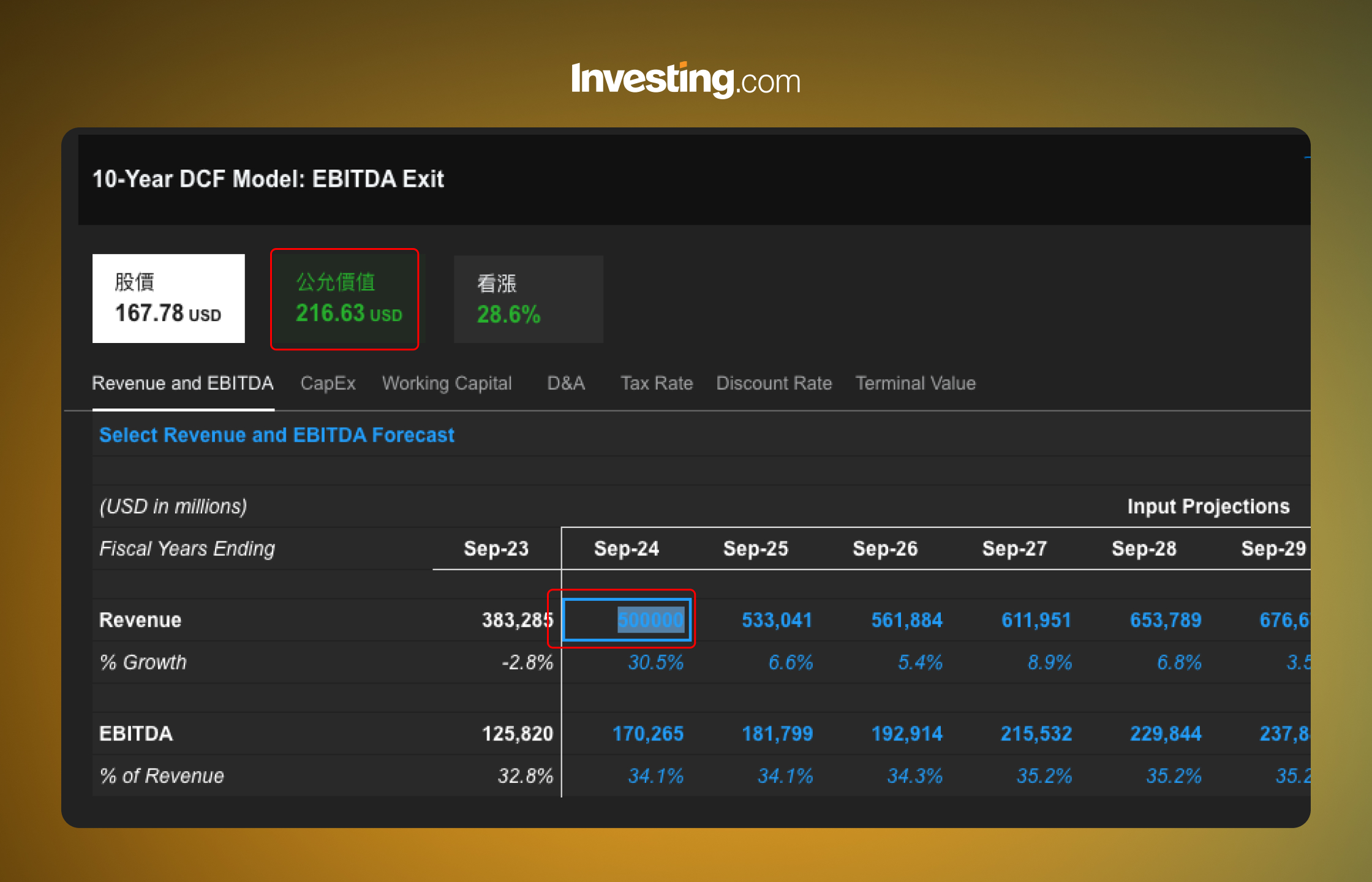

DCF 模型有很多種,原因是未來現金流量的分析方式各有不同,可以用營收、成長或息稅折舊及攤銷前利潤(EBITDA)等為基礎,時間範圍也不一,比方5年或10年等。

本站公允價值也使用「盈利能力價值」模型,該模型與 DCF 模型雷同,但是以歷史數據為基礎,較不仰賴預測。

2.可比較公司分析模型(又稱乘數模型)是把盈利、營收等財務指標,乘以相關係數得到估值。這些乘數能快速評估與同業或大盤相比,某家公司的相對估值。如果你認為某間公司就快要被併購,想要知道所有權移轉至新業主後,該公司值多少價格,就可以使用這個模型做預測。

舉例而言,2016年微軟用262億美元併購 LinkedIn。併購當下 LinkedIn 的營收約為30億美元,也就是說企業價值/營收乘數約為8.7倍。

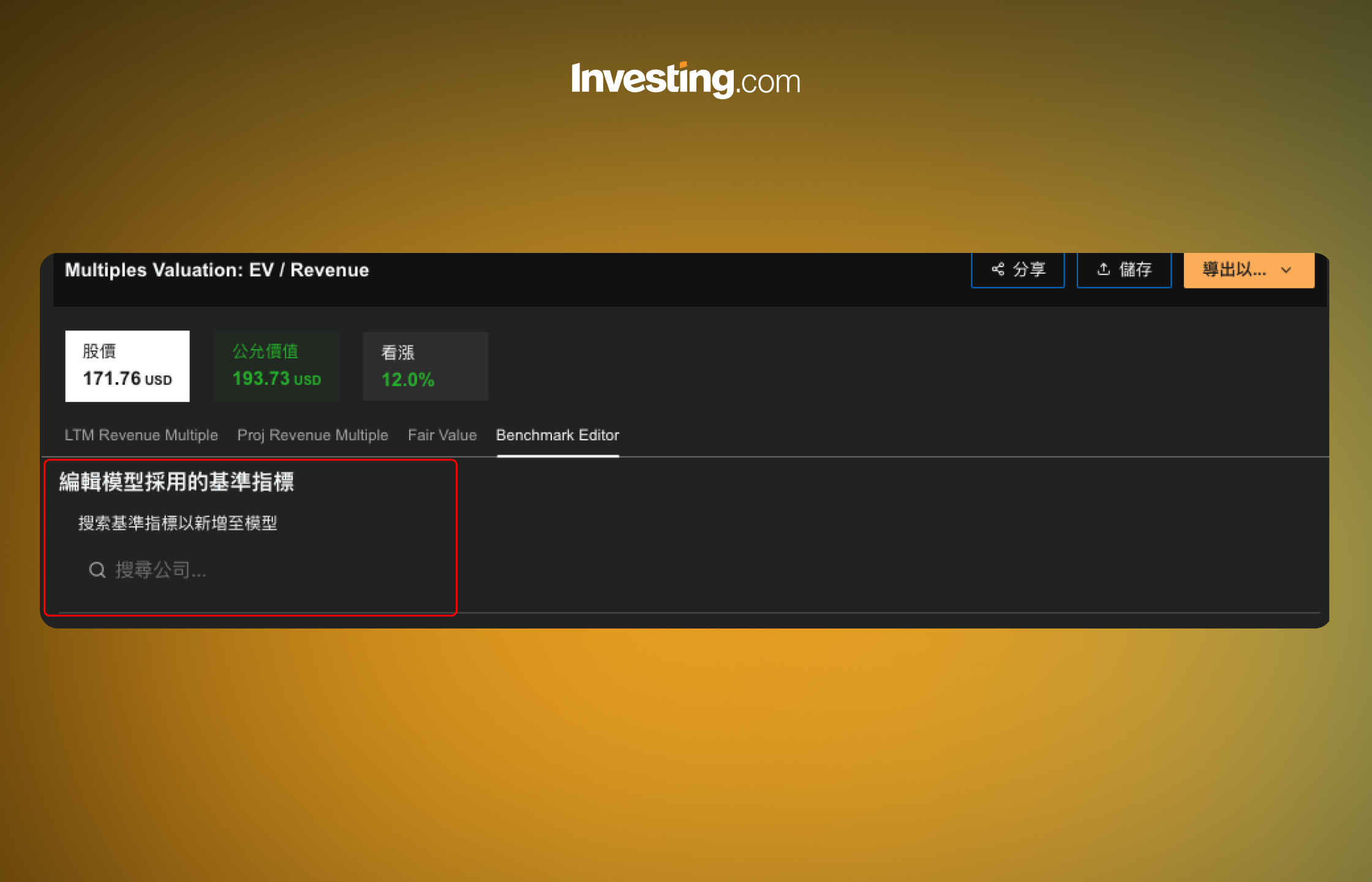

InvestingPro 公允價值通常會幫你選擇相關同業,但假設在看特斯拉(TSLA)這家公司時,你想把它當成汽車公司進行估價而非科技公司,可能就需要刪除維珍銀河(Virgin Galactic)、亞馬遜和蘋果;把同業改為豐田 (TM), Volkswagen (VWAGY), 和 蔚來汽車 (NIO)。試試 Tesla 基準指標編輯器。

3.股息貼現模型(DDM)評估公司股票價值的方式,是透過預測股息並將其折算為現值。此模型的假設基礎,是股票現值為未來所有股息的折現值。DDM 有兩種主要版本:固定增長 DDM(假設股息會以固定速度持續無限成長),以及更為複雜的多階段 DDM(根據公司生命週期階段不同,增長率不同)。

上文各類別中,共計17個模型的設定皆完全透明:你可以明確看到計算方式,按照需求自訂模型設置,甚至可將模型輸出至自己的 Excel 檔案離線工作。

透明度建立信心

各模型都用股票進行過校驗,若我們無法驗證假設是否正確,有疑慮的模型會被自動刪除,以求用戶得到的是可靠數字。

部分行業板塊無法使用某些模型評估,InvestingPro 公允價值將模型與有關公司互相匹配。舉例而言,銀行因為現金流操作的獨特性,無法使用 DCF 模型評估。另一個比較特別的產業是房地產投資信託基金(REITs),採用特殊公允價值模型,該模型是用價格相對營運資金(P/FFO)算出乘數。這方面的一個例子,是普洛斯公司(NYSE:PLD)。

為建立用戶對公允價值使用的信心和信任,每個結果都附上不確定性等級,納入公司股價波動度、獲利能力及可參考模型數量等多種因素。

若17個模型當中,某個模型估算出的價格與市場相去甚遠(比方價格高於現價100%,或低於現價60%),可能會被本站公允價值分析剔除,原因是可靠度偏低。但你仍可按照自己的需求,啟用這些模型。另一個公允價值可能無法顯示的原因,是缺乏充分數據,該狀況通常發生於近期首次公開發行上市(IPO),但還未公布財報的公司。

簡單易懂的介面,加上提供以數據為基礎的觀點,此工具能保障投資散戶有效避免高買低賣。你會清楚知道我們的計算結果如何得出,可檢視模型並按照自身需求做調整。好好研究一下輸入資訊(藍色標示處),你會對自己的預測估計及風險承受能力有更進一步的認識。

從 InvestingPro 公允價值,挖掘最大價值

本站公允價值最常用到的地方,是在監測你的觀察名單股票,藉以了解股價是否變得過低或過高。只要把有興趣的股票,新增到自己的專屬清單,就不必再擔心蒙受無謂虧損;也不會再扼腕,與獲利失之交臂。

另一個常見的應用是發掘便宜新股,這種股票你可能並不熟悉。使用本站預設強勢上漲篩選器 ,探索上漲機會高達+10-100%的潛力飆股,查看並比較這些股票的現價及預估公允價值。

「投資人受限於時間,密切追蹤個股表現有一定難度,常常處於虧損的不利局面,而這些虧損本來有機會避開。本站公允價值工具為此提供解決方案——迅速、可靠、全盤掌握股票的公允價值。運用此工具,投資人能立即看透股價是太便宜、太貴還是合理,明智決策,無須時時監測。」Investing.com 訂閱 X 副總裁 Andy Pai 表示。

結語

無論你是在尋覓投資機遇,或只想檢測自己的投資組合是否穩健,「InvestingPro 公允價值」助你一臂之力,了解進出場時機,把能避開的虧損風險降至最低,並最大化潛在獲利。

Investing.com 網站和 Investing.com 手機APP應用程式皆提供「公允價值」工具,此外,使用 InvestingPro 還能查看全部觀點。

你確定要封鎖 %USER_NAME%?

此舉將會令你與 %USER_NAME% 之間無法看見對方的Investing.com貼文。

%USER_NAME% 已成功加入你的封鎖清單

你剛解除此人的封鎖,必須等候 48 小時後才可再次封鎖。

我覺得這個評論是:

謝謝!

您的報告已被發送到我們的版主審核

留言

垃圾邮件或滥发信息的肇事者都将被从网站删除并禁止以后进行注册,这由Investing.com自由决定。