美股開市前,道指期貨跌逾200點!原油大升約6%,比特幣、美元齊升

Investing.com - 近期,惠譽(Fitch)下調美國債務評級引發投資者警覺,因下調評級正值美國赤字和債務持續增加之際,同時10年期美國國債收益率升破4%,人們對美國財務狀況的惡化感到擔憂。問題在於,如果不採取激進的措施來控制支出,利率可能進一步上升。正如《華爾街日報》撰文指出

「美國以本幣借款,因此只要有印鈔機,美國實際上永遠不會被迫違約。然而,隨著利率的上升推動融資需求增加,美國政府如果不採取如削減福利或公然印鈔這些可能引發政治危機的措施,那麼他們改變財政路徑的能力則越來越有限。

如果不採取這樣激進的步驟,美國政府的借款成本幾乎肯定要增加。這種高企的無風險利率將擠出私人投資,並降低股票的價值,假設其他所有情況不變。」

這種觀點似乎合乎邏輯,然而其關鍵在於最後一句。許多債券淡友表示,由於赤字增加和債務發行量增加,利率必須上漲。

這種理論認為,需要更高的收益率,買家才會購買更多的美國國債。在正常運行的債券市場,且僅有的參與者是個人和機構債券市場參與者,這種理論完全合理。

換句話說,只要「其他所有條件都一樣」,利率在這種環境下應該上升。

然而,在一個為保持經濟增長,中央銀行與政府合謀控制通貨膨脹,並避免金融危機的全球經濟中,其他所有條件都不一樣。

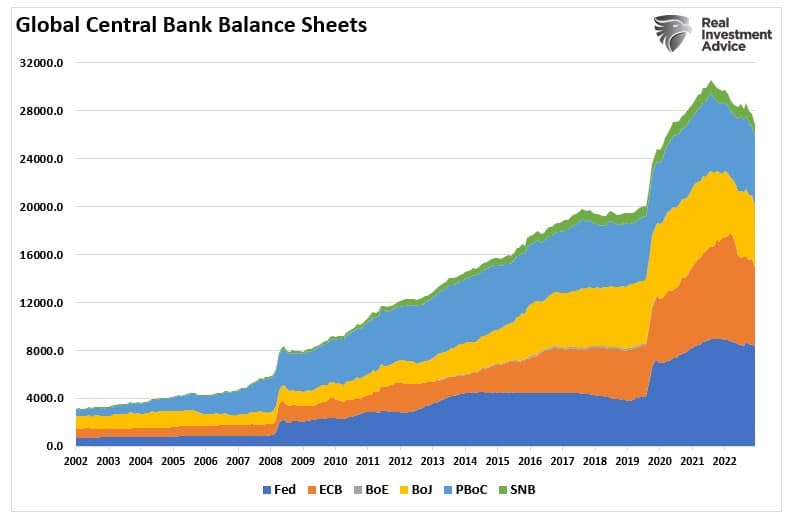

於下圖顯然可以看到。自2008年以來,全球各大中央銀行一直是全球債務的買家。

(全球中央銀行資產負債表)

為什麼中央銀行要大舉購買債券呢?為了提供流動性,以對抗債務的通貨緊縮力量,保持全球經濟免於衰退。

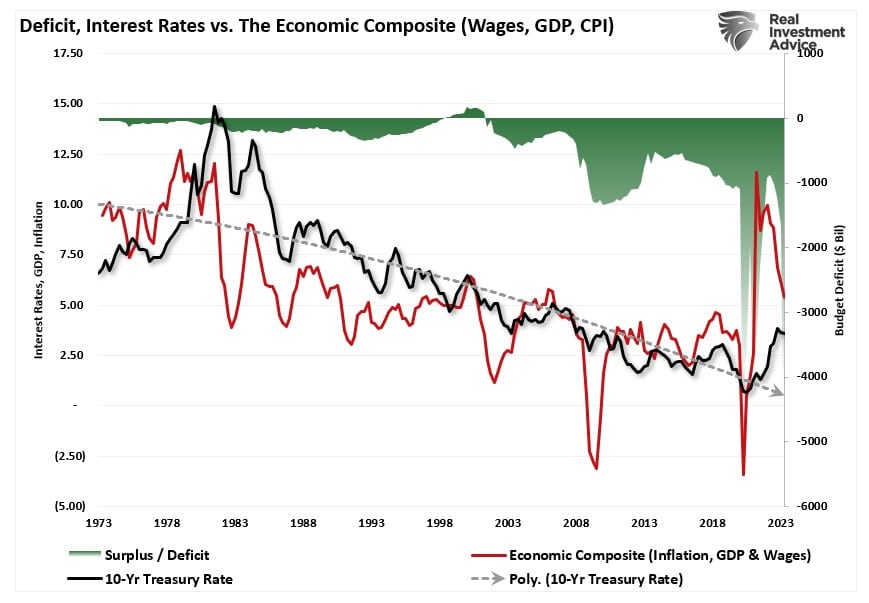

如下圖所示,自1980年以來,每當經濟受到衰退的打擊,政府都會通過增加債務來應對。然而,更多的債務導致了通貨膨脹、薪資、經濟增長和利率持續下滑。

(經濟綜合指數vs債務vs利率)

在比較經濟綜合指數和赤字後,這種現象更加清晰。

(赤字、GDP經濟綜合指數、利率)

大家的预想是,「這次不一樣。」更多的債務和更大的赤字將導致利率上升。然而,自1980年以來,情況並非如此。

(例外是2020年,當時由於向家庭發放補貼和經濟活動停滯,引發通脹飆升。)更重要的是,聯邦儲備系統和全球中央銀行仍然處於困境中。

美聯儲仍陷困境

2020年之前,美聯儲曾希望通脹率上升。然而,大幅抑制經濟活動和向家庭發放支票的實驗失敗後,美聯儲現在希望通脹率下降。

最終,隨著債務水準上升,美國經濟出現放緩跡象,美聯儲的願望或將實現。

自1980年以來,每產生1美元的經濟活動需要增加的債務水準在不斷上升。當前,幾乎需要5美元的債務才能產生1美元的經濟活動,美國因此不太可能實現更為強勁的經濟增長和通脹。

(產生1美元經濟增長所需的債務規模)

即使「債券淡友」是正確的,即不斷增加的債務水準和赤字確實會導致利率上升,惟各國央行也將採取行動人為地壓低利率。

當前10年期美國國債收益率接近4%,從歷史角度來看,借款成本仍然相對較低。然而,即使在這樣的利率水準下,我們仍看到有跡象顯示經濟惡化並對消費者產生了負面影響。

當經濟中的杠杆率接近5:1時,5%至6%的利率則完全是另外一回事了。

- 政府債務的利息支出增加,並需要進一步擴大赤字規模。

- 房地產市場將下滑。人們購買的是「月供」,而非房子,利率上升意味著月供更多。

- 更高的利率將增加公司借款成本,從而導致企業利潤率下降。

- 大規模衍生品市場將受到負面影響,基於利率利差的衍生品破產可能導致新的潛在信用危機。

- 隨著利率上升,信用卡的浮動利息還款也會增加,並導致可支配收入減少和違約率上升。

- 銀行將受到負面影響,因為大規模債務水準上升的違約率侵蝕資本。

- 已經資金不足的養老金計畫將受到利率上升的負面影響,導致對於履行未來義務的不安全感增加。

美聯儲將干預

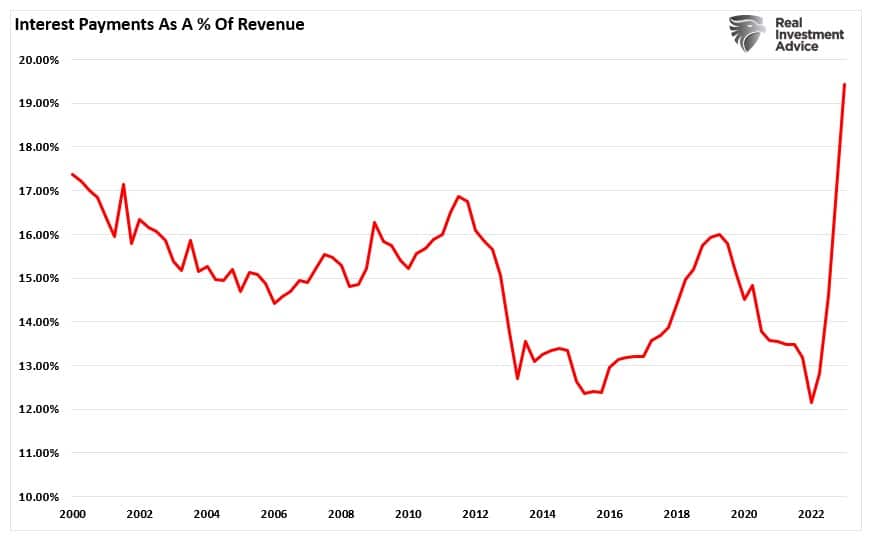

借款成本上升的問題像病毒一樣在整個金融生態系統中蔓延,這就是為什麼美聯儲和政府會通過貨幣政策和財政政策來強制降低利率,特別是現有債務的利息幾乎消耗了美國政府稅收收入的五分之一。

(債務的利息支出)

「利率必須上升」論調的最大問題是,由於債務發行量的增加和赤字上升,經濟無法承受更高的利率。國會預算辦公室最近更新了未來30年的債務走向預測。

下圖對債務增長趨勢進行了模型分析。同時,還考慮了一個重要因素:美聯儲需要將其近30%的債務發行量貨幣化,

(美國政府債務水平預測)

按照目前的增長速度,到2050年,美國聯邦政府債務將從32萬億美元增加到約140萬億美元。與此同時,如果假設美聯儲繼續購買30%的債務發行量,其資產負債表將膨脹到超過40萬億美元。

你可能需要點時間來消化這個預測。

不過,不必震驚,非生產性債務沒有創造經濟增長。自1977年以來,儘管債務增加,10年平均國內生產總值(GDP)的增長率卻穩步下降。

因此,根據GDP的歷史增長趨勢,債務增加反而將導致未來經濟增長速度放緩。

(債務水平vs經濟增長預測)

結語

因此,隨著債務和赤字的增加,中央銀行將被迫壓低利率,以維持較低的借款成本,並支撐疲軟的經濟增長率。而「利率必然上升」的論斷有三個方面的問題:

1.所有的利率都是相對的。美國利率即將飆升的想法很可能是錯的。美國的較高債券收益率會吸引來自低利率甚至負利率國家的資金流入,這會抑制美國利率。鑒於全球各國各地區中央銀行當前正在努力壓低利率以維持經濟增長,美國債務的收益率最終達到零並非不切實際。

2.即將激增的預算赤字。鑒於華盛頓缺乏財政政策控制手段,以及不斷增加惠民政策的承諾,預期未來幾年美國預算赤字將超過2萬億美元。因此美國政府需要發行更多國債來為未來的支出籌集資金,尤其是於下一輪衰退時稅收收入將下降。

3.中央銀行將繼續購買債券以維持現狀,惟於下次經濟衰退期間將更積極地購債。美聯儲為減輕下一輪經濟衰退的負面影響,可能實施新的量化寬鬆,且規模可能將超過4萬億美元,從而把10年期美債收益率推向零。

看看日本,就知道利率最終會走出怎樣的一幅圖景。

政策分析師Michele Wucker曾於2016年出版的《灰犀牛》一書描述了這種問題。不同於突如其來的危機「黑天鵝」,雖然有大量的警告和證據表明可能發生「灰犀牛」事件,然而於事情無法挽回之前,人們總是忽視這些事件。

最後,可以把債務問題加入到灰犀牛名單中了。

***

如何物色有望大升股價卻很低的優質股?InvestingPro股票篩選器助您一臂之力。快速篩選海量股票,強大功能囊括各項指標,輕鬆挖掘寶藏股票。

InvestingPro匯聚華爾街分析師獨到見解,全面融納各式估值模型,助力投資者揭秘各隻股票背後的蛛絲馬跡,最大化投資回報。

***

編譯:劉川