今日財經市場5件大事:油價升破100美元、Adobe將公佈財報

- 美債收益率和美股走勢並非一直呈負相關;

- 美國企業業績和央行會議將考驗市場反彈,增加市場波動性;

- 美股熊市中的反彈,並不意味著已經觸底。

美國國債收益率

一直以來,分析師的普遍共識是,只要大型科技股和能源公司的表現不至於太糟糕,美國股市就會與美債收益率的下降保持負相關關係。然而,上述說法包含了一個錯誤的前提,即收益率和股票一直呈負相關——事實是,它們並沒有。

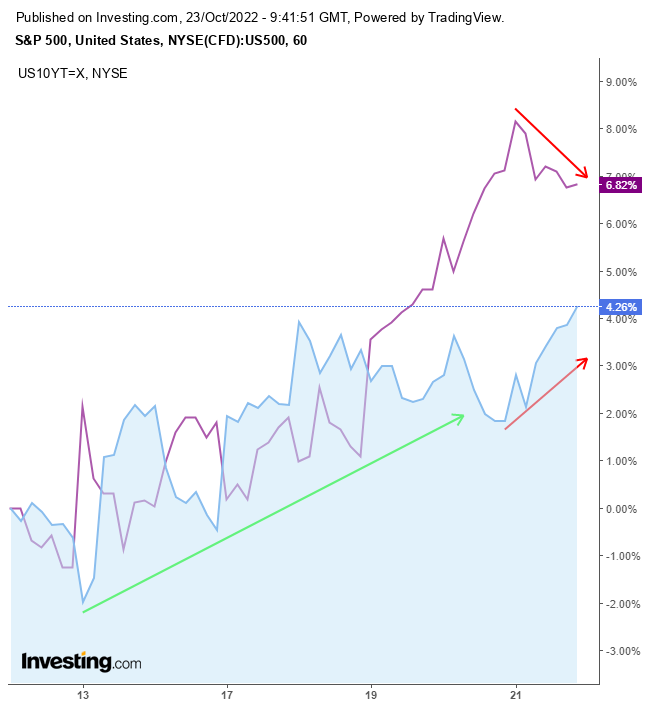

(標普500指數和美國十年期國債小時線對比,來自Investing.com)

上面這張60分鐘的走勢圖顯示,標普500指數和美國十年期國債這兩個指數,僅在周四晚些時候以來呈反比關係。在此之前,標普500指數已經觸底整整一周,與收益率上升呈正相關。而中期來看,標普500指數和10年期國債收益率的走勢其實是相反的。

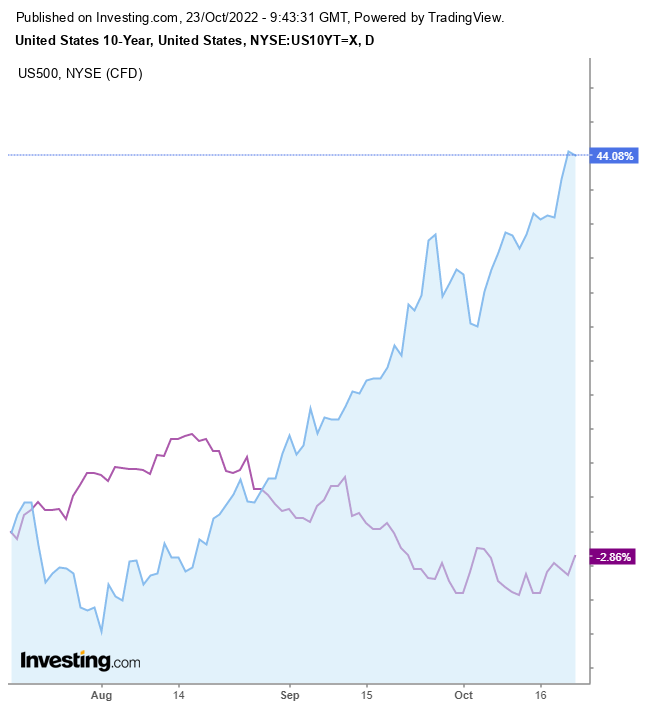

(標普500指數和美國十年期國債日線對比,來自Investing.com)

要注意,市場是不可預測的,熱點會出現變化,交易本身就是風險處理和管理的藝術。

一些市場人士認為,美國國債收益率可能在短期內見頂。上周五,10年期美國國債收益率收盤遠低於高位,可能形成一顆不完美的、強烈看空的流星——從盤中高點大幅下跌是強有力的,收盤價高於盤中低點是有缺陷的,這可能抑制了看跌預期。

此外,我要重申,標準普爾500指數和10年期國債收益率的走勢是不一致的。因此,儘管收益率下降意味著加息預期降低,使股市更具吸引力,但這並不是一種牢不可破的策略。

在緊縮週期之前,當市場的風險胃納較大時,收益率和股票市場存在正相關的關係,但是,當避險情緒佔據上風時,這一層關係就發生了變化。因此,如果交易員對加息的押註達到峰值,股票市場和收益率的走勢,或許會回到加息週期前的關係。

無論情況如何,我們預計市場會出現相當大的波動,因為在10年期收益率連續12周攀升之後,機構可能會試圖弄清市場的新常態——這是自1984年以來最長的連續上漲(或相關債券最長的連續下跌),當時美聯儲主席Paul Volcker正在做與鮑威爾同樣的事情——大舉加息。與此同時,掉期交易員的押注增加至近期最高水準,預計2023年上半年利率將達到5%。

利率會議

日本央行和歐洲央行都將在周四做出利率決定,而美聯儲將在接下來的一周,即11月2-3日舉行為期兩天的政策會議,這也增加了我對波動的預期。

財報季

大約150家標準普爾500指數成分股公司將於本周公佈季度報告,其中包括大型科技公司,如亞馬遜(AMZN)、微軟(MSFT)、蘋果(AAPL)、Alphabet(GOOGL)和Meta Platforms。

此外,能源巨頭埃克森美孚(XOM)和雪佛龍(CVX)將公佈財報。

投資者需要警惕的是,華爾街的投資機構一直在降低本季度的收益預期,因此市場可能會看到業績意外的上漲,從而恢復上漲動能。

技術面

美國股市周五大幅上漲,四大股指漲幅均超過2%,為去年6月以來最好的一周,交易員們再次談論底部和買入股票的時機,但是,熊市中,股市並非直線下跌,市場時有反彈也是很自然和正常的,這並不意味著股市已經觸底。讓我們來看看下一張圖表:

(標普500指數日線圖來自Investing.com)

從圖片裡,我們看到下行趨勢中的許多短期反彈——標準普爾500指數從6月19日的低點反彈了近19%,此次上行也引發了有關市場走向的激烈辯論。不過,在那一次的上行後,我反復強調了幾次看跌觀點,隨後,美股確實繼續轉投暴跌。事實證明,雖然短期內可能反彈,但只要波峰和波谷指向下方,中長期市場仍然可能會繼續走低。

(美元指數日線圖來自Investing.com)

來看美元方面,美元指數正在測試其上升通道,MACD指標表明美元可能跌破下行線。

(黃金期貨周線圖來自Investing.com)

而黃金方面,周五金價在9月低點處找到支撐,不過多頭必須證明他們有能力在完成雙頂後重回1,700美元上方。在突破3%的頸線後,繼續下跌的可能性更大。

(比特幣周線圖來自Investing.com)

比特幣已經連續第五周持平,交易區間約為10%,對於這種高度波動的工具來說,這個區間非常窄。我仍然預計加密貨幣將繼續下行。

最後,關注原油方面,WTI原油期貨周五波動,也是因為美元走軟,此前美元一直在打擊全球石油買家,以及通脹擔憂和中國需求可能提振之間。

【歡迎關注Facebook/@Investing.com中文網以及Twitter/@HkInvesting,分享更多新鮮觀點!】

(翻譯:李善文)