智通財經APP獲悉,根據美國證券交易委員會(SEC)披露,華爾街大行花旗集團(CITIGROUP INC)遞交了截至2024年3月31日的第一季度美股持倉報告(13F)。

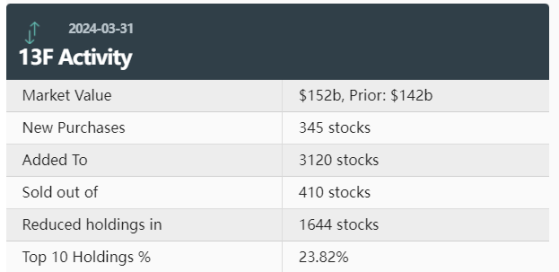

統計數據顯示,花旗第一季度持倉總市值達到約1520億美元,上一季度持倉總市值則約爲1420億美元,市值環比增長約7%。數據顯示,花旗在第一季度的持倉組合中新增了345只個股,增持了3120只個股。同時,該機構減持1644只個股,清倉410只個股。其中,前十大持倉標的佔花旗美股總市值的23.82%,反映出花旗前十大持倉的總計權重相對較高。

在花旗第一季度的前十大重倉標的之中,大部分被花旗增持,獲得花旗增持的均爲美國大型科技巨頭。其中,微軟(MSFT.US)、英偉達(NVDA.US)以及蘋果(AAPL.US)獲得花旗大幅增持,其中AI芯片領域的絕對霸主英偉達獲花旗加倉近18%,微軟與蘋果的加倉幅度均超過10%。從花旗前十大持倉變化能夠看出,長期聚焦於指數ETF的華爾街大行花旗罕見追風全球股市炒作熱點,該機構正在追逐這股自2023年以來全球股票市場圍繞AI的投資熱潮。

具體來看,納斯達克100指數ETF看跌期權(QQQ.US,PUT)位列花旗第一大持倉標的,持倉約1553萬股,持倉市值約爲69億美元,佔投資組合比例爲4.53%,較上季度的持倉數量大幅減少29.34%。

羅素2000指數ETF看跌期權(IWM.US,PUT)位列花旗第二大持倉標的,持倉約3128萬股,持倉市值約爲66億美元,佔投資組合比例爲4.32%,較上季度的持倉數量減少5.06%。

納斯達克100指數ETF看漲期權(QQQ.US,CALL)位列位列第三大持倉,持倉約1067萬股,持倉市值約爲47億美元,佔投資組合比例爲3.11%,較上季度的持倉數量減少8.90%。

微軟(MSFT.US)位列第四,持倉約852萬股,持倉市值約爲36億美元,佔投資組合比例爲2.35%,持倉數量較上季度增加16.99%。

英偉達(NVDA.US)位列第五,持倉約390萬股,持倉市值約爲35億美元,佔投資組合比例爲2.31%,持倉數量較上季度增加17.52%。

前十大重倉股中,排名6-10的標的分別是:蘋果(AAPL.US)、羅素2000指數ETF看漲期權(IWM.US,CALL)、亞馬遜(AMZN.US)、標普500指數ETF看跌期權(SPY.US,PUT)以及高收益率公司債券ETF看跌期權(HYG.US,PUT)。其中,除科技巨頭蘋果與亞馬遜獲花旗增持外,其他標的均被大幅減持,高收益率公司債券ETF看跌期權減持比例接近47%。

值得注意的是,花旗第一季度在大幅度減持指數型ETF看跌期權的同時,也在不斷減持指數型ETF的看漲期權,這一操作一般被稱爲“賣出跨式期權策略”,這一策略反映出投資者對股票未來價格的預期,即認爲股票價格在期權到期之前不會有太大的波動,或者保持在一個相對穩定的區間內箱體震盪。這種策略通常在市場預期波動性較低的時候使用,如果股票價格大幅波動,無論是上漲還是下跌,賣出跨式期權策略都可能帶來巨大損失。

花旗集團在第一季度對於微軟、英偉達、蘋果以及亞馬遜的加倉操作在第一季度可謂得到豐厚回報,除了蘋果,這些科技巨頭在第一季度股價均有所上漲。其中,在無與倫比的強勁業績推動下,英偉達股價在第一季度漲幅高達驚人的80%,最新業績證明,英偉達仍然爲全球AI領域當之無愧的“最強賣鏟人”,靠着在AI芯片領域高達90%的份額以及AI訓練/推理等高性能計算領域全球首選的軟硬件協同系統——CUDA運算平臺,英偉達可謂乘着全球企業佈局AI的前所未有熱潮瘋狂吸金。花旗在一份研報中予以英偉達的12個月目標價高達1030美元,意味着英偉達股價的潛在上行空間還有約13%。

依靠OpenAI大股東的身份,微軟將OpenAI引以爲傲的GPT-4 AI大模型嵌入旗下Office系列等多個旗艦應用軟件以及微軟Azure雲平臺,一舉成爲全球範圍內AI應用端的絕對領軍者,業績與股價自2023年以來不斷增長。微軟在第一季度股價表現同樣非常出色,漲幅接近15%,且市值高達3萬億美元,微軟市值已經全面超越蘋果,一舉成爲全球“新晉股王”。

從持倉比例變化來看,花旗第一季度前五大買入標的分別是:英偉達、微軟、新興市場ETF看漲期權(EEM.US,CALL)、英偉達看漲期權、英偉達看跌期權。值得注意的是,花旗不僅大舉加持英偉達,還順帶買入了英偉達看漲期權以及看跌期權,不僅尋求能夠獲得上漲帶來的利潤,還力爭在英偉達股價下跌時提供下行對沖。

此外,多數科技股獲花旗加倉,特斯拉(TSLA.US)第一季度獲花旗加倉約14%,谷歌(GOOGL.US)、博通(AVGO.US)與Meta(META.US)也獲小幅加倉,英偉達在PC與AI芯片領域的最大競爭對手AMD(AMD.US)則獲得花旗加倉48%,倉位排名在第一季度升至第27位。目前全力進軍AI PC市場的智能手機芯片領域領導者高通(QCOM.US)也獲花旗大幅加倉,第一季度大舉增持約66%,倉位排名升至第36位。

花旗在第一季度的前五大賣出標的分別爲:納斯達克100指數ETF看跌期權、高收益率公司債券ETF看跌期權、標普500指數ETF看跌期權、羅素2000指數ETF看漲期權以及標普500指數ETF看漲期權。