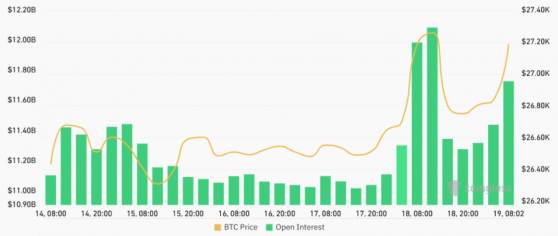

FX168財經報社(北美)訊 週二(9月19日),比特幣(BTC)價格在快速上漲至27,200美元以上的同時,伴隨着持倉量的大幅增長,一些分析師開始質疑BTC的價格是否受到操縱。

比特幣期貨交易所的未平倉合約在9月18日突然激增了10億美元,引發了投資者對是否有大戶在積累比特幣以應對幣安的法庭文件公開的質疑。然而,更仔細地觀察衍生品指標表明,情況更加複雜,因爲資金費率沒有顯示出明顯的過度購買需求跡象。

解封這些文件的決定是由美國證券交易委員會(SEC)做出的,該委員會曾指控幣安缺乏合作,儘管此前已同意與未註冊證券操作和其他指控相關的和解協議。

(來源:CoinGlass)

比特幣未平倉合約飆升至121億美元,而比特幣價格同時上漲3.4%,達到兩週多以來的最高點27,430美元。

儘管如此,投資者很快意識到,除了幣安美國的審計師就確保充分抵押的挑戰發表的評論外,未封存文件中沒有透露太多具體信息。

當天晚些時候,聯邦法官Zia Faruqui駁回了SEC要求檢查幣安美國技術基礎設施並分享更多信息的請求。儘管如此,法官規定幣安美國必須提供更多關於其託管解決方案的細節,這使人們對幣安全球最終是否控制這些資產產生了懷疑

截至9月18日,比特幣的未平倉頭寸已回落至 113 億美元,價格下跌 2.4% 至 26,770 美元。這種下降表明未平倉合約激增背後的實體不再傾向於維持其頭寸。

這些大戶鯨魚可能對法院的結果感到失望,或者價格走勢可能不如預期。無論如何,未平倉合約激增的80%在不到24小時內消失了。

可以假設,大多數槓桿需求是由看漲情緒驅動的,因爲隨着未平倉合約數量的增加,比特幣價格也上漲,隨後在80%的合約被平倉後暴跌。然而,僅將因果關係歸因於幣安的法院裁決似乎是不合理的,原因有幾個。

首先,沒有人預料到未封存的文件會有利於幣安或其首席執行官趙長鵬,因爲最初是美國證券交易委員會要求它們的發佈。此外,比特幣期貨合約的資金費率,用於衡量多頭和空頭頭寸之間的不平衡,在此期間基本保持穩定。

(來源:CoinGlass)

如果確實有10億美元的未平倉量意外地激增,主要是由絕望的買家推動的,那麼可以合理地假設資金費率會飆升至0.01%以上。然而,9月19日出現了相反的情況,比特幣的未平倉量擴大至117億美元,而資金費率暴跌至零。

當比特幣價格在未平倉量增長的第二階段上漲至超過27,200美元時,越來越明顯,無論底層動機如何,價格壓力往往是向上的。儘管確切的理由可能仍然難以捉摸,但某些交易模式可能會揭示這種走勢。

一個合理的解釋可能是市場做市商代表大客戶執行買入訂單。這會解釋爲什麼一開始在現貨市場和比特幣期貨市場都出現了熱情高漲,推動價格上漲。在最初的飆升後,市場做市商完全對衝,不再需要進一步的買入,導致價格回調。

在交易的第二階段,比特幣價格沒有影響,因爲做市商必須拋售比特幣期貨合約併購買現貨比特幣。這導致未平倉合約減少,並可能令一些預期購買熱情增加的參與者感到失望。

因此,深入研究套利交易臺的運作,並仔細分析比特幣期貨資金費率,然後再得出結論至關重要。當沒有過多的槓桿多頭倉位需求時,未平倉合約的增加不一定表示買盤的狂潮。