上周對宏觀經濟和市場來說意義重大。

本文將討論:

- 美聯儲鴿派聲明:大規模縮減量化緊縮計畫;

- 市場動態可能即將發生變化:再通脹的說法首次遭到一組疲弱的數據挑戰,而經濟學家對2024年美國名義GDP增長的預期仍然樂觀,增速預計為5%。

「從6月開始,委員會將通過將美國國債的每月贖回上限從600億美元降至250億美元,來減緩其量化緊縮的速度。」

這意味著,美聯儲在上周正式宣佈了縮減量化緊縮力度。

自2022年年中起,美聯儲就開始實施量化緊縮政策,旨在釋放之前在量化寬鬆時期積累起來的美聯儲債券持倉。

在這一過程中,美聯儲並沒有選擇向市場拋售債券,而是允許債券在其資產負債表上到期,並且不再對到期的名義債券再投資。

具體來說,美聯儲每月會允許950億美元的債券自然到期,這其中包括600億美元的國債和350億美元的抵押貸款支持證券(MBS)。

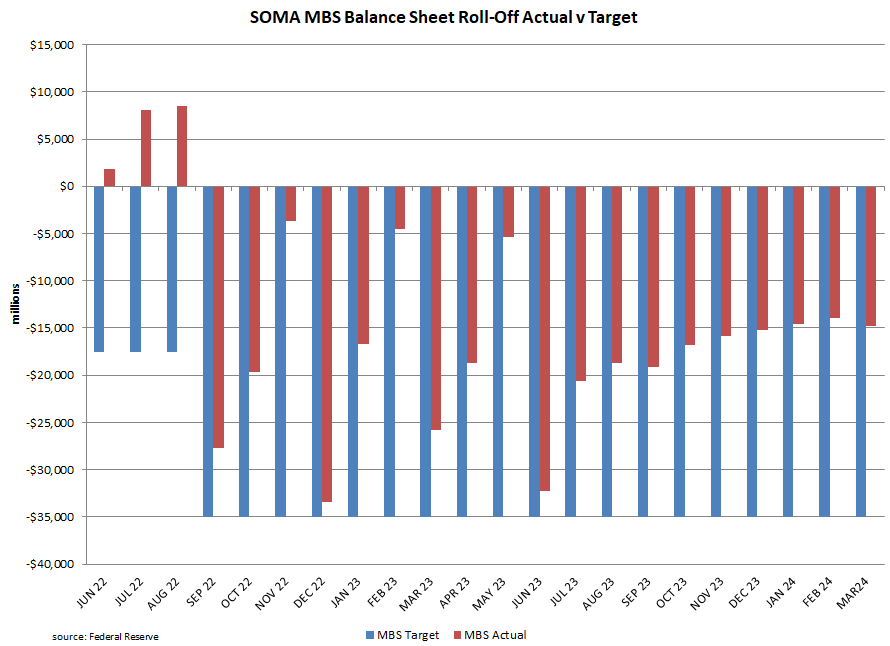

然而,實際執行的量化緊縮規模大約是每月750億美元。原因在於,高利率抑制了抵押貸款的再融資活動,使得美聯儲資產負債表上的抵押貸款支持證券(MBS)的償還速度放緩,每月僅約有150億美元的MBS到期。

可以參考Michael Gray製作的這張圖表,更加直觀:

系統公開市場帳戶(SOMA)中MBS實際到期不再續投規模vs目標到期不再續投規模

美聯儲上周三(5月1日)的聲明顯示,量化緊縮的速度已減半,即從原本的每月約750億美元降低至每月約400億美元。

為什麼放慢量化緊縮速度很重要?

調整量化緊縮速度對市場是好消息。因為這暗示美聯儲將採取更多行動來吸納未來幾個季度計畫發行的國債,以支持美國政府的赤字支出。這也意味著養老基金、資產管理公司、銀行等其他機構無需承擔過多長期債券的發行壓力。

根據投資組合再平衡理論,擁有更多資產負債表和風險承受能力的私人投資者可能會將部分資金重新分配到信貸或股票市場等風險較高的資產上。

此外,量化緊縮節奏的放緩意味著銀行間系統中的儲備金(即「流動性」)流失速度會變慢。

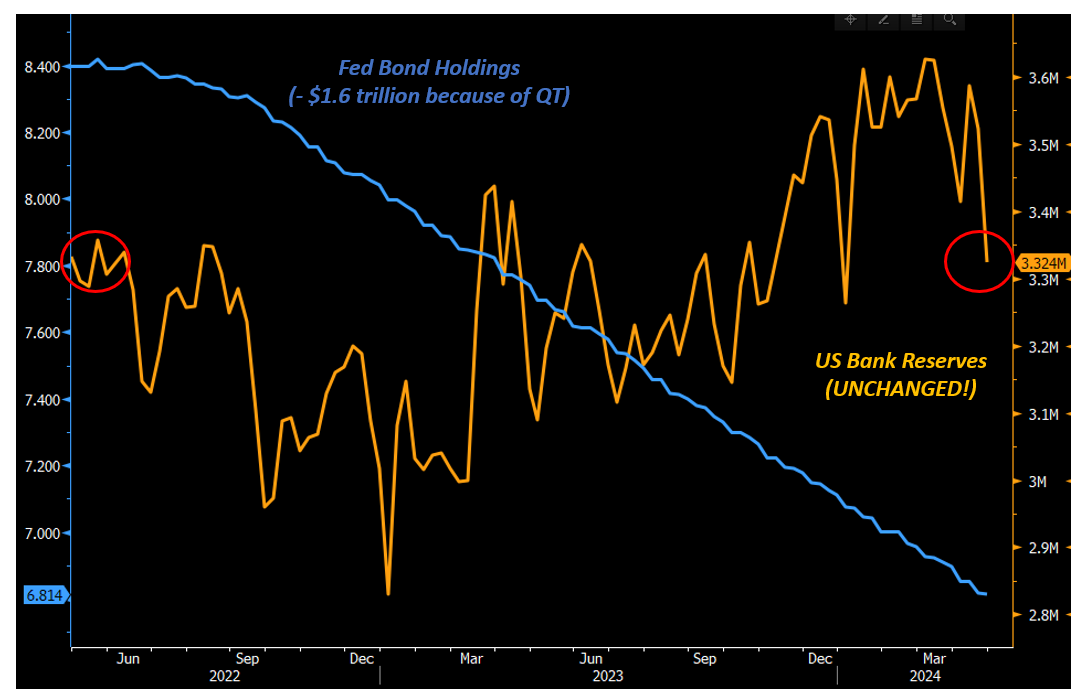

值得注意的是,儘管自2022年年中以來,透過量化緊縮,美聯儲的債券持有量減少了1.6萬億美元,但這並沒有改變銀行儲備金(「流動性」)的總量:

美聯儲債券持倉vs美國銀行儲備金

原因在於,本應通過量化緊縮政策抽走的1.6萬億美元銀行準備金被其他來源的流動性所抵銷。這主要是由於貨幣市場基金(MMF)大量使用逆回購工具(RRP)來購買美國政府發行的國債,導致美國的銀行無需在量化緊縮期間介入購買美國國債。

相反,由於貨幣市場基金通過利用逆回購工具購買政府發行的短期國庫券,量化緊縮政策的影響實際上已被有效地中和了。

同時,美聯儲在放慢量化緊縮速度方面採取了非常謹慎和規避風險的態度,顯然是吸取了2019年回購市場崩潰的教訓,當時系統中的準備金過低是導致回購市場崩潰的主要原因。

然而,目前銀行間流動性並不緊張,準備金也未見稀缺。這表明美聯儲剛剛實施了一種積極但鴿派的貨幣政策。

這就引出了一個問題:美聯儲是否也會在降息問題上採取同樣積極的鴿派立場?儘管我們在第一季度看到了通脹反彈,但美聯儲是否會在夏季啟動降息周期?

根本問題:美聯儲看跌期權又出現了?

美聯儲看跌期權?

所謂的美聯儲看跌期權,實際上是指鮑威爾採取了類似賣出標準普爾500指數看跌期權的策略——這相當於為風險資產設定了一個底價保障。

為了實現這樣的保障,美聯儲將傳達出偏向鴿派的未來政策指導信號:一旦經濟顯露出疲軟跡象,他們就準備積極放寬貨幣政策;同時,在經濟增長或通脹回升時,他們則不打算收緊貨幣政策。

從2013年至2019年的大部分時間,這種偏向鴿派的政策反應一直是主流。

美聯儲將全力「支持市場」,投資者也深知,只要經濟出現疲軟的跡象,大規模的寬鬆政策就會立刻出臺。然而,當經濟或通脹加速時,美聯儲並不會採取強硬措施,而是選擇「讓經濟稍微過熱」。

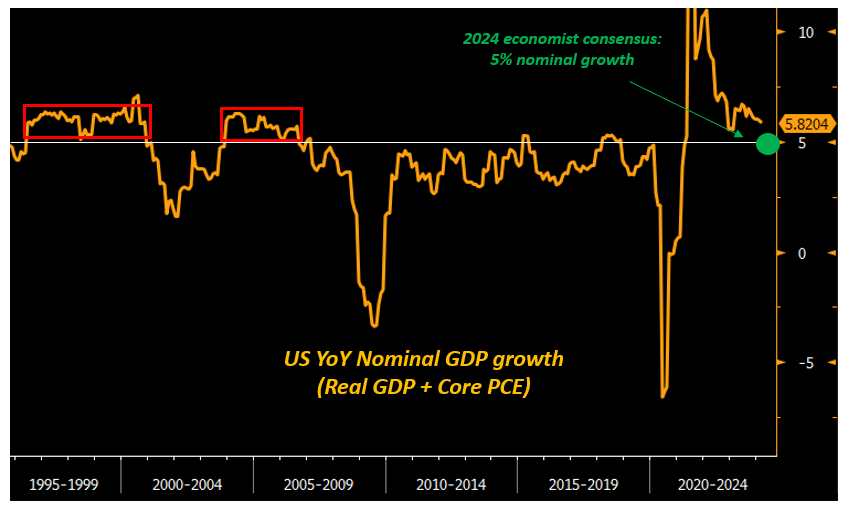

現在,想像一下,如果美國經濟以5.8%的名義GDP增長率持續運行,而經濟學家預測未來幾個季度的增長率將維持在5%或以上,這會是什麼樣的情景。

歷史上,這樣的高增長階段曾出現在1996-1998年和2004-2006年:

美國名義GDP同比增速

再想像一下,如果鮑威爾在新聞發佈會上回避加息話題,只是一味地強調未來可能降息,並大談特談美聯儲何時(而非是否)會降息,這又會給市場帶來怎樣的信號。

這難道不像是美聯儲行使了看跌期權嗎?

為何美聯儲甘願冒險,採取如此積極的鴿派應對策略——他們不擔心經濟增長和通脹會因此而進一步加劇嗎?

嗯,或許是因為他們察覺到了一些隱患。

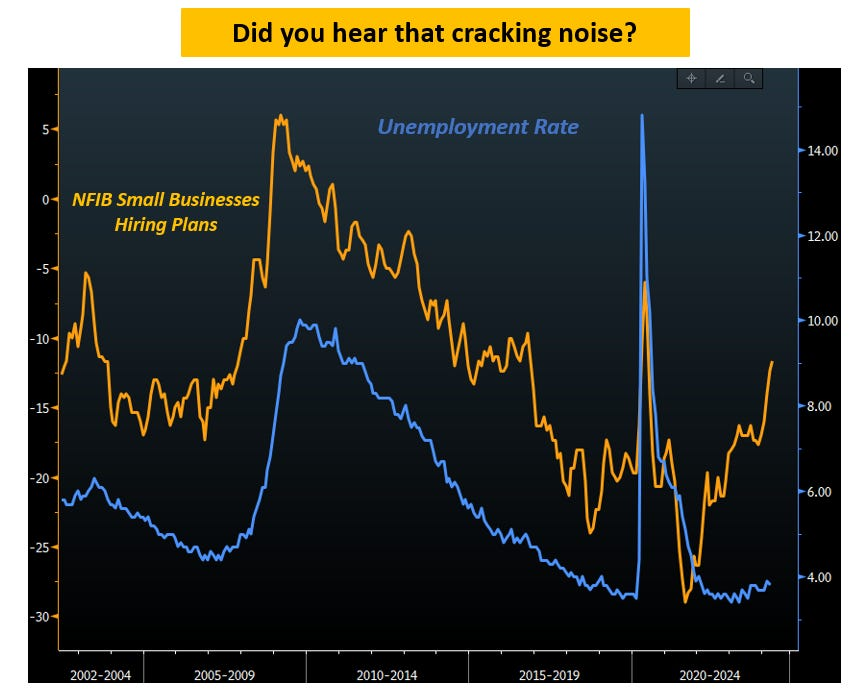

美國失業率

雖然勞動力市場看似依然穩健,但表像之下已經開始出現裂痕。失業率正悄然攀升,建築、製造業等周期性行業的職位空缺在逐漸減少,而小企業的招聘計畫也在逐漸消失——從歷史角度看,這些都是美國就業市場整體疲軟的前兆。

通貨再膨脹的觀點正面臨嚴峻的挑戰。

美聯儲顯然已經察覺到了這些跡象。

聲明:本文首發於The Macro Compass。

如何解讀美股財務資料?InvestingPro旗下ProTips可快速總結財務、股息、估值優缺點,一目了然。

數據來源:InvestingPro。點擊這里直接訂購(Pro兩年計畫),每天不到3港元。

瞭解更多:https://hk.investing.com/pro/pricing?couponCode=HKNEWS1

(記得使用優惠碼:HKNEWS1,價格再減10%)

編譯:劉川