中特估忽略了保險板塊

2024-04-24 19:44·丫丫港股圈

今年過去了一個季度,中特估依然是市場表現最好的方向之一。

煤炭石油、有色週期,就連銀行股,都悉數創新高。但過去跟銀行股常常聯手上漲,同處金融行業,股息率也不低的保險板塊,卻在2023年年中後不斷下跌。而今年以來走勢更是和銀行股完全相反。

其中,曾經的深指第一大成分股中國平安,連續破新低,股息率是越來越高,與當下市場追逐高股息的表現格格不入。

保險板塊是中特估裡面有機會補漲的板塊嗎,而長期投資保險板塊的前景如何?

一、公司業績下滑

保險股目前受權益市場下滑,長端利率下行等兩個因素影響,分別壓制業績和估值。

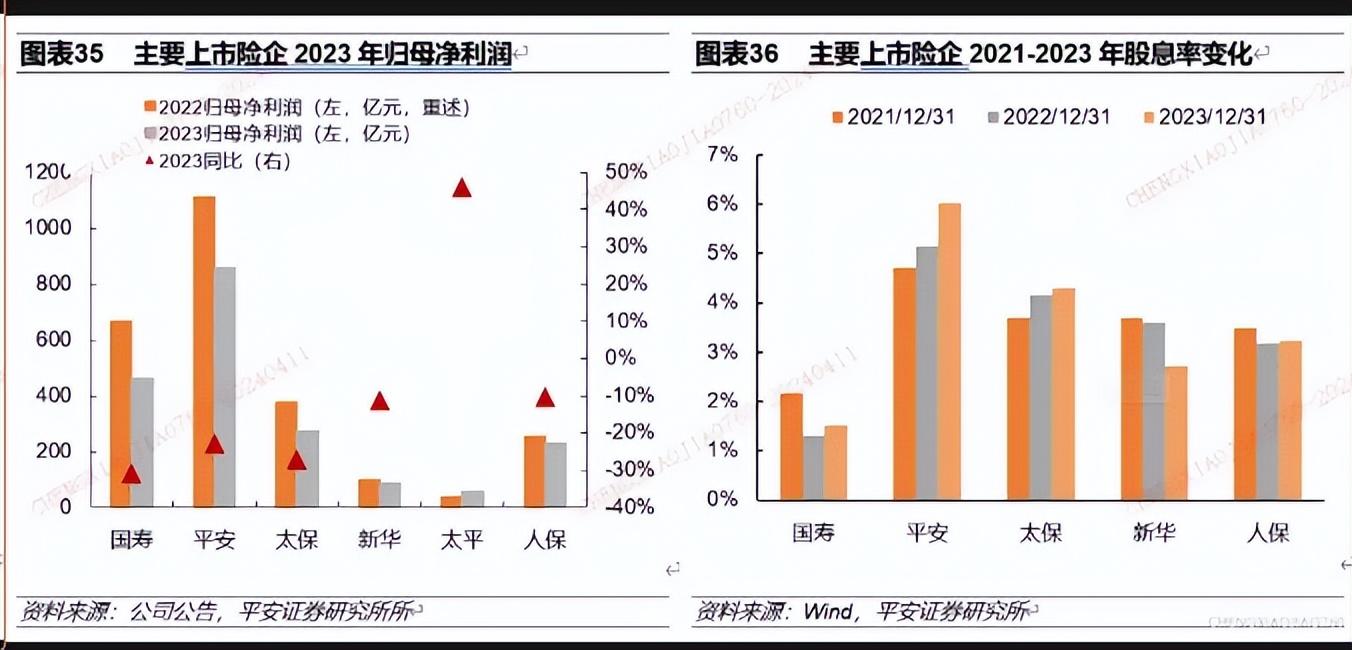

保險股年報業績就是股價下跌的答案,可以看到上市的國資險企業績大多下滑,而業務區域部分在內地的友邦保險,則也勉強維持利潤微增,可見業績不佳是普遍性的。

與銀行股相比,保險利潤下滑幅度較大,銀行2023年的業績是同比微增。

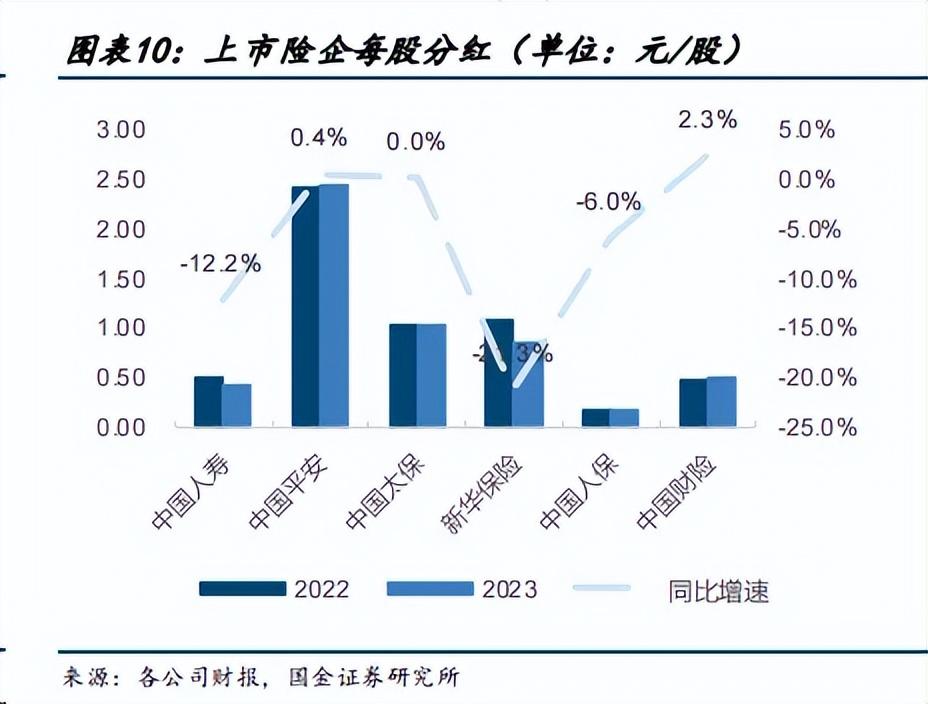

公司的利潤下滑,派息比例不變,那麼股息就必然降低,但各大保險股的股息基本不變,也就是說大部分公司提升了分紅比例。而煤炭石油股年報業績下滑,但分紅比例不變,於是每股份紅有所下滑。從股東回報方面,保險板塊值得肯定。

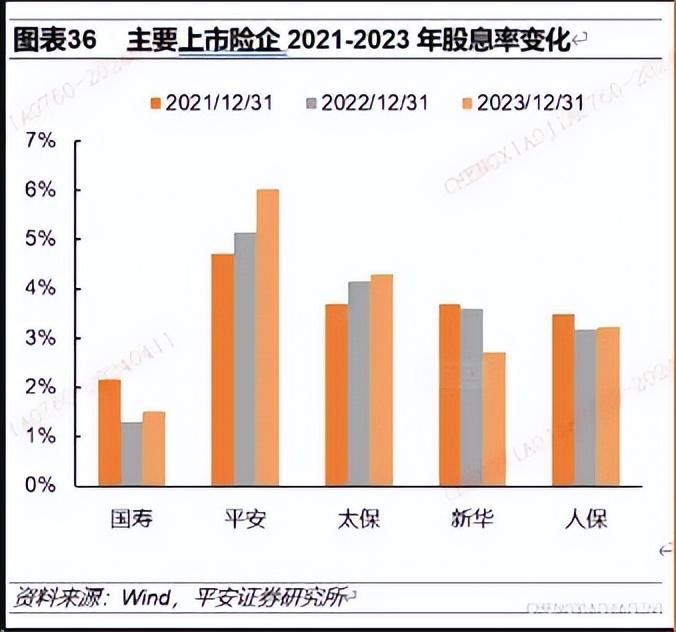

但問題在於股息不夠高,在經歷一年的下跌和分紅比例上調後,行業主流的股息率也就在4-5%之間徘徊,而銀行股即使不上調派息比例也有5%以上,可以說,銀行股和保險股的走勢分化,還是來自於股息差異。

更重要的是,銀行股不斷新高,保險股不斷新低,導致了兩者股息率高低關係發生改變,如中國平安的股息率,已經高於四大行,這個時刻,很難不去猜想保險股跟銀行股即將發生收斂。

看回目前保險股的利潤下滑表現,投資市場表現對保險股的淨利潤影響很大,因此淨利潤是一個不那麼重要的數字,例如中國平安的投資端虧損近200億,是利潤業績下滑的主因。但投資市場轉好,那麼業績的反彈就立竿見影。伯克希爾2022年虧200億,23年賺900多億,完全只是因為市場資產價格動盪而已,實際上公司的價值沒多大變化。

保險股更重要的估值指標是內含價值(EV),這代表了目前保險股的淨資產加上目前所持有的保單未來創造的歸屬總淨利潤折現。過往每次保險股的利潤大波動,大家看到EV保持增長,就不會過分擔憂,但這幾年隨著利率下行和投資回報率下降,保險股下調了預估長期投資收益率和折現率,都導致了EV的縮水,這是目前導致保險股整體性下跌的重要原因。

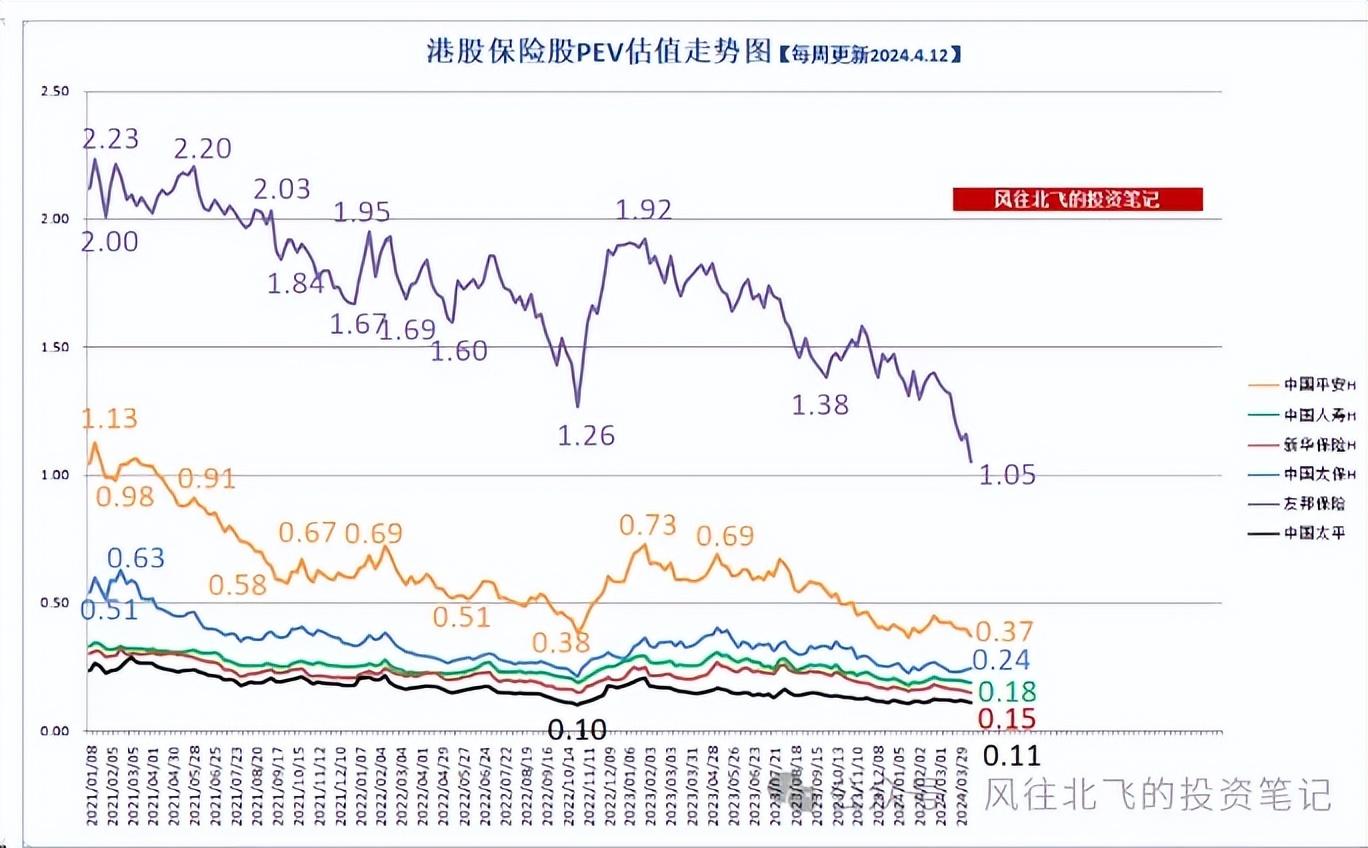

保險股這波下跌,大部分公司都跌到了P/EV(類似於PB概念)的歷史低點,看PEV定價的投資者損失慘重。主要的原因是,EV由於估計準則變化略微下調,但市場擔憂長期還會下調,所以跟週期股利潤下滑一樣,股價跌得比業績跌幅還多。

但是EV這個數字也並非完全準確,EV跟長期投資收益率正相關,而折現率是以要求的回報率估算在手業務的當期價值,與EV負相關,這次EV下修,主要是投資收益率假設下調,並且貼現率也下調。

問題也顯而易見,目前中10國債收益率已破新低,保險股的總投資收益率長期為4.5%的假設極其困難,這個下調很不保守,而如果我們假設長期的投資回報率為2.5%,而折現率為10%(可以理解為壽險業務未來每年產生10%年化收益),那麼EV將大幅縮水。

參照平安年報中的敏感性分析,若投資收益率減少200個基點,那麼內含價值的降低將非常巨大,因為是幾何級下降,投資收益率若降到1%,很多保單承諾的保本回報率都在2%以上,那麼將觸發負利差,就可以看到負EV了。

例如銀行存款利率由1996年的9.18%一路下滑至1999年的2.25%,很多高回報保單無法覆蓋利息支出,當時的保險公司巨虧,EV為負,只能尋求救援,10-20年後,當年的巨大利差損才逐漸消化完全。

EV已經不真實了,就跟地產股的待售貨值一樣,景氣時大家能算利潤,是正面指標,不景氣時都是包袱。

現在保險股真實的賺錢能力和真實的內含價值是多少,難以估算,除非利率拐頭向上,大家不用再擔心下調問題,否則,EV隨利率走低,不斷下修,問題很嚴峻。

當然這種價值模糊問題整個金融板塊都有,參照銀行真實利潤和實際利潤之間的撥備黑箱,銀行的資產負債表也是難以穿透的,但市場採用股息率定價,長期以來也算合理,對於保險股來說,拋開利潤、EV、新業務價值-它們都受種種假設干擾,以當下的股息來定價是唯一準確的方法。

如上面所說,保險股整體的股息不算高,但此次全行業的下跌非常猛烈,龍頭企業也出了好價格,比如中國平安和友邦保險,兩家公司的定價歷史以來普遍高於同市場同行,股息率也一直低於同行,但現在情形有所不同。

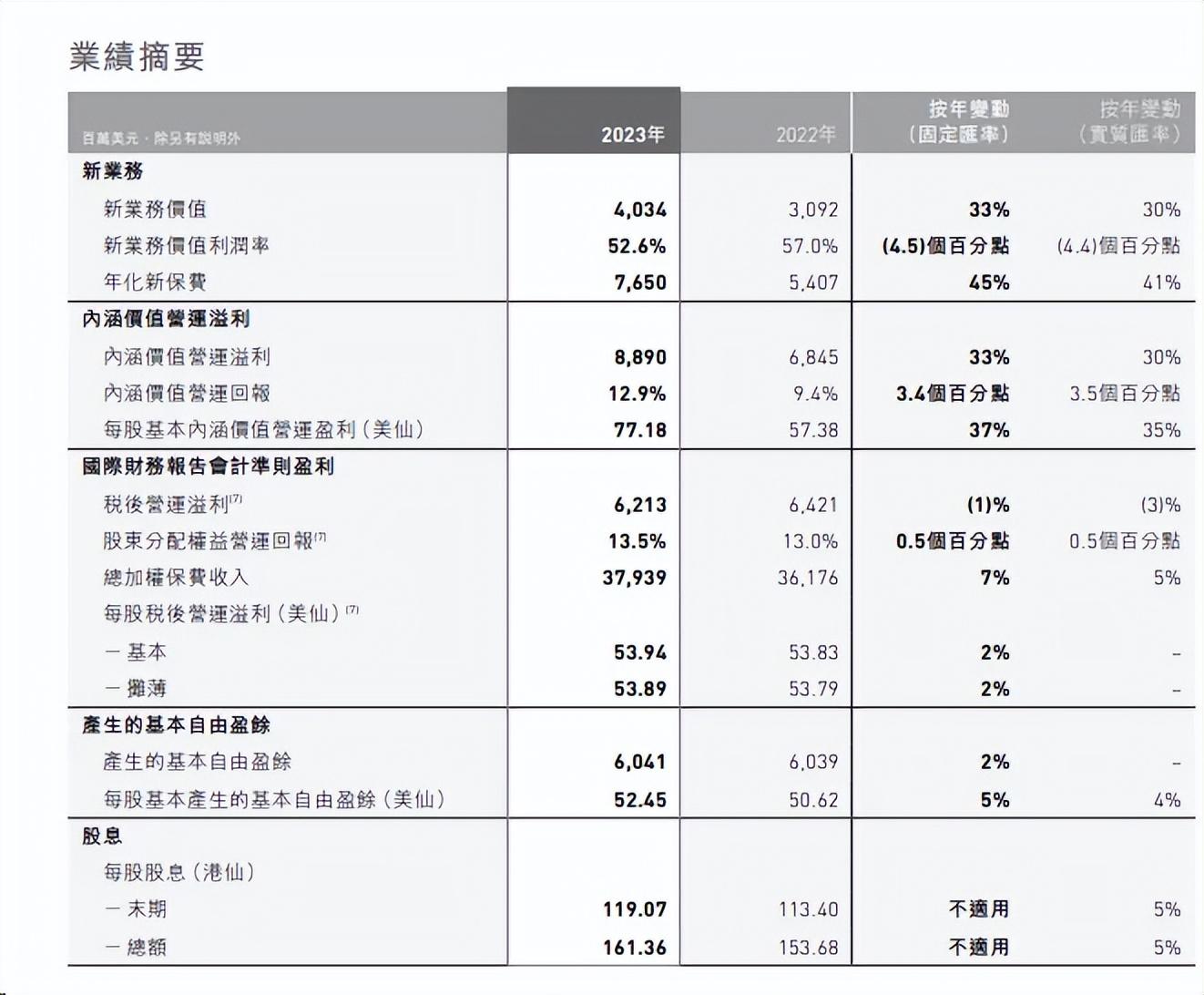

中國平安首次把派息比例提到55%,預計股息率已經達到6%高於四大行,而友邦保險去年的分紅比例接近60%,目前股息率3.3%,但22年友邦公佈了百億美元的回購,目前進行了2年,已經削減了7%的股本,可以視作多分了7%的股息,算下來年化股東回報率也相當高,有6%左右。

從歷史上看,兩家公司都以管理著稱,也都有跑贏行業整體增速的過去,如果這個分紅和利潤可以持續,那麼相對銀行股就有股息優勢,而且更有長期成長的可能,在未來一段時間,跑贏內銀是可以預期的。

當然不穩定因素大家都清楚,分紅穩定是不確定的,隨著投資收益率下行有概率會出事,但投資回報率長期這麼低,追根溯源,銀行的債務問題也會一併浮現,保險的長期投資回報率下行問題跟銀行的地產債務問題,本質是一個問題,銀行和保險一起擔心了這麼久,現在銀行自個脫離利空了,是不現實的。

二、披著保險皮的基金公司

而對於保險股的長期價值,看股息率就完全夠了嗎,或許應該看到的是,在美國的利率下行期又發生了什麼?

事實上對比中美,就會發現,在中國發展繁榮的壽險,在美股已經找不到對標者,美股的龍頭壽險企業,大都會人壽,其長期股價表現是這樣的。市值也還是不如平安和友邦。

聯合健康、康西哥等一類健康管理兼健康險公司,卻在利率破位新低的11-20年異軍突起,佔據了美國人身保險的大多數新創造價值。

大都會在過去10年,從16年開啟分紅回購,年化的股東回報率達到近8%,17年分紅率達到11%,算得上是高息股。

但長期看來,大都會人壽的綜合漲幅就比這個分紅回購率好一點,但要知道,有的同行漲了20倍。

美國是金融最發達的國家,美國的保險行業進化趨勢值得參考,在利率低迷的時間,走的趨勢是棄保從醫。

關於聯合健康的成功,有相當多的總結,公司原來是一家綜合的健康管理機構(HMO),商業模式則還是賣健康險,但在2010年後,optum也就是公司的健康管理業務飛速發展,帶動公司營收和利潤起飛,進而演變成世界頂尖的健康保險及管理公司。

美國的保險行業發展也經歷了很多階段,從壽險到健康險,然後健康險延伸到健康管理、藥物福利控制的過程。而後者則是過去10年最顯著的趨勢。

而Optum這種健康管理業務的發展,是壽險業務面臨利率問題轉化為健康險後,健康險業務又到達業務費差瓶頸後的選擇,可以這樣理解,健康管理業務就是在用更寬的管理範圍來優化健康險業務費差。

在這個過程中,聯合健康等公司承擔了建設醫療支出體系,藥房支付消費體系、藥物福利談判體系等功能。我們常常能看到中國的醫保談判和集采,聯合健康就是幫助政府完成這一系列任務的執行公司。而隨著健康管理業務的擴大,一定程度上又反過來拉動其健康保險業務成長,完成對傳統保險公司的份額替代。

所以美股的傳統壽險保險股表現平平,反而醫療健康公司表現驚人,但兩者其實本身是一個賽道上的同行。

而在中國的趨勢將是如何呢?

傳統的壽險業務根據壽命賠付,但由於後期固定賠付支出和長期管理週期的特性,對資金管理能力要求高,是麻煩的商業模式。巴菲特就不太喜歡壽險,BRK旗下的Geico是財險,財險和疾病險類似,期限短,而且未來支出不固定,車險就是最典型的財險,保險公司只需考慮費差,把賠付側控住就好,投資短,也不會有消費者指望車險會分紅,因為它不是理財產品。

但在中國,保險的發展隨國情的特色化改變,在壽險基礎上還嵌入了每年分紅長期固定收益的產品。常常見到一些產品:花幾十萬買保險,在未來的固定時點領錢,幾十年後能領個百萬。這種產品希望拉長資金管理週期和數目,目的是什麼?那就是去賺資產管理的錢,保險在國內,很長一段時間也有財富增值的功能,跟基金是一樣的。國內的保險公司,更應該稱之為理財公司,也正是它們對長期投資回報率敏感的關鍵。

這種模式的成立有很多因素:一是長期以來國內私人財富管理領域的缺失,國內基金行業是金融板塊裡相對海外最落後的,保險公司的一定程度上替代了這個功能。

其次,國家醫保全面發展,現代化和城市化推進,醫保體系日益完備,國家醫保有工資扣除的強制性,大部分居民在健康保險領域的額外支出空間降低。

國家醫保取得了不錯的成績,醫療開銷覆蓋全面性也越來越高,並且跟醫院藥房網路一體化聯動,很多國家的國家醫保覆蓋居民預期醫療開支的比例可能只有30-50%,剩下自己想辦法。而中國希望醫保支出覆蓋率越高越好,這樣才是社會主義理想的保障體系,也因此,留給保險公司發展商業險的空間就少了。

這邊少那邊多,所以中國的保險公司成了現在這個樣子,業務單純壽險的中國人壽總資產5.9萬億,資產負債率92%,聯合健康總資產2800億美元,資產負債率66%,這就是商業模式的寫照,不會有人認為人壽是比聯合健康更發達的保險公司吧。

中國的保險公司曾經學習過,像重疾險和各種意外險說的是越來越替代各種傳統壽險,但這些產品不斷地衍生發展,最後又變成了儘量讓客戶多投錢,拉長管理期限,承諾未來收益的理財產品。

所以對於中國的保險行業,未來的判斷框架應該是,首先按聯合健康轉型,是否有公司能向健康險的下一步,即健康管理和藥物診療體系優化去做業務,這其中就包括對國家醫保的部分功能替代或者分發。

如果這個趨勢存在,那麼這樣的保險公司就有超額收益的極大可能。

另一方面,國內的財富管理行業繼續缺失,多類企業跨界分食,那麼保險仍然可能在這個領域獲取大份額,類財富管理才是保險公司的核心價值,那麼問題的關鍵就是,誰能更適應當下居民的財富投資需求。

保險公司是不是應該更大膽些?直接面向財富管理,而不是邊賣保險邊嵌套理財?國家醫保可能越來越全面,那麼保險公司的商業保險空間會越來越小。而且保險加理財的產品有個問題,那就是客戶的產品評價體系會被模糊掉。讓消費者知道自己為什麼付出很重要。

美國國家醫保覆蓋不算全,但卻有401K的國家投資基金,中國醫保覆蓋全面,但卻沒有國家投資股票市場的增值計畫,或許這就是國情吧。

以財富管理增長為核心?這種保險公司轉型模式也不算奇怪,就是一種特別的伯克希爾模式。

三、結語

因此,當下的保險股,從股息率來看,已經在整個金融板塊有一定的吸引力,當下未必是最低點,但不應該被金融板塊落下。

當然,股息率高,也只是代表著安全性高,這不代表著預期回報很高。業績平穩,最後也可能像大都會人壽那樣10年3倍,但聯合健康或者伯克希爾的方向,都給保險股指了一條高速發展的道路。

保險公司,尤其是小的、進取型的公司,可能在當前環境下優化商業模式後實現高速增長,這是有別於銀行或者其他金融板塊的亮點,足夠低估但也有增長的想像力,保險行業現在確實值得進入重點觀察區,但最後也不要忘了,表現最好的保險股不一定核心是保險業務,無論是聯合健康和伯克希爾,都是如此。

***

害怕股票買高了?每天不到3港元,掌握美股多種估值,避免高買低賣。

以蘋果公司為例,瞭解詳情:https://hk.investing.com/pro/NASDAQGS:AAPL

用優惠碼HKNEWS1,價格再減10%。