Investing.com – 關於美國經濟將軟著陸的說法越來越盛行,然而經濟爆發「危機事件」的風險也在增加。雖然沒人能確定美聯儲會否引發另一場危機事件,惟這種風險還是很高,尤其是美聯儲「更長時間維持更高利率」的立場撞上經濟數據的滯後效應。

回顧美聯儲以往的貨幣行動歷史,就會發現這個問題值得拿出來探討一番。筆者曾指出:

「由於整個金融生態系統的杠杆比以往任何時候都要高,「穩定中的不穩定」是最重大的風險。

「穩定/不穩定悖論」假設所有參與者都是理性的,這意味著不會有破壞性行為。換句話說,所有玩家都會理性行事,沒有人會按下那個「引爆按鈕」。

美聯儲高度依賴這個假設。此前他們實施了超過13年的貨幣政策計劃,於美國歷史上史無前例,現在他們正試圖駕馭體系中積累的風險。」

然而,以史為鑒,當美聯儲提高利率以及收益率曲線反轉時,總會有人按下「引爆按鈕」。

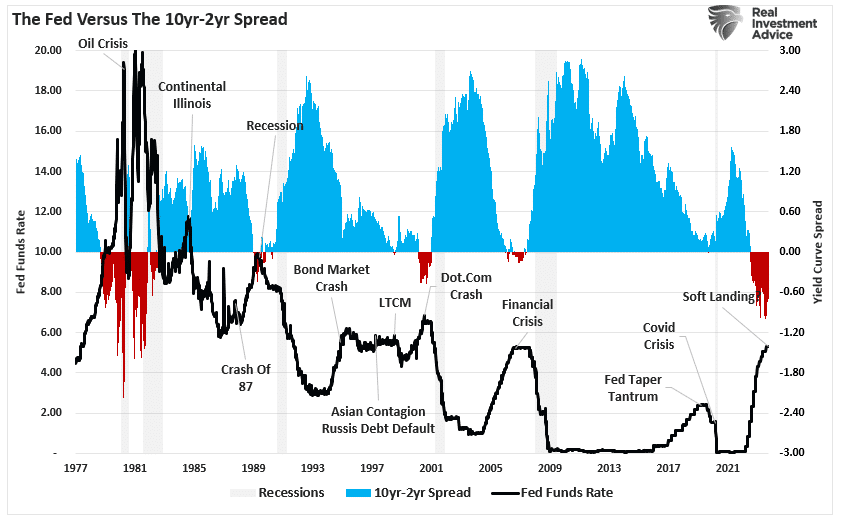

這說明了當前的輿論寄望將重現1995年「軟著陸」的情景有多麼荒謬。沒錯,當時經濟沒有陷入衰退,然而隨後仍然發生了一些危機事件。更重要的是,1995年的收益率曲線沒有倒掛。不過,到了1998年情況大幅逆轉,約24個月後出現了經濟衰退。

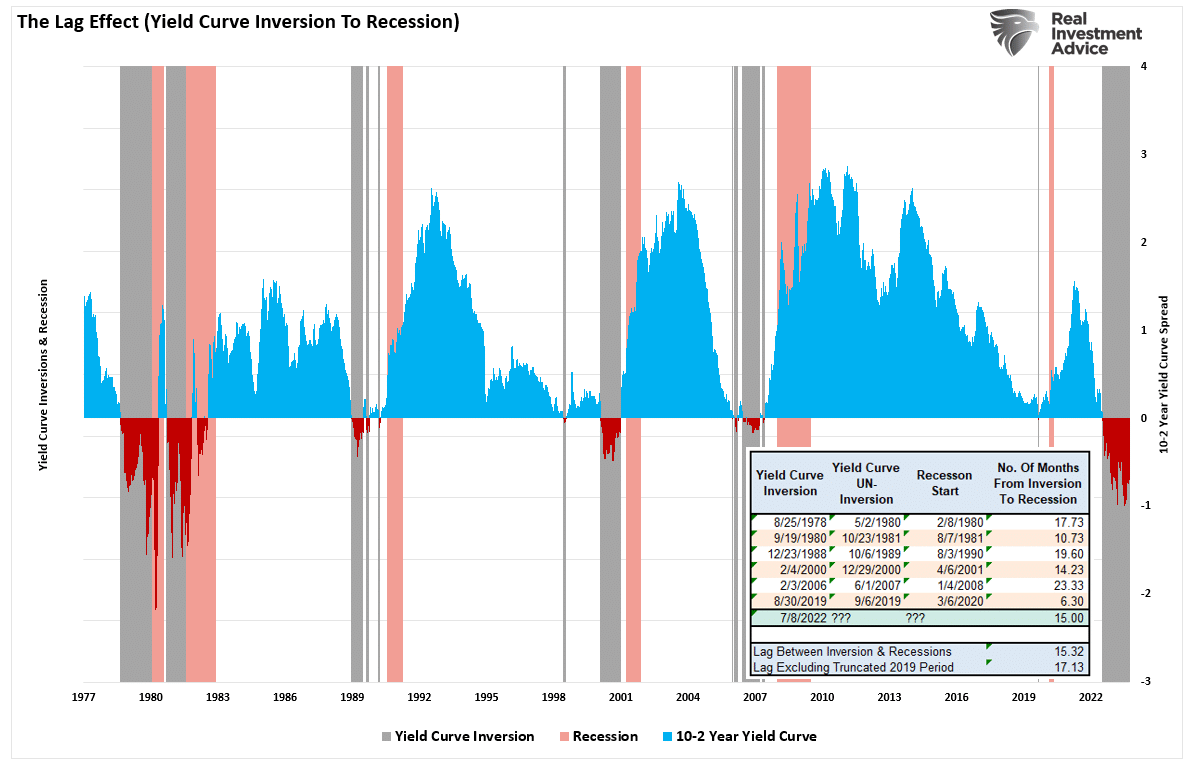

(收益率曲線倒掛)

上圖顯示,收益率曲線倒掛大約發生在經濟衰退或危機事件發生前10-24個月,因為借貸成本上升的「滯後效應」,利率上升需要一段時間才會對經濟造成負面影響。

儘管美聯儲希望個人在貨幣政策收緊時能夠理性行事,惟投資者往往不會這樣做。惟市場可能忽略了,我們並不是孤立地談論美聯儲的貨幣政策決定。

事件的碰撞

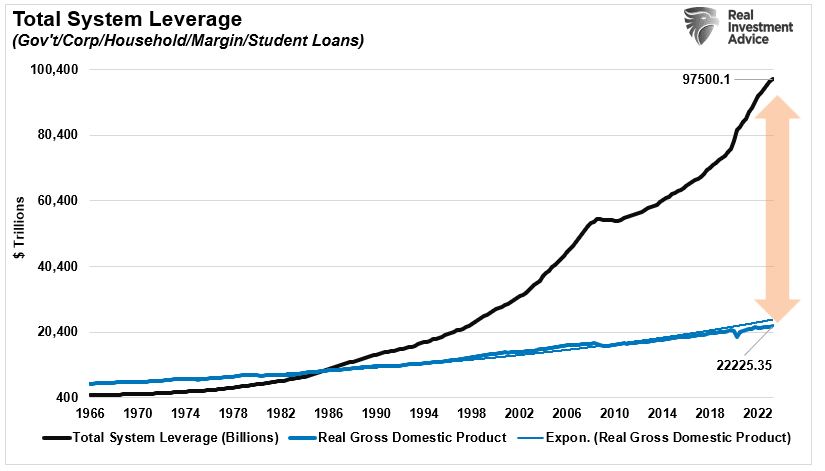

我們目前生活於美國歷史上杠杆率最高的經濟時代。截至2023年第二季度,經濟中可衡量的杠杆總額為97萬億美元。目前整個經濟規模為22.2萬億美元,因此每1美元的經濟增長需要4.36美元的債務。

關鍵是,自2008年以來,這一債務水準幾乎翻了一番,當時債務為54萬億美元,經濟價值約為16萬億美元。換句話說,於短短的13年,經濟杠杆從每1美元增長需要3.38美元槓桿上升到4.36美元。杠杆率的大幅飆升是由於那段時期的利率接近於零。

(系統總槓桿vs生產總值(GDP))

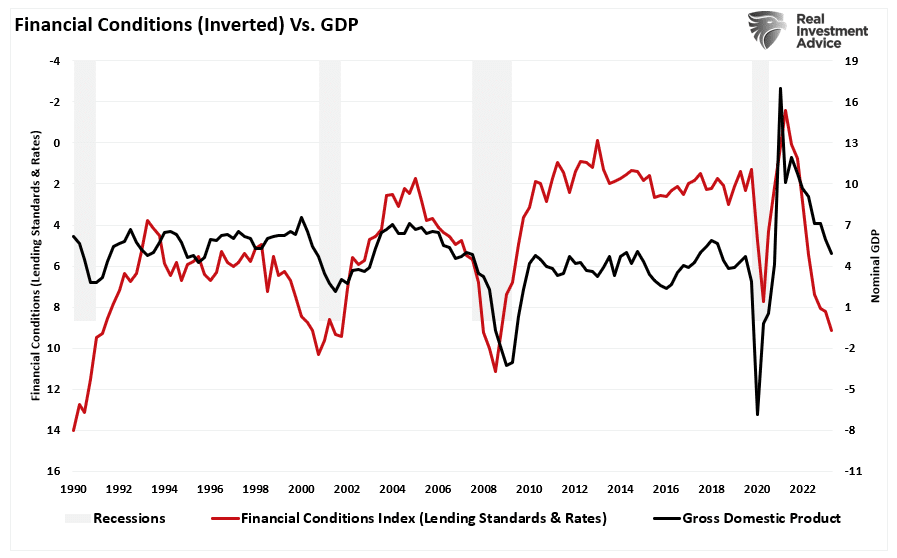

考慮到金融系統的杠杆作用,債務融資活動與限制性金融環境的碰撞將導致增長放緩。從歷史上看,金融狀況的這種改善總是發生在衰退和危機事件之前。值得注意的是,這些事件發生在總體杠杆水平大幅降低的情況下。

(金融條件指數 vs GDP)

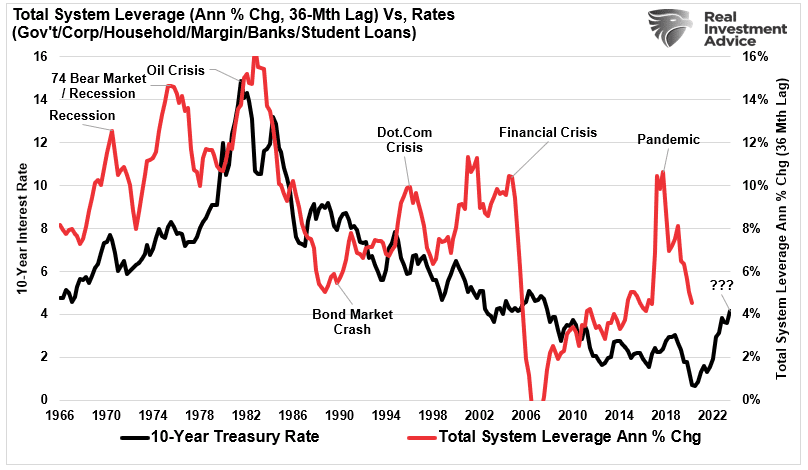

如果我們看一下總系統杠杆率的年變化率與利率的變化,我們會發現從利率上升到危機事件發生大約有36個月的滯後。鑒於利率在2021年開始上升,這表明下一次危機事件將在2024年晚些時候發生。

(總槓桿的資本回報率(ROC)vs利率)

如上所述,收益率曲線倒掛預示下一次經濟衰退或經濟危機可能會於2024年發生。從歷史上看,當收益率曲線倒掛時,媒體就宣告經濟衰退即將來臨。然而,衰退沒有立即發生,媒體就會說「這次不一樣」。然而,因為「滯後效應」,我們只是還沒到那一步。

(收益率曲線倒掛的滯後影響)

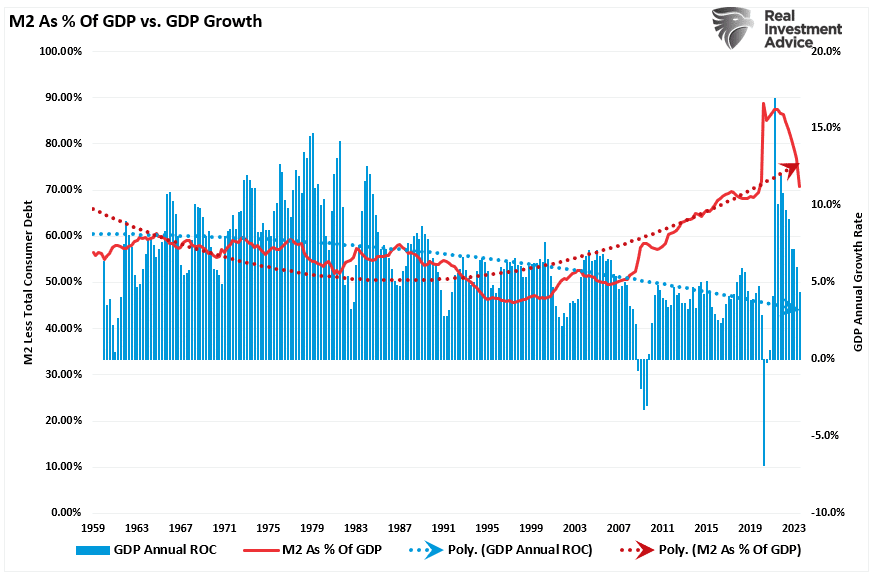

由於向經濟注入「刺激」的規模,以及貨幣供應占經濟的比例仍處於高位,經濟衰退的開始很可能類似於2006年的情況。

(M2佔GDP百分比vsGDP)

簡單地說,雖然借貸成本上升、貨幣供應減少和經濟增長放緩的碰撞還沒有導致危機或衰退,惟並不意味著不會。

政策失誤的風險很大

筆者此前就討論了如果利率上升、美聯儲收緊貨幣政策或經濟復蘇步履蹣跚,危機事件將如何發生。

「短期內,儘管利率上升,惟由於當時的勢頭,經濟和市場仍可能沒有遵循金融引力定律。然而,隨著利率對高杠杆經濟產生負面影響,這些影響開始對經濟活動起到了「刹車」的作用。」

•利率增加了償債需求,減少了未來的生產性投資。

•樓市放緩。人們買的是還款,而不是房子。

•較高的借貸成本導致利潤率下降。

•龐大的衍生品和信貸市場受到負面影響。

•信用卡可變利率利息支付和房屋淨值信貸額度增加。

•債務違約率上升將對銀行產生負面影響。

•許多公司的股票購回計畫和股息支付都是通過廉價債務實現的。

•企業資本支出依賴於較低的借貸成本。

•隨著借貸成本急劇上升,赤字/GDP比率將飆升。

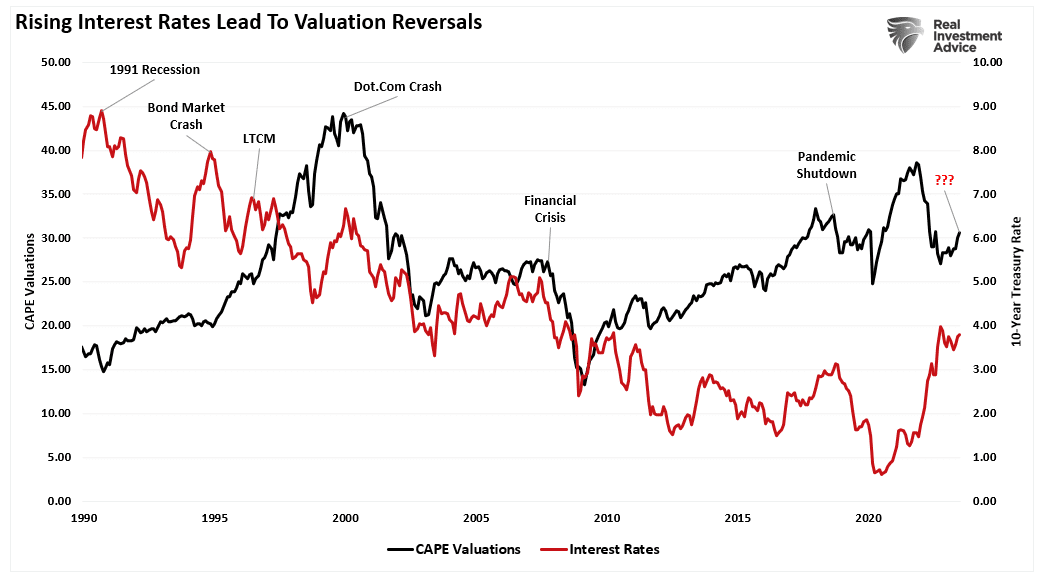

最重要的是,在過去十年中,為股權支付過高價格的主要理由是,低利率證明了高估值是合理的。不幸的是,隨著通貨膨脹加劇(這會壓縮利潤率)和高利率,估值問題可能比大多數人想像的更為重要。

(利率vs估值)

正如Mohammed El-Erian所說:

「投資者應密切關注市場形態從相對估值突然轉變為絕對估值的風險。如果發生這種轉變,你都不用擔心你的資本回報率了,而應該開始擔心你的本金了。」

目前,我們不知道下一次「危機事件」何時會到來。然而,這只是時間的問題,即美聯儲的「更長時間的高利率」導致有人按下「引爆按鈕」的時候。

***

富途牛牛與Investing.com「獨家大禮包!」新客戶最高拎HK$1400,僅限Investing.com用戶。進入專屬頁面,立即領取獨享優惠,暢遊全球資本市場!

***

編譯:劉川