集裝箱船隊規模位居亞洲第一的中遠海控(601919.SH, 01919.HK),今年股價表現大放異彩,一度大漲逾1.7倍,達到33.40元人民幣的高位水平,這與其極其優異的業績表現有關。

2021年上半年,該公司的扣非歸母淨利潤同比增長4096.43%,達到370.2億元人民幣,主要得益於集裝箱航運市場的持續向好。其中,該公司的集裝箱航運業務板塊收入同比增長90.59%,至1364.38億元人民幣,毛利率較上年同期提高了29.65個百分點,達到38.29%。

全球需求激增但疫情影響全球供應鏈,導致運價大增。據克拉克森的數據,8月份全球航運業的日收益創下13年新高,達到3.74萬美元,而且克拉克森航運指數連漲11個月,創下歷史最高連漲紀錄。

其中集裝箱船運增速最猛,主要因為空箱難返以及疫情令集裝箱處理周期大幅延長,而商品需求卻前所未見大增,導致集裝箱「一箱難求」頻現,大幅擡升了集裝箱運價。

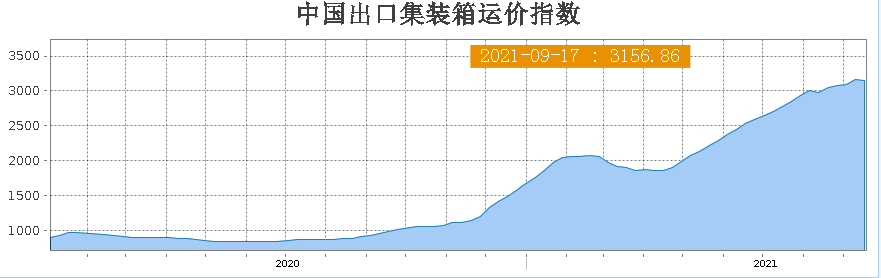

上海航運交易所的數據顯示,2021年9月17日中國出口集裝箱運價指數(CCFI)報3156.86,是年初時的一倍,見下圖。

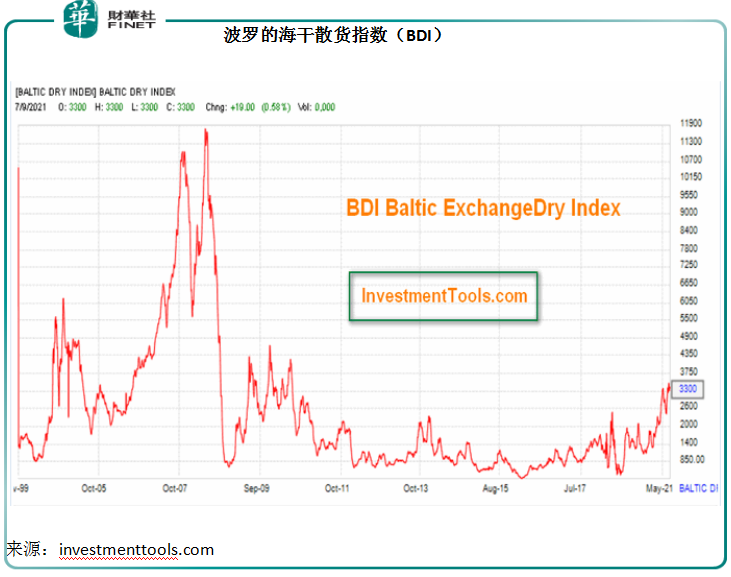

不僅集裝箱船運,全球經濟復蘇對原材料的需求大增也帶動了幹散貨船運價。以鐵礦石為例,由於中國經濟復蘇速度超越預期,對鋼材需求大增,鐵礦石在一段時間内曾在高位徘徊。所以,原材料貿易活動飙升也帶起了幹散貨船運需求,散貨船運日租亦創下11年新高,見下圖。

在此背景下,主要船東今年大賺實屬意料之中,而從上文可以看到,中遠海控的股價已漲了一倍。大家未免有個疑問,既然運價節節攀升,而船運周期延長,再投新船豈非好生意?

事實也正是如此。

新船訂單倍增

中國船舶工業行業協會的數據顯示,2021年1-8月,我國的新承接船舶訂單量同比大增2.27倍,至4911萬載重噸,佔全球新接訂單量的51.84%。

按加入船舶類型係數(反映船舶種類)的修正噸計算,前8個月的新接訂單量為1767萬修正噸,同比增長2.64倍,是全球新接訂單量的49.63%。

截至2021年8月末,我國的手持船舶訂單9147萬載重噸,相當於全球總量的46.51%,同比增長26%,較2020年末的手持訂單增長28.6%。按修正總噸計算,期末手持訂單量為3450萬修正總噸,同比增長39.79%,是全球總量的40.14%。

下遊客戶對於船舶的需求殷切。

以中國最大的中遠海控為例:截至2021年6月末,中遠海控旗下自營集裝箱船隊運力約303萬標準箱,從集裝箱船隊規模來看,穩居行業第一梯隊。2020年,該公司訂造了12艘23,000 TEU型集裝箱船舶,今年7月簽訂了6艘14,092 TEU型和4艘16,180 TEU型集裝箱船舶的造船協議。

2021年9月2日,中遠海控控股子公司東方海外簽訂造船協議,以每艘1.5758億美元(折合人民幣10.1923億元)的價格合共訂造10艘集裝箱船(單船運力為16,000 TEU)。

包括此交易在内,目前中遠海控持有新船訂單合共32艘,預計於2023年至2025年陸續交付。筆者估算這些新增運力或合共達到585,272標準箱,相當於其當前自營運力的19.32%。

主要從事租賃生意的船東對船舶的需求也在增加。

例如國銀租賃(01606.HK),佔總收入近10%的船舶租賃板塊於2021年上半年貢獻收入374.337億元,同比增長9.51%;分部利潤則大增1.22倍,至19.91億元人民幣。如此理想的利潤表現,對船舶的需求自然不小。該集團於上半年完成36艘船舶的交付,其中新造船13艘,二手船23艘。另外有23艘新造散貨船、2艘新造集裝箱船在建。

中國船舶租賃(03877.HK)於2021年6月30日的船舶組合規模(包括合營及聯營公司)達163艘,其中運營船舶數由年初的90艘增加至114艘,另外還有49艘正在建造。

造船廠表現如何?

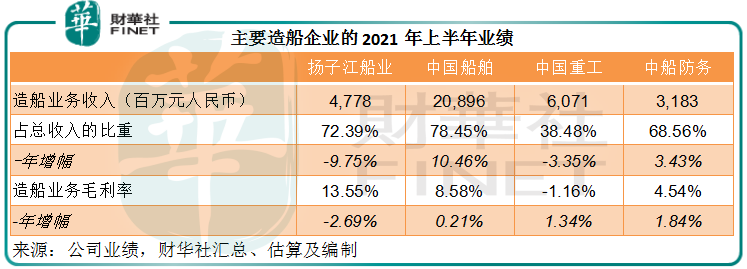

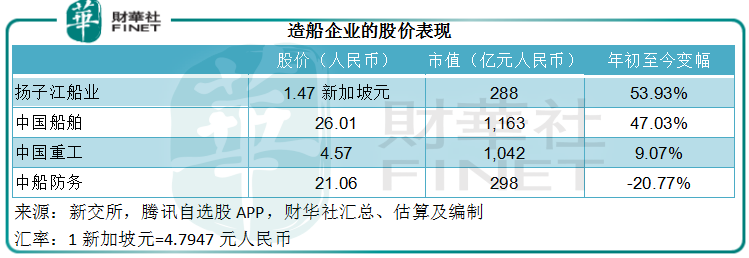

以市值超過200億元(單位人民幣,下同)的四家大型造船企業來看,這些利好因素似乎尚未反映在其2021年上半年業績中。

見下表,市值最大的造船企業中國船舶(600150.SH)、造船或僅佔其收入不到四成的中國重工(601989.SH)、中國首家上市造船公司中船防務(600685.SH, 00317.HK)以及在新加坡交易所上市的揚子江船業,2021年上半年造船業務收入增幅分别只有10.46%、-3.35%、3.43%和-9.75%。

由於造船周期一般在15個月以上,交付之後才能反映在造船企業的財務業績中,這些訂單可能要到2023年之後才會陸續體現在業績中。

中國船舶於2021年上半年承接民品船舶訂單93艘/964.44萬載重噸,佔全國上半年承接總量的25.22%;修船業務方面承接修船訂單190艘,訂單金額11.6億元;動力業務方面承接柴油機272台/320.74萬馬力。

截至2021年6月30日,該公司的民品造船訂單215艘/2003.27萬載重噸,修船訂單118艘/12.56億元,柴油機訂單641台/626.2萬馬力,海工裝備訂單2艘/68萬載重噸。

中國重工於2021年上半年完工交付船舶390萬載重噸,同比增長8.03%,期内民船新接訂單同比大增逾3.9倍,達到179.99億元。

揚子江船業於2021年上半年交付了23艘船舶,低於2020年上半年的28艘,不過該公司持有巨額訂單。2021年8月5日,揚子江船業未完成訂單金額達86.5億美元(約合558億元人民幣),簽訂了創紀錄的新訂單額,取得新船訂單112艘,合約額達到66.7億美元(約合430億元人民幣)。

值得注意的是,該公司在公佈中期業績之後又收獲新訂單,到2022-2024年才付運。截至2021年9月2日,揚子江船業的有效造船訂單合約有118份,總值72.1億美元(約合465億元人民幣)。

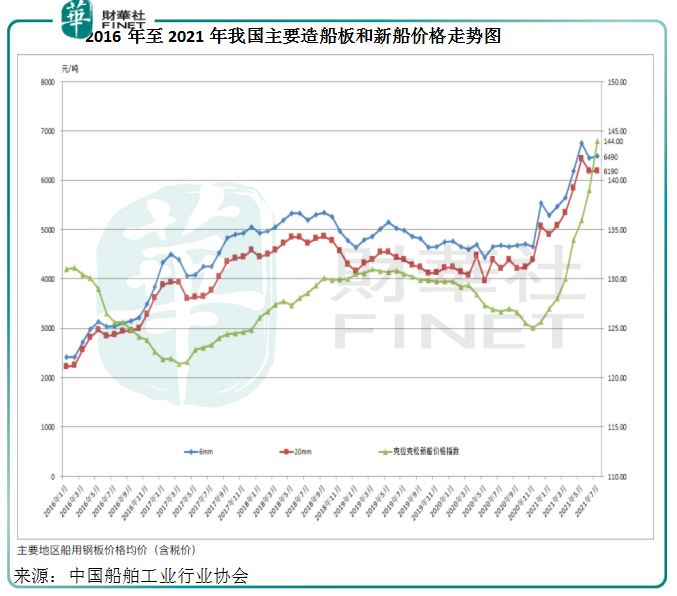

儘管造船廠們的新訂單大幅上升,但是原材料價格上漲對其利潤率的擠壓卻不容忽視。今年第1季,鋼材價格上升推動造船板價格飛漲,然而克拉克森的新船價格指數卻一直未見起色,這不由得讓人擔憂造船企業的生計。

到最近,克拉克森新船價格已顯著上揚,而鋼材價格稍微顯示出調整迹象,見下圖,或稍稍緩解業界的焦慮。

造船企業的未來盈利表現,除了上述的新船訂單之外,還取決於它們在當前的大好行情下有多大的議價力——譬如將上升的成本轉嫁給客戶的能力。

從當前的股價來看,專注於造船業務的揚子江船業和中國船舶今年以來已累積大約50%的漲幅,並在公佈中期業績之後到達階段高位,其後一直呈弱;而中船防務則因為業績表現不佳,股價在年初公佈第一季業績前夕到達33.88元階段高位後就一蹶不振。

在疫情之前,全球運力其實處於過剩狀態,這也是各個運價指數長期處於低位水平的原因。疫情對供應鏈的影響導致了短期的物流供需不平衡。這次危機讓大家反復思量全球經濟互聯互通的利與弊,以及當前物流鏈配置的脆弱性,並考慮可行的優化方案。

所以在疫情後,全世界物流鏈的現狀可能會發生改變,對於新運能的需求未必如當前緊俏,當目前這批新產能投產後,新船的下一個周期可能要等更久,這些因素都將影響造船企業的前景。