近期,四大國產運動品牌相繼披露了年度營運數據或業績。對比看,可謂是幾家歡喜幾家愁。

位於第一梯隊的安踏(02020.HK)和李寧(02331.HK)增長動力明顯減弱,曾經高增長勢頭已不再;位列第二梯隊的361度(01361.HK)和特步(01368.HK)則保持著高歌猛進的勢頭,轉型成效顯著。

於3月16日發佈了表現不一的2022年業績報後,李寧和361度的股價也隨之分化。截至發稿,李寧股價大跌9.76%,361度股價則小幅下跌0.52%。

李寧VS 361:一個踩刹車,一個加速跑

於2022年,李寧營收實現了雙位數增長,但盈利則踩下了暫停鍵。報告期内,李寧實現營收258.03億元,同比上升14.3%;權益持有人應佔淨溢利40.64億元,同比小幅增長1.3%;毛利率受原材料和人力成本上升等因素影響而下跌了4.6個百分點,至48.4%。

在同樣的外部環境下,361度2022年的成績單則明顯優於李寧,保持了快速增長的勢頭。

年内,361度營收淨利雙雙錄得雙位數增長。其中,收益達69.6億元,同比增長17.3%;權益持有人應佔盈利為7.5億元,同比增長24.2%;毛利率為40.5%,同比下降1.2個百分點。

很明顯,361度在2022年的成本管控優於李寧。361度在年報中表示:公司有效幫助和引導供應鏈企業夥伴發展壯大,有效應對能源、招工、原材成本、突發事件等帶來的影響。其中,年内公司内部生產的原材料和勞工銷售成本均同比下降。

李寧和361度毛利變動變化不一的另一個因素在於,李寧在年内繼續加大產品折扣力度,361度反其道而行提升了產品售價。

李寧在年報中表示:「受疫情影響,本年市場消費需求疲軟勢頭較為明顯,本集團因此加大了零售終端和線上渠道的折扣力度。」另一方面,李寧大搞促銷是在於其庫存水平較高,年内公司渠道庫存錄得20%-30%中段增長,存貨金額則由2021年的近18億元增至2022年的約24.3億元。為此,年内公司累計計提的存貨撥備達1.21億元。

361度未將折扣視為銷售增長的主要動力,而是通過推出售價較高的產品、提升電商產品銷售額以及上調批發價的形式擡高了產品售價,年内公司鞋類及服裝的平均批發售價分别同比上升6.1%及7.9%。

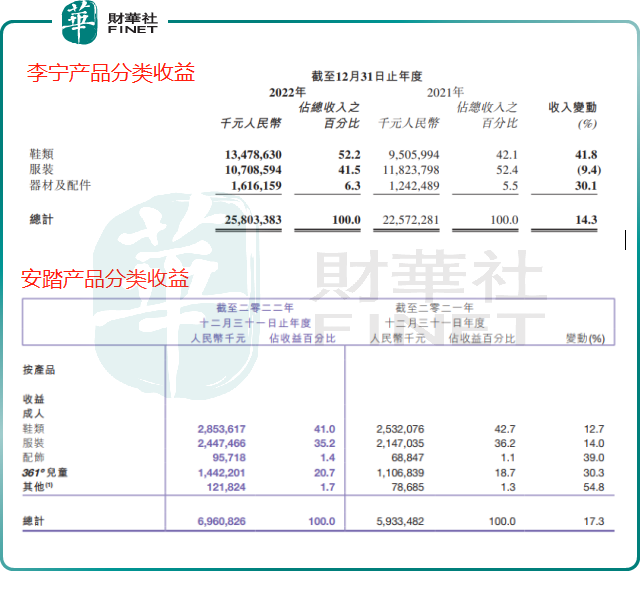

劃分產品品類看,李寧收益增長存在拖後腿的品類,361度的全品類則齊「開花」。

報告期内,李寧鞋類業務收入同比大增41.8%,但2021年擔當營收大頭的服裝業務則開起了倒車,收入同比負增長9.4%。引領近幾年國潮服飾市場的李寧,服裝業務表現不升反降,不免令人唏噓。

年内,361度的鞋類、服裝、配飾、361°兒童以及其他產品均保持雙位數增長,其中公司重點佈局的361°兒童業務收入同比大增30.3%至14.42億元,收益比重繼續上升。

安踏VS特步:一個增長乏力,一個高增長

安踏和特步尚未披露2022年業績報,但相繼披露了2022年營運數據。

2022年全年,安踏品牌產品的零售金額(按零售價值計算)與2021年相比錄得低單位數的正增長。此外,被安踏視為下一個增長極的中高端品牌——FILA 品牌卻黯然失色,年内的零售金額(按零售價值計算)與2021年相比錄得低單位數的負增長。

這也是FILA中國業務被安踏集團收購以來,年度收入首次出現下滑。

安踏表示:「受疫情衝擊,集團的線下零售業務受客流量顯著下跌及消費意欲減弱帶來的雙重不利影響,因而拖慢了本集團零售表現的增長勢頭。本集團已執行嚴格的成本控制措施,以在所有可行範圍内削減經營開支,惟不足以完全抵銷疫情對DTC 模式和直營業務的銷售於2022年的影響。」

特步方面,特步於2022年的零售銷售(包括線上線下渠道)錄得中雙位數同比增長,增幅跑在了安踏前頭。不過,特步同樣面臨著庫存壓力,公司2022年的零售存貨周轉約為5個半月,令公司在年内加大了折扣力度,其中四季度零售折扣水平約七折。

特步的產品組合包括三個細分市場,包括以特步主品牌對標的大眾運動、索康尼及邁樂對標的專業運動,和蓋世威及帕拉丁對標的時尚運動。其中,蓋世威及帕拉丁在中國内地的業務仍處於早期發展階段。

在2022年上半年,特步三大產品線收入增長亮眼,特步主品牌收入同比增速達36.2%,時尚運動和專業運動收入同比增速分别為36.3%及106.4%。

下沉市場是運動品牌格局變化的關鍵?

近些年來,隨著頭部企業不斷擴張,我國運動鞋服市場的集中度持續提升。

與此同時,在消費升級大勢下,我國三四線城市市場迎來擴容,國產運動品牌也將「戰火」投入到了下沉市場中。這種發展趨勢,令361度和特步等二三線品牌獲得更多的戰略主動權。

目前,361度和特步的門店網絡主要集中在下沉市場。其中,361度在2022年有約76.3%的門店位於中國三線及三線以下城市,而4.6%及19.1%的門店分别位於中國一線及二線城市。三四線城市市場也是特步的基本盤,門店數量佔比較高。

因品牌定位,「高端」的安踏和李寧更適合在一二線城市拓店,它們在低線城市的門店網絡佈局比重也顯著低於361度和特步。

作為近幾年來國貨崛起的重要一環,運動鞋服消費市場的熱度已傳導至國内低線市場。根據CBNData消費大數據顯示,一二線城市國貨消費佔6.3%,三四線城市佔23.85%,增速分别為22.43%和45.79%。

因此,從銷售端來看,在過去一年,安踏和李寧被困在受疫情影響相對更大的一、二線城市的同時,在國貨崛起的機遇中吃到的市場紅利或不如361度以及特步,後兩者在下沉市場的國潮消費紅利中有著更大的增長潛力。

疫情三年以來,各大運動品牌均在加碼市場佈局。從佈局的方向來看,361度在加大力度拓展一二線城市市場的同時,在三四線城市的佈局也持續在擴大。在2022年,361°核心品牌淨增加了210間門店,其中三線及三線城市淨增加約114間門店。