正如美團點評(03690-HK)所言,作為生活服務類電子商務的企業,競爭力的關鍵在於獲取和留存消費者及商家的能力以及配送能力。

顯然在這幾點上,美團利用融資而來的重金取得很大的優勢,在核心領域上所佔的市場份額不是第一就是第二。

樹敵眾多,但資金有限

各個領域所面對的對手來頭也不小,在餐飲外賣領域有阿里旗下的餓了麽,餓了麽比美團點評早4年進入餐飲外賣市場,同時餓了麽於2017年收購了百度外賣。2018年4月,餓了麽被阿里巴巴以95億美元全資收購(按照當時的美元匯率計算為600億人民幣)。此外在到店消費領域有阿里的口碑,酒店機旅方面有攜程(CTRP-US),截止2019年4月11日二級市場市值為1670億人民幣,打車出行方面有滴滴出行。

可以說沒有一塊業務是不需要重金投入的,面對競爭對手(阿里)強有力的融資渠道背景下,要保持競爭上的優勢,首先在融資方面就不能比對手差,這也是美團除了滿足早期投資者退出的需求之外美團點評自身戰略的上需求。

所以在業務佈局的太廣、競爭對手隨之增多的背景下,怎麽樣把有限的資金(2018年9月港股上市預計融資311.23億港元,即266.72億人民幣)花的更有效是公司管理層面臨重要的問題。

但是投資者也看到了2018年的財報,在銷售成本上餐飲外賣、到店酒店及機旅併沒有出現大幅的增長,這兩項在2017年的銷售成本分别為193.32億、12.72億,2018年銷售成本分别為328.74億、17.45億,但是新業務的銷售成本足足增長了144億,從2017年的11.02億增長到了2018年的155.02億。

美團點評方面的解釋是:「主要由於網約車司機相關成本增加、由於收購摩拜而產生的物業、廠房及設備折舊增加、我們擴大供應鏈解決方案業務增加的已售貨品成本,以及因非餐飲外賣服務擴張增加的其他外包勞動成本。」

這一點從投資者的角度來看,是讓人感到擔心的。儘管形成生活服務消費的閉環是王興的戰略部署,但是對於本來資金就捉襟見肘的美團點評,有能力在當下階段繼續在新業務領域進一步拓展嗎?作為二級市場的投資者有耐心看著虧損一步步擴大後再對公司有可能產生的「飛輪效應」抱有期待嗎?

而實際上市場的投資者也是這樣投票的,紅色箭頭的時間是2019年3月11日,這正是2018年財報發佈的時間點,可見投資者(市場)的耐心也是有限的。

來自市場的第二層思維

儘管經調整的EBITA相較2017年26.91的虧損繼續擴大到了47.33億,歸母淨利潤更是從2017年189.87億的虧損擴大到了1154.93億,但是美團的股價卻沒有創2019年1月的新低,那麽既然沒有新低,投資者(市場)在這里肯定具備了霍華德馬克斯所講的第二層思維。

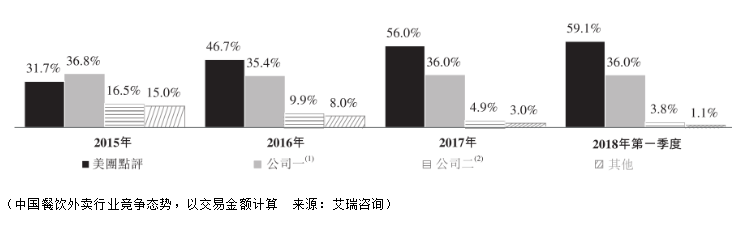

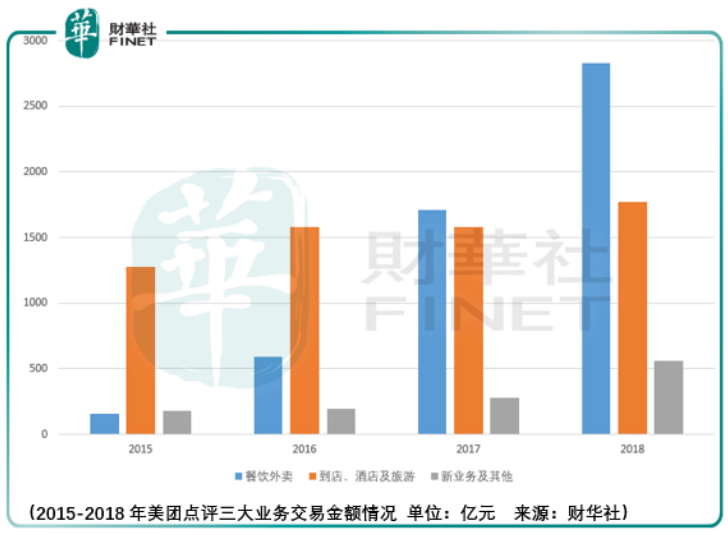

在美團點評的招股書里給出了一艾瑞的報告,顯示在2017年美團餐飲外賣的交易金額進一步領先餓了麽(第二),而餓了麽在2015-2017年從市場份額上併沒有出現進取式的增長,而從數據上投資者可以看到儘管2018年餐飲外賣的增速相對於2017年191.48%的增長開始放緩但是也仍然保持了65.28%的同比增長。

雖然沒有2018年餐飲外賣的市場份額情況,但是依據2018年1季度59.1%的份額表現,投資者有理由相信美團點評在市場份額上保持了進一步的增長。所以雖然現在虧損在加大,但是為了擴大市場所做的虧損在部分投資者看來卻是值得的,因為市場接近於壟斷之後,消費者每日的三餐,外加宵夜的服務都由美團點評來提供商家匹配、配送,如何在法律範圍内定價那基本就是美團點評自己說了算。

對於投資者來說,這隻是不創新低的理由之一,如果從源頭來說,還需要考慮美團成長到現在這樣的局面,他所花費的代價是什麽?對於消費者來說,尤其是都市一族的80/90後上班群體,做飯不僅是能力問題,還是時間成本控製的問題,買菜、洗菜、炒菜、做飯、洗碗都需要時間,那麽消費者願不願意花錢來買時間呢?從美團餐飲外賣的增長數據大家就可以看到這塊的需求是不容置疑的,所以對於消費者來說美團點評、餓了麽提供的餐飲外賣的服務就是有價值的。

而且這個價值需求還是剛性的,因為由儉入奢易,由奢入儉難,懶得做飯直接叫外賣也是一樣的道理,既然如此美團點評成長過程的成本開支就成為美團點評未來市值規模體量的錨。

從目前(2019年4月10日)美團點評的市值3083億的構成看,其是由美團、點評、摩拜單車、港股IPO融資所構成的,當然還有持股貓眼娛樂(01896-HK),但是體量相較於以上資產還是比較小就不計算在内。

從成本上來看,美團從2010年的A輪到2017年的F輪,共計融資83.62億美元,大眾點評在還沒和美團合併之前從2006年的A輪到2015年的F輪共計融資14.41億美元,摩拜在還沒有被美團收購之前至少融資21.58億美元,美團點評2018年4月38億的溢價收購摩拜,還要加上2019年上市266.72億人民幣,共計1179.48億人民幣,而上市至今美團的最低市值為2019年1月的2366億,佔比為49.85%,那麽這一部分可以理解為就是市場對行業龍頭給出的估值溢價。

新業務的命門:客戶能否順利復製?

如果從可以比對的公司來看,餓了麽加上口碑加上攜程,共計市值2270億人民幣,相當接近2366億元,但是相較於餓了麽口碑與攜程來說,美團的優勢在於客戶的成本控製上,如美團點評所言,在2017年,超過80%的酒店預訂新增交易用戶及約74%的其他生活服務新增交易用戶是從餐飲外賣及到店餐飲這兩個核心品類交易用戶轉化而來。

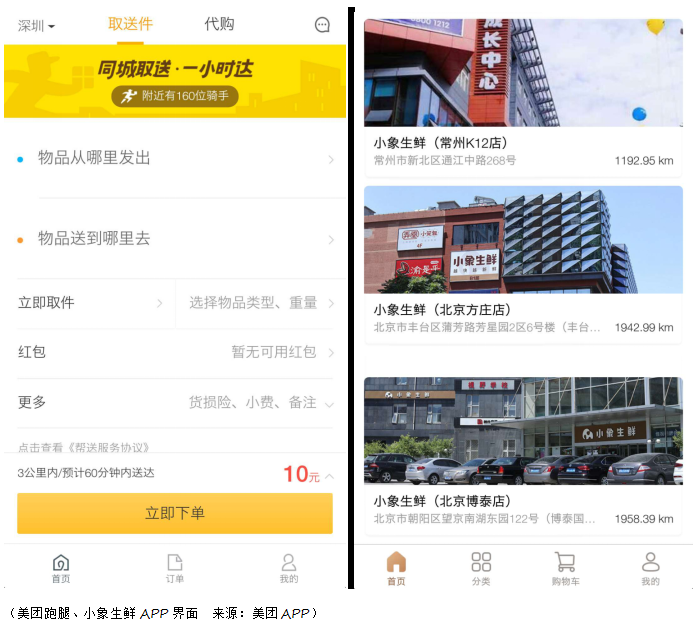

沿著這個路徑,那麽未來在新業務的嘗試與拓展上,美團就具備了客戶成本的上的巨大優勢,因為本身美團點評就是作為打通線下(商家)與線上(客戶)的角色出現的,從目前來看新業務領域除了要不斷燒錢的摩拜和美團出行(打車服務),還有美團跑腿、小象生鮮以及快驢進貨。

快驢進貨涉及的是向餐飲業提供B2B服務,讓商家可以向廣大的供貨商訂購原材料、食材和一次性餐廳用品,同時還針對這些貨品提供配送服務。

而美團跑腿和小象生鮮針對的就是消費者,美團跑步意圖是想通過提升美團快遞小哥的單位效率來降低這塊的人員成本,當然這擴充了美團點評自身的服務類型;小象生鮮在APP端還未看到美團點評的發力,因為所涉及的區域集中在無錫、常州、北京,可以預計這兩塊業務暫時在新業務的營收中沒有貢獻出太多的力量。

以上的兩塊業務是對於美團能否把客戶順利地復製到其他品類上的一個預期,需要未來進一步的跟蹤觀察。

快遞小哥的成本,美團點評增長的硬幣兩面

而現在對於美團點評當務之急的是來自於市場規模佔有提升的同時,快遞小哥的開支作為銷售成本最大的開支項也在火速的上升,從2017年183.24億上升到了2018年的305.16億,但是相較於營收金額91.85%的升幅,小哥的成本開支66.54%的升幅還是顯示了美團點評研發投入的作用以及外賣獲客後對其他業務創收積極的影響上。

但是這依然是一筆巨大的開支,當然所幸的是,對於競爭對手餓了麽也是一樣的處境,實際上在這一塊美團點評還有規模上的優勢,那麽未來美團是否有有能力通過科技的方式降低這塊的成本,這是值得期待的。

回到市場的層面,2018年財報發佈以來,相較於恒生整體的強勢表現,對於美團的(潛在)投資者來說還需要更多積極的數據來推動股價進一步的上漲,但是市場也已經表明美團的價值處在何處了。