在上海、香港和紐約三地上市的大型煤電企業華能國際(00902-HK),怎麽看都是一家傳統的煤電企業,煤電裝機容量佔大半,煤電售電量佔大半,煤電收入佔大半,連股價也小心翼翼地跟隨動力煤價格起伏。低位徘徊兩年有餘,華能國際的股價何時能見起色?

一改2018年全年業績受煤價拖累的頹勢,華能國際剛剛公佈了表現優異的2019年首季業績。2019年第1季,華能國際的中國境内運行電廠電價同比下降0.4%,為每兆瓦時421.87元人民幣;售電量同比下降0.06%,至985.55億千瓦時。

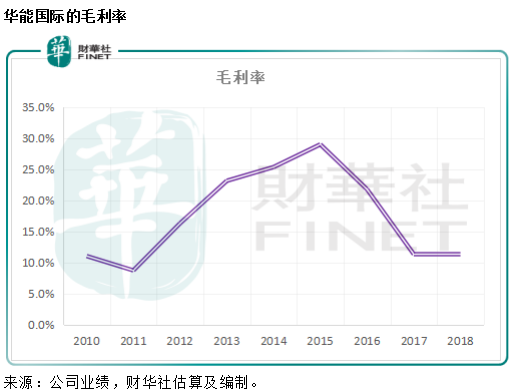

不過,可能受到其他收入的帶動,華能國際的首季收入(按中國會計準則編製,下同)同比增長5.2%,至456.5億元人民幣(下同)。期内動力煤價格出現調整,帶動毛利同比增長41.6%,至372.9億元,毛利率由上年同期的13.6%,提高至18.3%。扣非歸母純利同比增長1.15倍,至24.82億元,扣非歸母純利率由上年同期的2.7%提高至5.4%。2019年第一季,來自經營活動的淨現金流入同比增長12.9%,至107.75億元。

值得註意的是,華能國際於2016年獲母公司華能集團註資受讓若幹電廠的權益,並簽有業績對賭協議,由於這些電廠2018年業績低於預測水平,差異達8.07億,華能國際獲補償5.508億元,且已於今年四月入賬,即並沒反映在2019年第1季的業績中。但是卻不由得讓人擔心這些收購資產的表現,會否一直低於預期。

電廠的投資邏輯

眾所週知,涉及民生的公用股都有逆週期性質,股價表現不會大起大落,但是在資本市場的下跌中卻有著抗震的作用,皆因穩定的現金流和慷慨的派息讓處身於潮落的投資者感到安心。

煤電是否適用於同一邏輯?是,也不是。在經濟發展放緩之際,工商業對用電量的需求也隨之放緩,所以工商業用電量或跟隨經濟表現變化。但是對於居民用戶來說,就算經濟不景氣,生活還是繼續,電力是剛需,所以在居民需求這一領域,電企又顯示出逆週期的特性。不過從整體來看,用電量還是與經濟表現密切相關。

除此以外,煤電與煤價之間還有些難舍難離的關係。毋庸置疑,煤價上漲或下跌,會影響到電價的走勢(通過煤電聯動),與此同時,由於煤電企業是煤炭最主要的消耗者之一,經濟是否景氣、用電需求的漲跌,都會影響到煤價的走勢,當然這其中替代能源價格的起伏也穿插著起到一些推波助瀾的作用。但不論是誰先影響到誰,煤電企業都能受惠於低煤價所帶來的成本優勢。

作為中國首屈一指的煤電企業,華能國際將這一邏輯體現得淋漓盡致。

動力煤價格走勢圖

華能國際港股股價走勢圖

如上圖所示,華能國際的股價從2013到2015年末經歷了一波漲勢,其中2015年表現最好,對比動力煤價格走勢圖,煤價從2013年起下跌,於2015年末見底,隨後回升,正好反映出這家煤電企業的股價走勢與煤價背道而馳,在煤價下跌時,利潤提高,市場對其估值也提高;相反,隨著煤價上漲,利潤越來越微薄,市場對其預期也趨向於審慎。

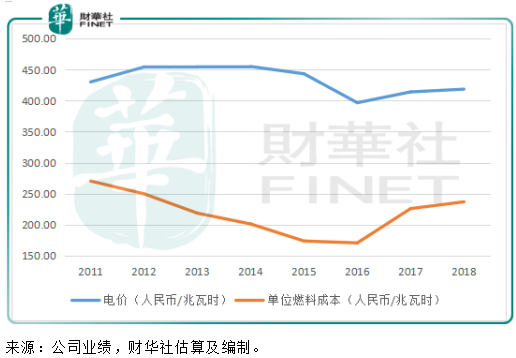

根據煤電聯動機制,在煤價上漲的時候,煤電企業在商議長協價格的時候可適當提高電價,然而這存在一定的時間滞後,所以電價未必能及時跟上煤價的變化,參看下圖的電價與單位燃料成本走勢圖,電價稍稍延後於燃料成本的上漲,在兩者差距最大的2015年,該公司的毛利率達到29%的高位水平,但隨後差距逐漸收窄,或反映聯動機制在起作用。

華能國際的電價與單位燃料成本

聯動機制的作用,加上清潔發電產能的提升,導致煤價不可能無限上漲,這也造就了煤電產業的週期特性。那麽應該在什麽時候買入煤電企業的股票?一般是在煤價見頂之時,也就是煤電企業市盈率最高、甚或因為煤價高企而陷入虧損之時(因自身經營情況糟糕而導致虧損除外)——反映其盈利到達最低點。

那麽煤電企業,如華能國際,走過至暗時刻了嗎?至少2019年第一季業績顯示其有所好轉。中電聯發佈的《2018-2019年度全國電力供需形勢分析預測報告》指出,反映電煤採購成本的CECI 5500大卡(於2017年及2018年)綜合價波動區間為571-635元/噸,各期價格均超過國家發改委等規定的綠色區間(價格正常)上限,國内煤電企業採購成本居高不下。財華社猜測,這或意味著電煤有下調壓力,煤電電價有上調空間。

不過從長遠來看,財華社認為還有一大因素影響到煤電雙方的博弈——清潔能源發電的迅猛發展。

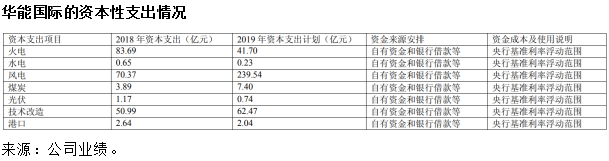

下圖顯示,華能國際的可控裝機容量於2018年增長放緩,但清潔能源發電機組的產能佔比卻逐步提高,反映華能國際這些年正著力於擴張清潔能源。從其2019年資本支出計劃可以看出,該公司今年將重點發展風電,風電的資本支出規模或達239.54億元,較上年增長2.4倍,相當於所列項目總額的67.6%。華能國際亦明確表示將進行綠色轉型。2018年,該公司新投產發電容量共653兆瓦全部為清潔能源,其中新增風力發電容量為482兆瓦,新增光伏發電容量為171兆瓦。從這些數據可以看出,華能國際這兩年十分註重風力發電的投資。

能源轉型,風電先行

有消息指,發改委16日召開的2019年風電上網電價政策討論會決定:在原本的上網電價基礎上下調風電電價,其中I、II、III、IV類陸上風資源區在2019年即將出台的「指導性電價」分别為每千瓦時0.34元、0.39元、0.43元、0.52元,較2018年分别下降0.06元、0.06元、0.06元及0.05元。該消息指,海上風電電價或也會降低0.05元,意味著近海風電項目標桿上網電價由原來的每千瓦時0.85元降至0.8元,潮間帶風電項目標桿上網電價由每千瓦時0.75元調整為0.7元。

需要註意的是,消息指會議同時也對核準項目作出規定,2018年底前核準的風電項目,2020年底前必須併網,否則將重新參與競價,而之前的規定是2018年已經核準的風電項目隻要在2020年底之前開工就可以鎖定原先的高電價。新規定可能促使電企迅速開建項目,以趕在2020年之前併網,難怪華能國際這兩年如此密鑼緊鼓地開發風電項目。

能源轉型能為投資者帶來哪些好處?

清潔能源的風險併不比煤電少,煤電業務受煤價波動影響,清潔能源也有自己的煩惱,例如前期投資大、產能過剩、電網覆蓋不足、枯水期對水力發電的影響和風力不足對風力發電的影響、自然災害的打擊等等。

不過,好處也不少。由於國家政策支持,而且無需受制於石化能源的採購成本,清潔能源發電的利潤也較高,而且不受石化能源價格週期的影響。華能國際的2018年業績顯示,由於燃料成本上漲,火電業務的毛利率由上年的11.3%,下降至9.8%;而風電業務的毛利率則由上年的51.4%提高至52.2%,水電業務則由36.9%提高至41.1%,而光伏發電業務毛利率由上年的76%,下降至69.4%。三種清潔能源業務的利潤率都遠高於火電業務。

2018年,風電、水電和光伏發電業務合共佔華能國際總收入的比重只有3.2%,但毛利佔比卻達到15.5%。

由此可見,能源轉型將可讓這家在國内首屈一指的煤電企業多元化業務組合,以分散風險,從而在一定程度上抵消煤價波動的影響,同時隨著清潔能源業務佔比的提升,該公司的整體利潤率有望得到提高。

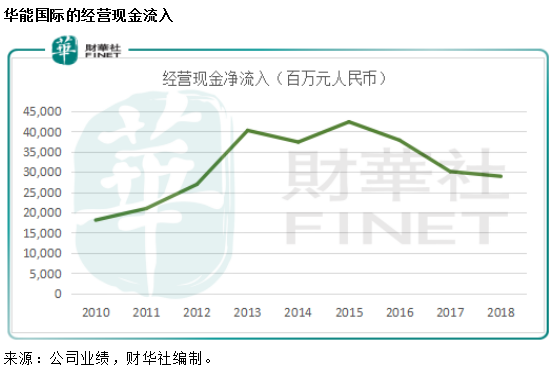

所以回到前邊的問題,華能國際的利潤率是否到達最低點?很有可能,煤價的下行壓力和清潔能源的發展將可提振其業績;與此同時,該公司一直保持穩定的經營現金流,2018年的經營淨現金流入達到288.92億元,相當於每股2.14港元,或港股現價5.04港元的42.5%。

但是值得註意的是,用電量增長放緩以及從母公司收購的資產盈利表現顯著低於預期等,都有可能嚴重拖累其整體表現。

百強

2016年入選「港股100強」的華能國際,在走過高煤價週期之後似乎漸入佳境,今年又能否再度入選?請關註2019年5月24日在深圳中洲萬豪酒店舉行的第七屆「港股100強」頒獎典禮。