智通財經APP獲悉,好萊塢電影《大空頭》原型、以預測2008年金融危機而聞名的對沖基金經理Micheal Burry在近期提交給美國證券交易委員會(SEC)的13F文件中披露,他已經了結了在蘋果(AAPL.US)上的空頭頭寸。

今年一季度,Micheal Burry透露自己持有價值約3600萬美元的蘋果看跌期權。盡管我們不清楚Micheal Burry的執行價是多少,但在蘋果二季度的跌勢下,他很有可能在獲利的情況下了結了這一空頭頭寸。數據顯示,在大盤整體表現不佳的情況下,蘋果股價在6月16日盤中跌至128.86美元的低點。

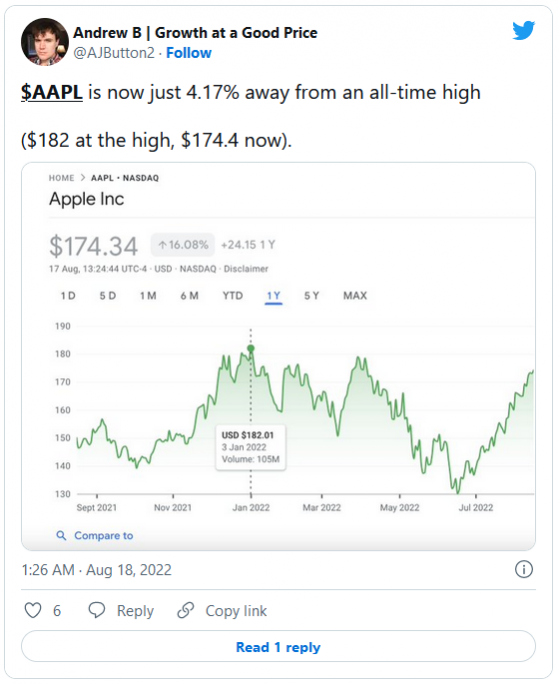

不過,在6月觸及低點之後,截至周四收盤,蘋果股價已反彈約34%至174美元上方,並且距離該股在今年1月創下的約182美元的曆史高點僅差4.17%的漲幅。

蘋果在7月底公布的第叁財季財報顯示,其營收同比增長2%至830億美元,略高于分析師普遍預期的828億美元,但淨利潤卻同比下降了約10.6%至194億美元。這份財報似乎證明了Micheal Burry看空蘋果的觀點是正確的:營收僅勉強超過市場預期,利潤更是出現下滑,市盈率更是高達28倍。

然而,Micheal Burry或許只是贏在了時機的選擇上,蘋果在6月觸底之後的強勢表現則符合“股神”巴菲特對該公司的看法。巴菲特認爲,蘋果是一家擁有狂熱品牌忠誠度的高護城河企業,配得上溢價買入。他一再表示,蘋果值得投資,因爲它是一家很棒的企業。

在6月底以來的這波上漲之後,蘋果已經收複了上半年的大部分跌幅,今年以來累計跌幅僅爲1.52%,好于標普500指數逾10%的跌幅和納斯達克指數超17%的跌幅。此外,蘋果從今年的美股熊市中複蘇的情況要好于“FAANG”股票中的其他任何一只。蘋果最新一份財報公布的營收增長僅略好于Facebook母公司Meta platform(META.US)、利潤增長則遠不如微軟(MSFT.US),而Meta今年以來累計跌約48%、微軟則累計跌超13%。在“FAANG”股票中,蘋果股價較曆史高點已經不到5%,而排名第二的微軟(MSFT.US)股目前的股價較去年11月創下的曆史高點仍有約16%的上漲空間。

這樣看來,蘋果接近3萬億美元的市值似乎是名副其實的,其好于其他科技公司的表現在很大程度上是得益于蘋果異常強大的經濟護城河。

1、蘋果的經濟護城河

巴菲特曾表示,蘋果的定價權使其得以擁有較高的利潤率。而這種定價權正是來自于其經濟護城河。

經濟護城河是其他公司無法觸及的持久競爭優勢。有時候,公司的護城河很容易理解,比如公用事業公司的高准入門檻。就蘋果而言,其護城河是無形的,但基本上與其品牌和生態系統有關。

十多年來,蘋果一直是世界上最有價值的品牌。其産品在美國和日本占據主導地位,並在中國取得了巨大進展。該公司擁有一個相互關聯的産品生態系統,這些産品相互集成,爲人們購買多種産品提供了動力;此外,得益于日益受歡迎的服務業務,該公司的利潤率正在擴大。因此,蘋果在每個客戶身上都能獲得很高的收入。

蘋果在其經營的大部分垂直領域擁有很高的市場份額,該公司在智能手表和平板電腦領域的市場份額排名第一;在上一季度的智能手機銷量排名中位居第一;在智能手機操作系統上的用戶數量排名第二、營收排名第一;在電腦操作系統領域的地位僅次于Windows。因此,蘋果符合被譽爲“全球第一CEO”的傑克·韋爾奇(Jack Welch)著名的“在每個市場排名第一或第二”的標准。

更重要的是,蘋果的品牌和生態系統優勢表示其在幾個科技子領域中的領先地位可以保持下去,這賦予了蘋果定價權和高利潤率,從而使其股價配得上溢價。

2、蘋果的估值

Micheal Burry和巴菲特都從對蘋果的押注中獲利。蘋果目前的股價表明,市場更傾向于支持巴菲特、而非Micheal Burry的觀點,認爲蘋果估值過高的觀點正在減少。

那麽,蘋果的內在價值究竟是什麽?該公司的經濟護城河表明其營收將保持穩定,但其本身並不意味着強勁增長。蘋果第叁財季的營收僅同比增長了2%,攤薄後的每股收益則下降了7.7%。

在估算蘋果未來的增長時,我們必須考慮兩件事。其一,市場可能正處于衰退之中,美國經濟已經連續兩個季度負增長,因此,在未來的經濟增長時期,蘋果的營收增速將有所改善。其二,利潤下滑可以通過削減成本來彌補,而蘋果已經在這樣做了,因此未來幾個季度該公司的利潤增長同樣可能會有所改善。

鑒于營收及利潤增長均可以得到改善,目前的利潤下滑趨勢或許將得到逆轉。但數據顯示,蘋果的5年複合年增長率僅爲11.5%,不及微軟的20%。因此,在現金流貼現估值模型中,我們假設蘋果年度每股收益在未來五年的複合增長率爲5%(保守但不悲觀)、並以當前十年期美債收益率(2.88%)折現,可以得到蘋果的公允價值爲290美元,較當前的股價還有很大上漲空間。

3、風險與挑戰

更高的利率:目前十年期美債收益率爲2.88%,如果利率上升,折現率的提高將導致蘋果估值的下降。

訴訟:許多人認爲蘋果的商業行爲,例如向應用程序開發者收取巨額費用(30%的蘋果稅)、以及不允許他們使用其他支付系統都是反競爭的。蘋果目前面臨全球範圍內多個政府的監管,Epic Games和Meta都曾批評蘋果的行爲,所有這些都讓蘋果面臨巨大的訴訟風險,並可能影響蘋果未來的收益。

不過,總體而言,蘋果面臨的風險比一般科技公司都要小,其經濟護城河證明了該股的溢價是合理的。