我國是世界上的排碳第一大國,新能源發展勢在必行。

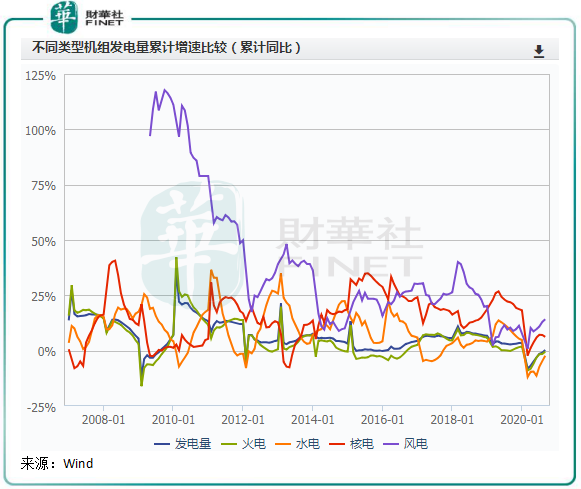

作為能源大國,我國新能源在未來市場空間廣闊。在目前的發展節點上看,新能源發電量處於較快成長期,增速高於傳統火電。根據發改委消息,今年前8月,在全國發電量同比增長0.3%的背景下,火電、水電、核電、風電和太陽能發電發電量分别同比增長-0.4%、-2.3%、6.2%、9.6%及7.4%。其中核電、風電和太陽能繼續延續高景氣態勢,發電量增速繼續領先火電。

新能源發電量遙遙領先傳統火電,是固定投資方面獲得政府和相關企業大力的推進。目前,新能源已確定為火電企業下一輪投資重點,央企集團引領平價基地開發。例如,風電行業今年上半年完成固定投資854億元,同比大幅飙升152.2%,絲毫沒有受到疫情影響。

新能源發電量和固定投資逆勢增長的背景下,是相關企業持續的大規模發債。

今年來累計發債1634億,延續去年規模

電力行業是重資產的行業,每年均需投入大量資金用於滿足全社會用電量日益增長的需求。

很多上市電力企業通過市場化融資方式募集資金,此前也有過發行「鐵道債」「匯金債」等先例。從融資方式看,上市電力企業多數是通過發行債券方式進行融資,這些企業主要是業務體量較大的火電以及新能源發電企業。

根據Wind數據,今年以來,電力行業債務融資規模達到1633.5億元(人民幣,下同),較去年同期的1744.4億元下降6.36%。這些融資方式主要有公司債、票據,發行規模在5-40億元之間,發行利率普遍較低,多數處於2%-4%之間。例如,京能清潔能源(00579-HK)今年來累計發行90億元永續債、公司債及短期融資債,融資成本較低。

以上統計的企業都是中央國有企業和地方國有企業,所以享有低成本的融資渠道。這些企業業務包含了火電、風電、光伏等各個領域。中國可再生能源學會風能專業委員會秘書長秦海岩分析稱,國家電網公司作為特大型央企,並具備債券資金使用的便利性和技術手段等條件,是首選的債券發行主體。

其他非國企電力企業亦通過票據和融資券等方式進行融資,根據記者統計,我國風能發電龍頭龍源電力(00916-HK)今年以來累計完成發行超過140億元債券和票據,用於補充運營資金需求以及償還借款。

那麽,這些新能源電力企業大規模發債的背後因素是什麽?

補貼資金缺口大,應收款居高不下

補貼資金缺口是可再生能源行業近年來一直繞不過去的坎。光伏和風電領域受道的資金補貼缺口更為明顯,成為產業發展的主要抑制因素之一。

根據國家能源局數據,2019年度,我國可再生能源補貼累計缺口高達2399.5億元,較2015年的92.2億元大幅增長了25倍。直至目前,可再生能源補貼缺口仍呈現出擴大趨勢。

中國可再生能源學會風能專業委員會秘書長秦海岩分析,按現行支付政策,在2031年之前,風電、光伏項目將只能拿到補貼總額的15%-20%。按這樣的支付比例,項目的電費收入難以支付貸款本息。

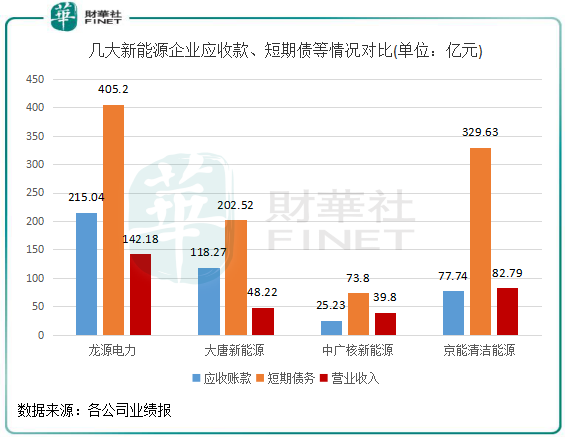

所以可再生能源上市企業在不斷增加的補貼缺口下出現了應收賬款居高不下的問題,進而影響企業利潤水平,相關企業頻頻發債融資,很大程度上也是為了填補補貼缺口帶來的債務問題。

拖欠補貼超過10億元的可再生能源企業不在少數,如龍源電力、大唐新能源(01798-HK)等央企被拖欠補貼都超過100億元,2020年中期報顯示,上述兩家企業的應收賬款均超過了當期的營業收入。

在二級市場上進行融資並不是抵消補貼缺口負面影響的唯一途徑,不少公司採用了「斷臂自救」的方式進行降槓桿。在資金壓力下,協鑫新能源(00451-HK)、江山控股(00295-HK)等民營企業都紛紛出售旗下電站資產及公司股權回籠資金。

搶裝潮下資金需求大增

補貼缺口的日趨擴大,並沒有抵擋住可再生能源企業的業務擴張。

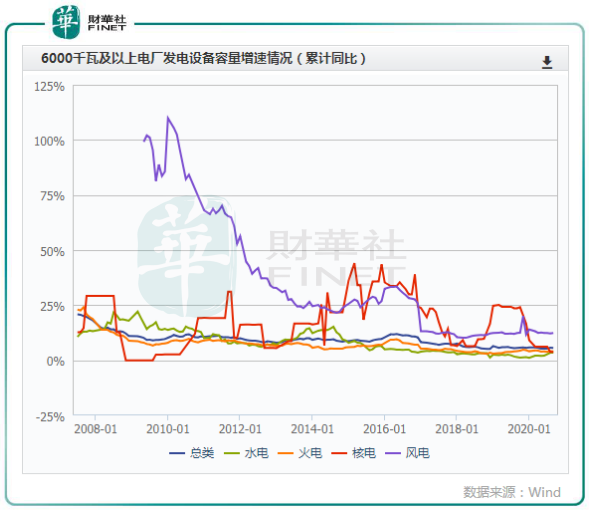

以光伏產業為例,中國光伏產業協會統計數據顯示,2008年-2019年,我國光伏累計併網裝機容量由0.14GW迅速發展至204GW,累計裝機規模提升超過1450倍。

今年前8月,疫情不改光伏和風電裝機潮。期内,風電裝機容量2.21億千瓦,同比增長12.4%;光伏裝機容量1.57億千瓦,同比增長14.4%。

從歷史上看,2014年以來,6000千瓦及以上電廠發電設備容量增速中,風電、光伏及核電多數時間的增速均排在前列,2019年均達到15%的增速。龍源電力表現較為激進,截至2020年6月底風電裝機容量2.2萬兆瓦,較2014年底大幅增長了63%。

2019年5月,發改委發佈《關於完善風電上網電價政策的通知》,明確2018年底之前核準的陸上風電項目,2020年底前仍未完成併網的,國家不再補貼,2019年1月1日至2020年底前核準的陸上風電項目,2021年底前仍未完成併網的,國家不再補貼。因此,很多風電企業不斷加碼風電項目,上半年華潤電力(00836-HK)、華能國電(00902-HK)、大唐新能源和中國電力(02380-HK)分别新增投產718MW、638.34MW、178.5MW和66.7MW風電機組。

2020年上半年,因大力擴建風電項目,龍源電力投資活動的現金流淨額高達64.15億元,同比增長44.61%;大唐新能源同期内投資活動的現金流淨額30.64億元,同比增長190.7%。若撇除融資活動產生的現金淨額,該兩家公司自由現金流呈下降趨勢。

光伏方面,2016年上半年,受國家價格政策影響,各光伏企業為了享受2015年的光伏上網電價,而爭先在6月底前建成光伏電站併網的一種特殊現象。此後,政策不斷在補貼、消納等層面給予了光伏行業明確的支撐,光伏行業搶裝潮直至目前仍在持續。

火電企業可再生能源比例顯著提升

可再生能源的裝機潮下,我國清潔能源佔總能源比例不斷提升。據國家統計局數據,國家清潔能源佔比在2019年達23%,每年約增長1個百分點。

我國五大火力發電集團的清潔能源佔比亦是如此。2019年,華能集團、華電集團、國家電投集團及國家能源集團的清潔能源佔比分别為34%、40.4%、50.5%及24.9%,不斷在擺脫對火電的依賴。

以華能國電為例,華能國電近年來為擺脫對火電業務的依賴,不斷加碼天然氣、風電和光伏發電。在2020年上半年,該公司天然氣發電裝機容量達到10,891.5兆瓦,風電裝機容量達到6,383.4兆瓦,其中海上風電767.5兆瓦,光伏發電機組裝機容量達到1966.4兆瓦。期内,該公司實際基建及更新改造資本支出達143.28億元,主要用戶風電項目。

華能國電還計劃在未來三年每年保持5GW以上的風電和光伏的投資,華電、華潤和中國電力也均表示將在「平價時代」保持相當規模的風電和光伏項目建設。

考慮到海外疫情導致的需求後移,以及平價時代的到來,光伏和風電裝機規模將會繼續保持較快增長,且該兩塊能源領域在我國的滲透率較低,仍有廣闊空間。

在未來幾年,各電力企業也都將新能源作為投資的重點以及盈利增長的驅動力。但在補貼缺口不斷擴大的趨勢下,這些電力企業也將面臨著流動性的壓力,高負債或許繼續成為行業發展的基本狀況。