中國光大綠色環保(01257-HK)(下稱「光大綠色」)是國内為數不多的生物質能發電上市公司,也是國内最主要的固廢處理行業的企業之一。

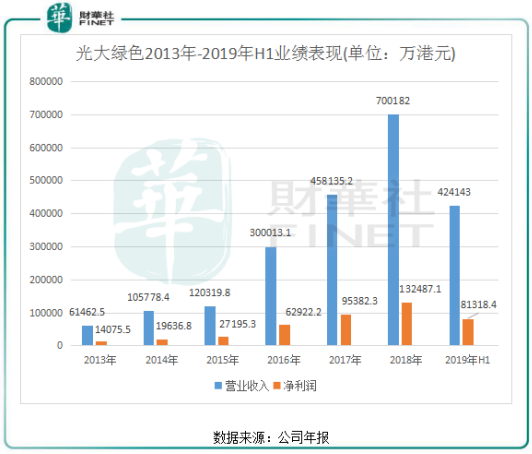

背靠中國光大集團,擁有資金和渠道優勢的光大綠色自上市以來的發展如日中天,2013年-2018年營收翻了超10倍,增長之快令人震驚。

一家企業能高速發展,除了能受益於政策及行業向好外,還要看其業務及運營模式有無優勢可言。那麽,光大綠色的運營模式如何呢?

體現未來賺錢能力的環保企業

光大綠色目前有四大業務,分别是生物質綜合利用、危廢處置、環境修復以及光伏發電和風電。其中生物質能是光大綠色最重要的業務,目前該分部營收比重接近8成。

生物質能,指的是太陽能以化學能形式貯存在生物質中的能量形式,即以生物質為載體的能量。光大綠色的生物質原材料分為黃稈和灰稈,黃稈主要為農業廢棄物,如麥稈、稻稈、玉米稈、稻殼、花生殼等;灰稈主要為林業廢棄物,如樹枝、樹皮及其他生產木材廢料等。除此之外,光大綠色開發出城鄉一體化業務模式,將生物質綜合利用項目與垃圾焚燒項目融為一體建設,統籌處理農林廢棄物及農村生活垃圾。

光大綠色環保的生物質業務模式,目前擁有以下三種項目﹕生物質直燃發電項目、生物質供熱或熱電聯供項目、生物質及垃圾發電一體化項目。光大綠色的業務佈局主要是在空氣污染嚴重、生物質供應充足及交通便利的地區,這類地區有利於是從事環保的企業進行規模化產業經營。

資料顯示,地球每年經光合作用產生的物質有1730億噸,其中蘊含的能量相當於全世界能源消耗總量的10-20倍,但目前的利用率不到3%。

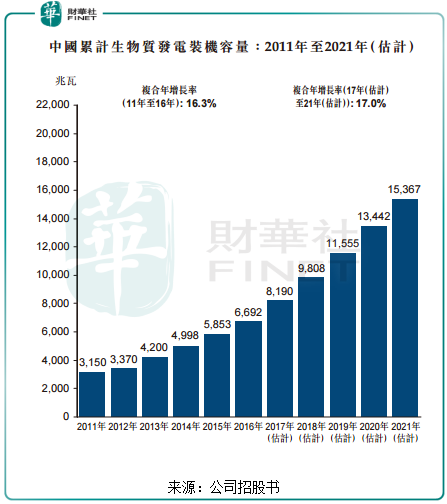

我國具有豐富的生物質稭稈資源,但是目前其利用率較低,生物質能發電仍未大規模合理利用。但國内的環保產業主要還是靠政策驅動,產業仍處在政策引導扶持期。隨著政策的扶持,我國生物質發電裝機容量近年來增長極快。根據弗若斯特沙利文數據,中國累計生物質發電裝機容量由2011年的3150兆瓦大幅增長至2016年的6692兆瓦,預計2017年-2021年累計生物質發電裝機容量復合年增長率高達17%,達到15367兆瓦。

目前,光大綠色共擁有52個生物質綜合利用項目,總設計發電裝機容量達1080兆瓦,生物質總設計處理能力達每年881.98萬噸,生活垃圾總設計處理能力達約每日9350噸。這種業務規模在國内已屬於行業巨頭,其在2016年以616兆瓦的設計能力在全國生物質發電市場份額中就已排名第四,市佔率為4.6%。

按服務劃分,在光大綠色的收益里分為建造和運營兩個部分,其中佔比最多的是建造服務收益。建造服務的收益是合同收入的金額,該公司的項目都是bot模式(建設-經營-轉讓)和boo模式(建設一擁有一經營),這些建造的資金需要該公司提供。換言之,該公司是沒有現金入賬的,等到這些項目建成後,通過提供運營服務的獲取相應的服務費,也就是收益組成的第二項:運營服務。

大多數主要上市環保公司都是以這樣的經營模式進行運營,例如中國水務(00855-HK)和首創環境(03989-HK)這類經營污水或固廢業務的企業。這種經營模式屬於資金密集型的運營,體現的是未來賺錢的能力,企業前期需要花大量的資金投入,項目建成並投運後,才能為企業提供現金流。所以,這類企業往往本身資金不足以支持擴張,需要到市場上進行融資,考驗一家企業的融資能力。

上半年延續業績高增長態勢

在政策和行業利好面前,包括光大綠色在内的環保企業近年來發展迅速,不斷進行項目擴張,資產規模和營收亦呈節節攀升態勢。從光大綠色環保近日發佈的2019年上半年業績報看,其業績延續了高速增長的態勢。

期内,該公司收益為42.41億港元,同比增長35%。公司權益股東應佔盈利為為8.13億港元,同比增長26%。其中,建造服務收益約22.35億港元,較去年同期增加19%;運營服務收益約為19.165億港元,較去年同期增加57%。

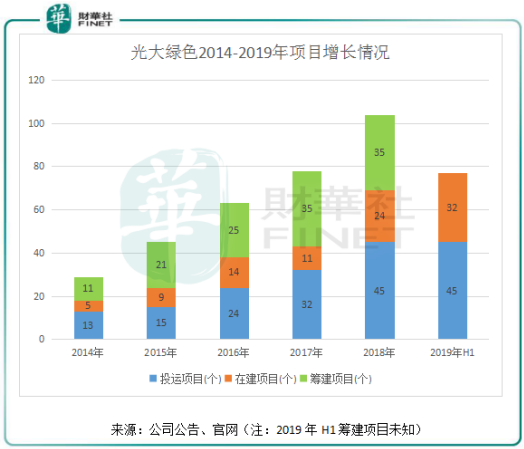

無論是在營收還是淨利潤方面,光大綠色已多年保持雙位數增長,盈利能力強勁。而這離不開光大綠色不斷籌建和運營各類環保項目帶來的貢獻,尤其是近幾年每年都有大量的生物質發電項目建設完工投入營運。2014年-2019年上半年,該公司籌建項目、在建項目及投運項目都不斷增長,截至2019年6月30日在建項目就達到了32個,刷新了記錄新高。

在光大綠色上市後,其承接訂單能力明顯增強,一方面是上市後融資能力顯著提升,為該公司提供了充足的資金來源,另一方面是政策的推動,給該公司的項目選址、稅費、補貼等方面帶來了便利。

應收款及政府補貼待改善

由於環保產業的天生特點,環保企業除了必須要在政府財政實力充盈的地區發展,另外還需要自身現金流良好,才能支撐起眾多項目的投建以及運營。

環保企業的客戶主要是地方政府,收費主要是客戶合約工程建造款,以及投入運營後的服務費用,其中主要以建造費用為主。前期投入大量資金建設各類環保項目,需要在項目完成並投入運營後才能拿到各項費用。

光大綠色將相關在建工程合約列為「無形資產」或「應收客戶合約工程款項總額」,需要在項目經營期間以收取的款項方式獲得,而運營期間收取的所有服務費用是向地方電網公司銷售電力而收取的上網電價(該服務費是公司主要應收款部分)。

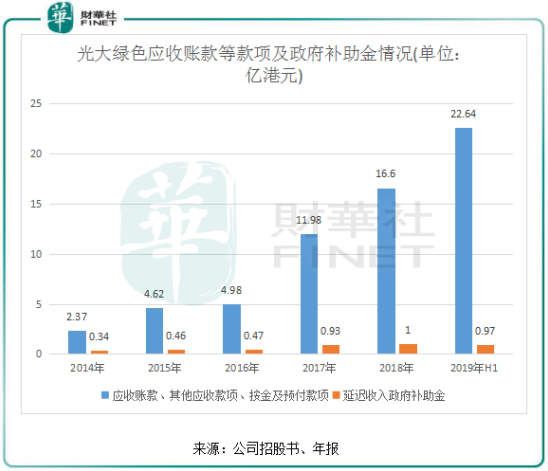

雖然我國環保長期的需求大,但墊資模式短期仍難以改變。所以,應收款的表現可衡量一家環保企業墊資壓力狀況的指標。墊資壓力越大,為了拿項目,環保企業的資產負債率也會被迫推升。令人擔憂的是,光大綠色的應收款呈逐年擴大趨勢。

光大綠色應收賬款、其他應收款項、按金及預付款項由2014年的2.37億港元增至2019年上半年的22.64港元,增幅與其期間内的營收差不多一致。不過2019年上半年的22.64億港元的金額已超過了當期淨利潤的一半,而延遲收入政府補貼亦呈上升趨勢,目前有近1億港元的政府補貼未發放下來。政府補貼延遲和應收帳款平均收帳期延長,對光大綠色的現金流來說未必是好事。

雖然當項目進行運營階段後,光大綠色可開始對外提供公共服務,並產生穩定的現金流。但受應收款大增以及建造項目產生現金流出的影響,該公司經營現金流承壓。在2018年,該公司超過一半的收入就屬於建造收入,受此影響,公司賬面淨利潤雖然有13.25億港元,實際上經營現金流卻是-2.41億港元。

總結:墊資模式是環保行業面臨的問題,巨額應收款以及現金流不穩定性對光大環保的穩健健康發展構成了一定的壓力,這種壓力被其項目的高速擴張帶來的效益給覆蓋住了。不過,在環保政策的加持以及背靠光大集團(有資金支持)的雙重支撐下,光大綠色近年仍可實現高速增長的目標。