不同其他行業,國内的醫藥行業進入電商領域顯得姗姗來遲。在醫改政策以及資本的推動下,近兩三年國内的醫藥電商漸成氣候。

比如醫藥流通領域B2C端的龍頭企業京東健康(06618.HK)和阿里健康(00241.HK),隨著平台規模的持續擴大,過去兩年這兩家企業營收均呈現階梯式增長趨勢;O2O平台亦隨風而起,叮當快藥不斷在國内攻城略地,掀起國内「送藥到家」的浪潮。

實際上,醫藥電商行業並不僅有B2C和O2O這兩種模式。在醫藥電商C端市場競爭日趨白熱化之際,B2B市場也誕生了一個獨角獸,這家獨角獸便是藥師幫。

獲得百度(09888.HK)、復星醫藥(600196.SH)和DCM等大型企業投資的醫藥幫,已站上了國内院外醫藥產業數字化綜合服務市場之巅。藥師幫不但是連接藥企和零售終端兩方的中間平台,同時又充當著醫藥銷售員的角色,向下遊B端用戶做起了自營業務。

結合了天貓提供雙方買賣平台的模式,以及京東自主經營模式,藥師幫就如互聯網醫藥領域的「天貓+京東」結合的一家電商平台。未來,藥師幫這種商業模式能否在龐大的院外醫藥流通市場成為一家巨無霸企業,相信這將是其他醫藥電商企業不得不提防的。

在半年前還透露未有上市時間表後,藥師幫近期也安耐不住對資本市場的向往。港交所網站顯示,藥師幫在5月24日向港交所遞交了招股說明書,正式開啓了資本市場之旅。

醫藥市場的大蛋糕:院外流通改造

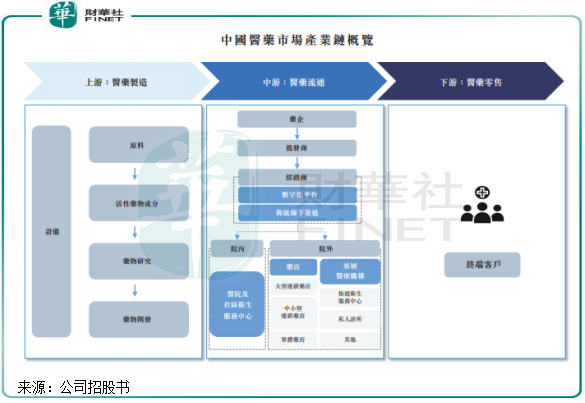

我國醫藥市場產業鏈的上中下遊分别為醫藥制造、醫藥流通和醫藥零售,醫藥流通領域存在低效和不透明等問題,這些問題的背後則擁有龐大的市場。

《中國藥品流通行業發展報告(2021)》數據顯示,全國醫藥市場流通規模大約2.4萬億,分為院内、院外兩個市場,其中院内市場規模佔比69.4%。

而院外零售市場則由非常多的小而散的零售藥店和基層醫療機構組成。從上遊批發企業到下遊終端用戶,也都非常分散和復雜。這種特性,是院外醫藥流通市場低效和不透明的根本原因,如傳統的流通市場不易滿足藥店和基層醫療機構對醫藥採購頻次高、每單需求量低以及配送要求高等需求,導致了市場效率不高。

用藥師幫創始人、CEO張步鎮的話來說:院外醫藥流通市場有改造空間,我們就從這個領域切入。

張步鎮所指的改造,就是利用數字化的平台工具對醫藥市場上遊的藥企和分銷商與流通領域的藥店和基層醫療機構進行銜接,即幫助藥企和分銷商將醫藥產品向藥店和基層醫療進行銷售,以簡化醫藥交易流程、降低交易成本及提高交易的整體效率,縮短醫藥產品流通路徑。

藥師幫兩大主業分别是平台業務和自營業務。其中,平台業務是為解決院外醫藥市場供需不匹配的問題,根據招股書,藥師幫稱,其平台業務能夠以高效、安全及規模化的方式將其他沒有場所交易的賣家與買家聚集起來,通過以良好的價格提供更全面的SKU來滿足買家需求。該業務的收入主要是根據賣家的銷售額向賣家收取佣金。

自營業務方面,藥師幫的模式與京東類似,即通過向藥企或分銷商採購醫藥產品,並通過自身平台向下遊藥店和基層醫療機構銷售。為了增強效率,藥師幫建立起了自身的履約系統,包括採購、倉儲和配送等環節。

從藥師幫電商平台的運營成果看,其對院外流通市場的「改造」頗有成效。2021年,公司服務的藥店和基層醫療機構分别有30.5萬家及13萬家。其中,有約4700個賣家及約43.4萬個買家在其平台業務上進行交易,平台業務中第三方商家的GMV為170億元。

年内,公司自營業務的供應商數量為7800家,兩年時間翻超一倍,平台GMV為105億元。

狂奔的改造者:營收兩年翻兩番、付費率達87%

市場高度分散的特性,加上醫藥流通趨勢不斷朝著院外市場方向演進,給行業參與者留下了一塊待切割的大蛋糕。

2014年以來,國家出台了多項關於處方藥外流的政策,推動了處方藥從院内市場流向院外市場,為院外市場藥品銷售帶來增量。此外,隨著醫藥集採在國内的不斷推進,藥企將分銷渠道持續向院外市場傾斜。

在這種「天時」之下,為醫藥電商行業的各龍頭企業帶來了一場盛宴。

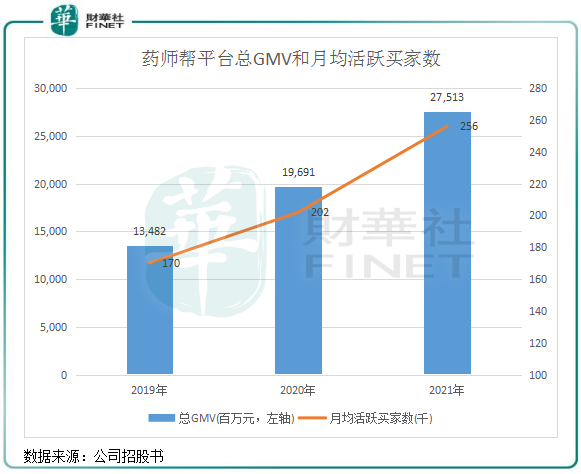

當下的藥師幫,就如六七年前的淘寶和京東一樣,處於積聚用戶群體的爆發期。2021年,公司平台總GMV為275.13億元,2019年-2021年復合年增速為42.85%;年内月均活躍買家數為25.6萬,2019年-2021年復合年增速為22.7%。

除了平台交易額以及活躍買家不斷飙升外,藥師幫平台的用戶粘性也較強。2021年,平台付費率高達87%,較2019年上升了17個百分點。

高水平的付費率,說明用戶對平台的忠誠度高,同時也表明,上遊藥企和中遊藥店及基層醫療機構對以互聯網形式進行有效連接的需求較高。

平台不斷積聚忠誠用戶,也促使藥師幫的營收呈現出飙升的態勢。

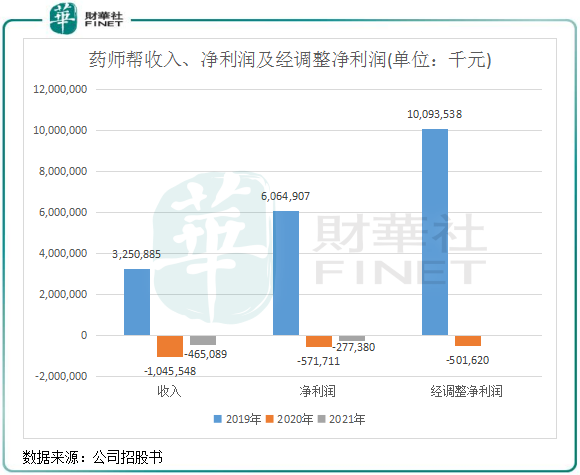

因2019年以來大力拓展自營業務以及其他創新業務,藥師幫當前處於以燒錢換規模的階段。2019年-2021年,公司累計虧損額超過20億元;2019年及2020年,經調整淨虧損分别為4.65億元及2.77億元。淨利潤和經調整淨虧損,自2019年以來均出現收窄趨勢。

實際上,從事電商自營業務的京東,在2019年之前亦是以燒錢換規模,GMV和營收高速增長的同時,也在不斷產生虧損。雖然面向的用戶群體不一樣,但藥師幫和京東在自營領域都屬於電商平台,電商的本質是生態型的消費平台,平台需要打通支付、倉儲、物流和售後等多個環節,這期間需要耗費巨大的成本。

而燒錢過後,藥師幫何時能在規模和利潤之間尋求平衡,通過規模化效應和降本增效等多手段實現扭虧,也是藥師幫需要探索的。

低毛利率問題待解

在院外醫藥流通領域做了4年的「淘寶」後,藥師幫不滿足於只收佣金,在2019年開始做起了「京東」,化身為醫藥產品的銷售員,在醫藥市場中做中間商賺差價。

在原有基礎上探索自營業務,對藥師幫來說可少走一些彎路,比如原有平台上已聚攏了一定規模的上下遊參與者,資源在手,可以省去很多推廣費。

得益於在中遊客戶群體上建立起的忠誠度,藥師幫的自營業務進展神速,成功挑起了公司營收增長的大梁。

2021年,來自自營業務的收入為95.9億元,較2019年翻了2.2倍,過去三年佔營收比重均超過92%。不過,要支撐自營業務的成長,藥師幫在履約系統的打造以及藥品採購方面下了不少血本,導致該業務毛利率和利潤情況不儘如人意。

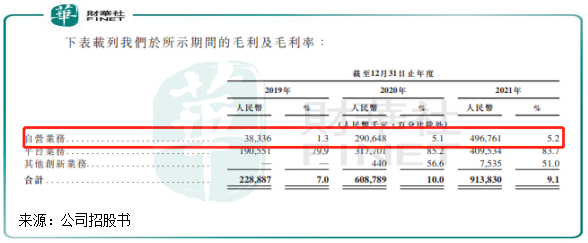

2021年,公司自營業務的毛利率僅為5.2%,遠低於同期平台業務83.7%的毛利率,從而拉低了公司整體的毛利率,期内整體毛利率也僅為9.1%。有約85%收入來自自營零售業務的京東,在過去幾年的整體毛利率則在14%上下,明顯優於藥師幫的毛利率。

銷售成本和銷售及營銷費用,是藥師幫主要的支出項。自營業務下的藥品採購成本則是影響公司盈利能力的大頭,2021年公司採購成本高達90.93億元,佔了營收的90%。未來如何降低採購成本,也成為藥師幫實現扭虧的關鍵。對此,藥師幫在招股書中稱,隨著自營業務迅速擴張,公司在向供應商採購時擁有更強的議價能力,故逐步降低了成本;此外,公司直接從藥企採購的比例逐漸增加,減少了供應鏈長度及採購成本。

為增強獲客能力,藥師幫亦不惜砸錢大打廣告。2021年,公司的營銷費用高達10.6億元,銷售費用率達到了10.5%,同期京東和京東健康的的銷售費用率則分别為4.07%及6.96%。

儘管採購成本或會進一步得到優化,但藥師幫自營業務的規模增長在客戶群體的基礎消化到一定程度時,如何繼續保持GMV的增長,也是一項不小的挑戰。

這種挑戰,在公司經營指標上可略窺一二。2021年,來自自營業務的GMV增速為73%,較2020年85.9%的增速有明顯的下降;同時,公司平台的月活買家數增幅也明顯慢於注冊買家數增幅,表明平台對買家的吸引力隨著原有資源的減少而難以保持在高水平。

未來,倉儲、物流以及營銷的推廣,也需要繼續加大投入以輔助公司自營業務規模的增長。在可預見的未來,公司自營業務要提升利潤水平,還需多方位提升自身的硬實力。