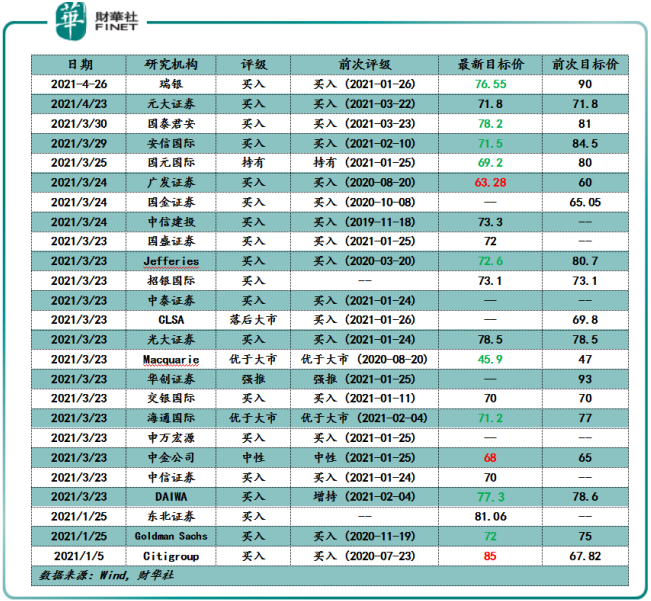

據wind數據顯示,截至4月27日,年初至今華潤啤酒(00291.HK)收到25家國内外券商和投行給出投資評級。其中,上調目標價的有3家,下調目標價有9家。

值得注意的是,華潤啤酒最近5份國内外券商和投行給投資評級中,有4份研究報告清一色的下調了目標價。而老對手青島啤酒(00168.HK)(600600.SH)則最近的5份國際研究報告均獲得上調目標價。

華潤啤酒被頻繁下調目標價的背後,是市場高估值回落,還是業務前景不濟所致呢?

下調目標價背後,華潤啤酒估值不便宜

國内券商和國際投行雖然集體下調華潤啤酒目標價,但依舊維持「買入」的評級,並看好其長遠發展。

以瑞銀研究報告為例,4月26日,瑞銀發佈研究報告稱,公司的長遠上行潛力仍然是同業中最高,主要受惠其分銷能力強,考慮到其2020年業績,將其2021-23年盈利預測平均降13%,但認為其利潤上行趨勢維持不變,估計2021-23年EBITDA的年復合增長達15%,主要受惠高端產品銷量擴張自去年起加快。

調查顯示,喜力在高收入群組及一線城市的品牌認知及消費頻率有改善,不過品牌於高端品類的地位面對較大挑戰,認為未來需要較多營銷投入,同時也需要更多時間擴展規模。因此,給予華潤啤酒「買入」評級,目標價由90港元削18%至76.55港元。

國内券商安信國際研究報告則指,華潤啤酒經營戰略明晰,執行能力強,業績扭轉的確定性較強。預測21/22/23年淨利潤為32/41/56億人民幣,扣除關廠相關費用淨利潤為39/46/60億。維持「買入」評級,但考慮市場風險偏好,下調目標價至71.5港元。

財華社從國内券商及國際投行研究報告整理發現,多數研究報告認為,隨著加速推進高端化發展,營銷投入可能會加大,疊加當前上遊成本漲價,在多重成本壓力之下,華潤啤酒的利潤規模是否受影響存在不確定因素。

以安信國際前後兩份研究報告對比可知,2021年2月8日,安信國際《整裝待發,開啓高端化進程》研報預測華潤啤酒2021年淨利潤為34.51億元;2021年3月29日,安信國際《決戰高端,一往無前》研究中,下調目標價的同時,也下調了2021年淨利潤,預計淨利潤為32.64億元。較2月8日給予34.51億元淨利潤,下調了5.4%。

實際上,在眾多國内券商及國際投行下調華潤啤酒的背後,華潤啤酒估值並不便宜。

據wind數據顯示,截至2021年4月27日,華潤啤酒的市盈率(PE)為83.65倍,高於高端市場主要競爭對手百威亞太(01876.HK)PE的81.73倍,高於港股青島啤酒PE的37.8倍。

將估值週期拉長,華潤啤酒的估值依舊處於歷史較高位置。估值高位,疊加近期二級市場高估值的股票回落較多及酒業板塊回調明顯,投行們或許考慮市場風險及偏好,才下調華潤啤酒的目標價至合理的位置。

據wind數據顯示,華潤啤酒近5年PE平均值為68.61倍;青島啤酒近5年PE平均值為31.85倍;百威亞太上市至今(2019年10月上市)平均值為65.04倍。

而反觀青島啤酒能受到國内券商及國際投行的一致上調目標價,除了估值較其他兩大競爭對手便宜外,2021年一季度超預期業績表現也是主要驅動因素。

高端啤酒百花齊發時代來臨,華潤啤酒大有可為

近年來,華潤啤酒轉戰高端啤酒的決心十分明顯,從2020年營銷投入就可以反映出這一點。2020年,華潤啤酒全力推進在《這就是街舞3》、《潮玩人類在哪里2》、《風味人間2》等IP全鏈路營銷和「喜力®星銀™上市推廣S計劃」、「蘇爾泳池派對」等主題營銷,以致廣告及促銷費用大幅增加,使整體銷售及分銷費用較2019年上升3.3%至61.23億元。

據華潤啤酒2020年年報指,根據市場變化對競爭策略規劃進行動態調整,持續完善次高檔及以上產品組合、加強渠道建設、創新銷售策略等措施,不斷加強在品牌形象、價格、質量及經銷網絡方面的競爭力。未在高端市場站穩腳跟的華潤啤酒,持續完善次高檔及以上產品組合、加強渠道建設、創新銷售策略等措施過程中,勢必還需要較多營銷投入,以最快及最有效方式搶佔高端市場。因此,華潤啤酒的營銷投入可能會加大。

華潤啤酒加大營銷投入,提升高端產品組合市場滲透率的背後,正折射出存量競爭愈發明顯的中國啤酒市場下,產品高端化的大勢所趨。

中國啤酒總產量在2013年總產量和銷量均突破5000萬千升之後,一路下行,存量競爭愈發明顯。截至2020年12月,中國啤酒總產量已較峰值下降超30%,目前總產量不足4000萬千升。據Euromonitor預測顯示,我國啤酒銷量在未來4年内,銷售量很難恢復到歷史峰值,整體將保持相對平穩狀態,預計在2023-2024年,我國啤酒銷量將穩定在4200萬千升左右。這也意味著未來中國啤酒市場存量競爭將成為常態。

在存量競爭趨於常態的大背景下,啤酒消費市場正悄然發生了結構性的變化。據歐睿研究報告數據顯示,中國啤酒市場消費升級趨勢和消費者觀念的轉變,高端產品啤酒銷售量佔比總啤酒銷售量從過往的個位數提升至2019年12%。歐睿研究報告預測,2024年中國高端啤酒銷量佔比和銷售額佔比將分别提升至14%和 41%。另一邊,佔比最大的經濟型啤酒的銷量和銷售額佔比也在逐年降低,預計到2024年分别降至60%和25%。

產品高端化發展大勢所趨之下,國内各大啤酒大廠,紛紛瞄準高端市場。世界第四大釀酒集團嘉士伯,將旗下大部分中國區啤酒資產裝進重慶啤酒(600132.SH),直接將重慶啤酒拉進高端啤酒行當,並為後續業績及股價戴維斯雙擊打下夯實的基礎;燕京啤酒雖沒有大手筆海外收購,但也在高端市場推出了「燕京八景」;青島啤酒更是推出「百年之旅、琥珀拉格、鴻運當頭」等超高端新品及「奧古特、皮爾森」等高端產品;華潤則是内外兩手抓,國内推出「雪花臉譜、蘇爾啤酒、黑獅白啤」等高端產品,外在花巨資將嘉士伯納為麾下,高端產品市場佔有率迅速提升。

2020年,受疫情影響及嘉士伯業務整合處於磨合期,内外兩手抓的華潤啤酒的高端啤酒銷量並沒有青島啤酒好。青島啤酒旗下的百年之旅、琥珀拉格、奧古特、鴻運當頭、經典1903、純生啤酒等多款高端產品,銷量達到179.2萬噸,佔總銷量比例46.2%。華潤啤酒次高檔及以上啤酒銷量同比增長11.1%,達到146萬噸。

向前看,隨著嘉士伯在中國業務與華潤啤酒渠道化學反應逐步顯現,華潤啤酒在高端領域的表現還是值得期待的。倘若能在高端市場取得突破性進展,投行及券商勢必也會給予華潤啤酒更高的目標價。

文:一枝