以芬芳著稱的國際護膚品集團歐舒丹(00973.HK),近日獲大股東以每股34.00港元的價格提出私有化。

相信投資者最想知道的是,大股東的這一私有化出價,到底「香不香」?

財華社就來解讀一下。

可觀的高溢價

歐舒丹於2010年5月7日在港交所主板上市,當時的發售價為每股15.08港元。若按上市當月末的已發行股份數14.56億股計算,其於2010年上市發售時的市值約為220億港元。

這次大股東於2024年4月29日提出的私有化股價為34.00港元,按公告發出當月的已發行股份總數14.77億股計算,私有化歐舒丹的整體價值或達到502.18億港元(約合60億歐元),較其2010年上市時的220億港元高出了128.3%。

見下圖,大股東所提出的要約價已遠超歐舒丹上市以來的股價。

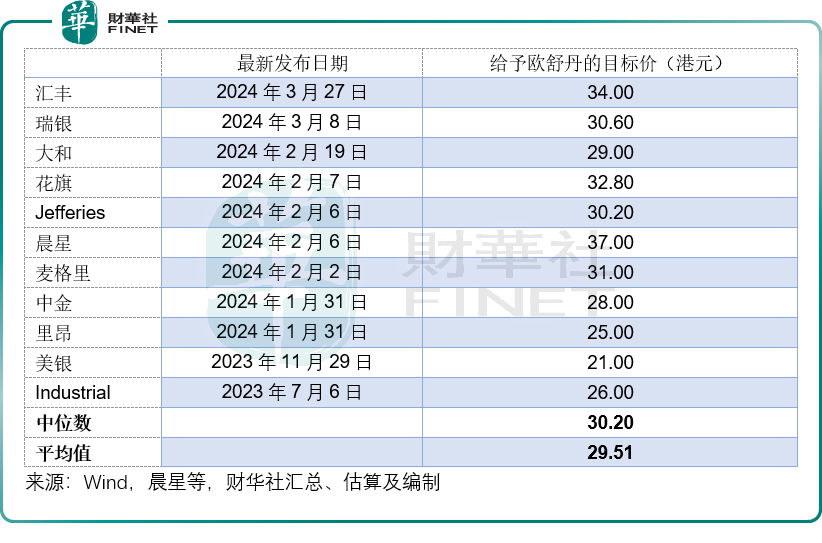

要約價34.00港元相較未受私有化影響前30-60個交易日平均價具有50%-60%的溢價,也高於歐舒丹上市以來的最高收市價(2022年1月)33.60港元,同時也高於11家大行分析師最近一年所提供之目標價中值30.20港元和平均值29.51港元。

2023 年 7 月 6 日至 2024 年 3 月 27 日間

11家投行給予歐舒丹的目標價

要約價相當於歐舒丹2024財年匯報淨利潤9,389萬歐元的64倍,相比之下,當前全球市值最高的巴黎證交所上市奢侈品牌LVMH,按現價710.40歐元計算,市值為3,556億歐元,相當於其2023年股東應佔淨利潤151.74億歐元的23.43倍。歐舒丹大股東的私有化出價市盈率估值遠高於LVMH的市盈率估值。

從以上的數據可見,歐舒丹的大股東所提出的私有化價格高於其上市以來的股票報價,也較私有化公告發出之前其平均交易價具有大幅溢價,且超越大行分析員對其目標價的一致預期,估值更遠高於市值和業務盈利表現都高得多的奢侈品同行,可謂十分慷慨。

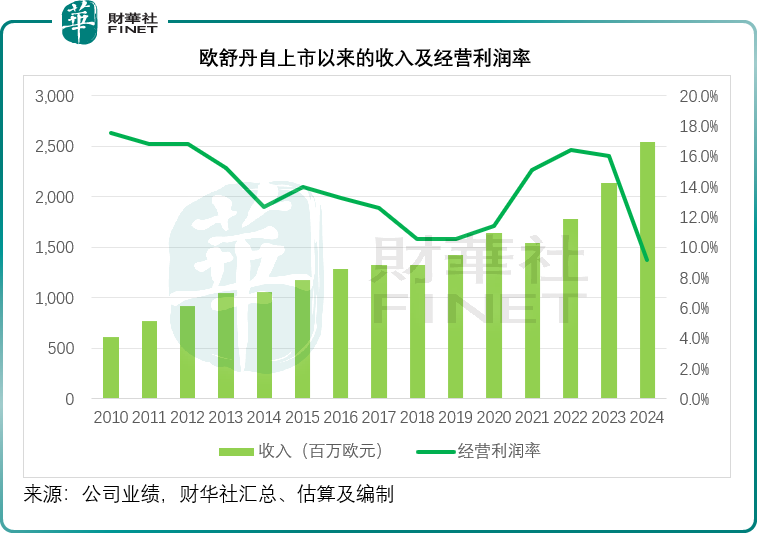

如繼續保持上市地位 歐舒丹或難以繼續擴大市場份額

歐舒丹剛剛公佈的截至2024年3月末止財年業績顯示,其最新一期的全年收入按年增長19.1%,至25.42億歐元,但是毛利率卻按年下降了1.2個百分點,經營溢利下降2.5%至2.33億歐元,經營利潤率按年下降2個百分點至9.2%。

除了毛利率下降,營銷開支大幅攀升是拖累歐舒丹2024財年經營利潤率表現的主要原因。期内,營銷開支大增57.3%,至5.78億歐元,佔總收入的比重從上年同期的17.2%上升至22.8%。受經營費用持續攀升影響,歐舒丹的2024財年淨利潤率只有3.7%,較上年同期下降了1.7個百分點。

見上圖,儘管歐舒丹的收入連年增長,毛利率也高達80%左右,但在競爭激烈的護膚品市場,歐舒丹需要花大力氣進行營銷,才能繼續保住並擴大市場份額,為此其短期經營費用可能並不受資本市場待見。

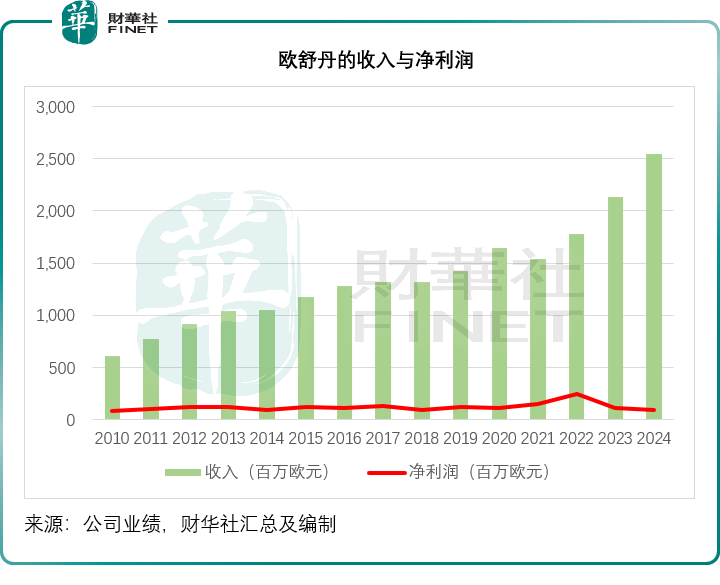

見下圖,歐舒丹收入逐年提高,淨利潤在近兩年有所下降。

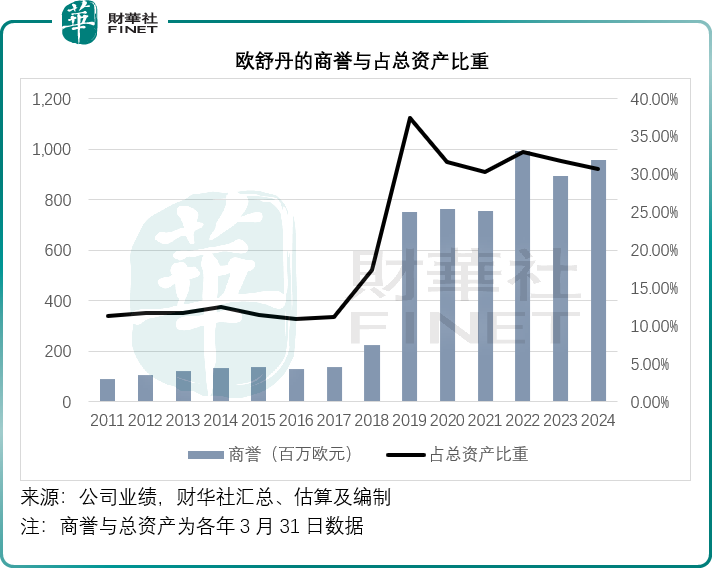

最近幾年,除了内部增長外,歐舒丹也通過溢價收購其他品牌來夯實品牌組合,例如於2019年收購Elemis,2021年12月23日收購北美高端身體護理品牌Sol de Janeiro,也導致歐舒丹的商譽有所上升。

2024年3月31日,歐舒丹的商譽達到9.57億歐元,佔總資產的比重達到30.7%,而在剛上市不久的2011年末,其商譽佔總資產的比重只有11.4%。

這些年歐舒丹不時要為表現欠佳的新購品牌作出商譽減值,例如於2024財年,歐舒丹為Melvita及LimeLife作出6105萬歐元的商譽減值,這些符合長期戰略的事情,可能在短時間並不受資本市場看好,導致之前歐舒丹的股價也一直承壓。

當前美洲區尤其北美,已取代亞太區成為歐舒丹第一大收入市場。考慮到美聯儲有可能延遲降息,意味著利率處於高位水平的時間將延長,高利率對經濟和消費的影響正逐漸釋放,有可能會壓抑往後的消費情緒。

不過更重要的是,奢侈品牌競爭向來激烈,這從歐舒丹不斷增加營銷開支之舉可見一斑。隨著更擅長本土線上營銷的國貨品牌崛起,歐舒丹在大中華區所面對的競爭將更加嚴峻,後者一直是其重要市場。

歐舒丹要在如此激烈的競爭環境中繼續保持品牌實力和提高市場佔有率,加之新品牌的培育,將需要進行營銷和店鋪翻新,意味著將投入資本開支,短期來看,這可能將蠶食歐舒丹的利潤,因此其短期盈利前景未必如資本市場所想要的那麽直接。

為此,當前大股東提出私有化,對於現有股東來說,或許是一個獲利良機。

私有化或為現有股東提供理想的獲利機會

提出歐舒丹私有化的大股東實際控制人為歐舒丹董事會主席Reinold Geiger,大股東目前持有上市公司72.63%權益。

自上市以來,歐舒丹的流動性都不高。從Wind的數據來看,其最近6個月的日均成交量僅215萬股,相當於已發行股份數的0.15%;日均成交額僅6516萬港元,僅相當於私有化總價502億港元的0.13%。

也因此,市場需要為歐舒丹的低流動性提供一個較大的折讓。

此時大股東以高溢價提出私有化,對於小股東來說無疑是退出並確認收益的最好時機,所提出的私有化價格是歐舒丹沒到過的高度,可以說,所有小股東都能以高於成本的價格出售,而且這樣的機會實在難能可貴。

由於控股股東持有72.63%的控制性權益,很難再有第三方提出私有化,因為第三方要獲得控股股東的批準極難,成本也要比控股股東收購27%即可實現私有化高得多,這次私有化為控股股東主動提出,也正好是現有股東的退出機會。

與此同時,受到地緣風險和香港消費情緒欠佳等的影響,全球資本市場波動性極大,港股市場更是處於低谷遲遲未觸底反彈,不過,隨著政策層層加碼促進消費和貿易,整個大中華區的經濟有望觸底反彈,當前的股市尚未反映這些有利前景,退出歐舒丹的現有股東剛好能把握港股市場處於低位的機會,選擇其他前景更理想的標的。

結語

根據歐舒丹於2024年7月1日發佈的公告,其現有股東可於2024年7月2日至7月23日間接受大股東每股34.00港元的收購要約。

至少有90%的無利害關系股東(非要約人及關聯人士)支持要約,這次的私有化交易或才能成功完成。目前已有近一半(約47.66%)的無利害關系股東承諾接納、推薦或支持股份要約。

歐舒丹在公告中沒有提及提高私有化價格的聲明,也就是說,大股東的要約不會再提價。若私有化失敗,歐舒丹的股價將大幅下滑,因此,現有股東手上持有的股票價值在短期内或很難重返當前的高位。相信聰明的投資者知道如何為自己作出最有利的選擇。