但凡被沽空機構看上,上市公司都會對這樣的爛桃花敬而遠之。

中國聞名的羽絨服企業波司登(03998-HK)最近有點煩,股價經歷了一場神奇的起伏,從年初的蟄伏到年中的短期高位,再到近日被沽空機構Bonitas力數多宗罪後的沉落和反彈,到底誰是誰非?事情發展到如今,相信大家都有不同的看法。

沽空機構力數的罪狀包括財務造假,虛報盈利8.07億元人民幣;隱瞞關聯交易,以異常高價向内幕人士進行收購(涉及毛利率達70%以上的女裝品牌);低價出售物業資產;向大股東支付高額股息等等。總而言之,其被指責的罪狀主要與關聯交易、向大股東輸送利益以及財務造假等有關。

沽空報告發佈後,其股價從之前的2.30港元,跌至1.73港元,跌幅24.78%;波司登迅速回應指控,多家機構仍給予買入評級,其股價在短暫回落後大幅反彈,翌日回升至1.99港元,漲幅15.03%,隨後股價一路向上,到現在已回升至2.44港元。

沽空機構的利,波司登的弊

眾所週知,沽空機構發佈不利報告做空一家公司肯定有其好處,事前先借貨沽空,發佈沽空報告力壓股價後,再伺機低位買貨平倉,賺取的是這一賣一買之間的利差扣減借貨利息開支後的收益,所以沽空機構的動機併不單純,也併非純潔的股市清道夫。當然,在這樣的攪局下,還是有利於資本市場的發展,其中包括能有效促使上市公司提高透明度,讓投資者更深入了解上市公司的内幕。

再看波司登,截至2019年5月3日,該公司的創辦人、董事長兼首席執行官高德康持有71.59%權益。也就是說,董事長身兼大股東、董事會主席和高級管理層,既是上市公司最終決策者,又是決策執行者和最大受益者,瓜田李下,難免讓人擔心公眾投資者的利益受損。

從以上兩點分析,不難理解波司登為何會成為沽空機構的目標。企業的監管製度欠佳往往為沽空機構提供一個可乘之機。然而,也併非所有這類公司都適合沽空,從沽空機構的利益出發,目標股份的股價還需到達一個比較高的水平,即有沽空的水位,沽空機構才會挖空心思去找這家公司的死穴,併借貨做空,舉個例子來說,沽空一支股價已接近零的仙股基本無利可圖,沽空機構沒必要做此無用功。依此邏輯分析,這是否意味著波司登的估值偏高?

波司登在其細分市場上的真實情況如何?

誠然,沽空機構聲言波司登的品牌價值為零有其主觀性。那麽平心而論,假若波司登的財報可信,與同行的數據比較,波司登究竟處於何等水平?

波司登成立於1994年,是中國領先的羽絨服品牌,零售點主要集中在華東、華中地區,也遍及華北、東北、西北和西南。該公司於2009年開始進軍非羽絨業務,以6.5億元人民幣現金代價收購「波司登」男裝品牌。

值得注意的是,男裝公司本為波司登主席及主要股東高德康的非上市資產,高德康控股公司持有男裝公司的70%權益,另外30%權益由第三方盛怡持有。在波司登的招股書中主要股東曾承諾優先向上市公司出售男裝公司,因此在2008年8月提出以3.85億元人民幣向此第三方盛怡轉讓男裝公司的70%權益(財華社根據此數據計得男裝公司的100%權益值5.5億元人民幣)時曾先問詢過上市公司,上市公司以專注主業羽絨服及目標公司經營歷史較短為由拒絕行使優先購買權,併同時取得盛怡授予的優先購買權。

然而幾個月後(2009年5月),波司登又以擴張男裝及非季節服裝產品、目標公司截至2009年3月31日止財務表現理想、盛怡於2008年擴張英國零售分銷網絡為由,以不超過6.5億元人民幣的代價從盛怡手中收購男裝公司的100%權益。

然而,這項多元化業務的發展併不順暢,波司登自2013財年起為男裝業務確認減值虧損。截至2019年3月31日,波司登已累計為男裝確認全部商譽減值虧損2.927億元人民幣。

2011年,波司登陸續收購女裝品牌「傑西」和「邦寶」,併於2017年進一步擴大女裝業務,收購「柯利亞諾」和「柯羅芭」。

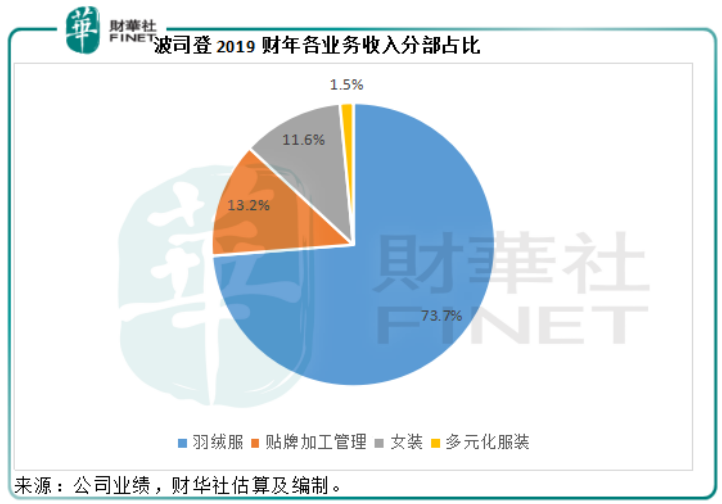

所以到2019財年,波司登主要經營四大業務——羽絨服、貼牌加工管理、女裝和多元化服裝(即已大勢已去的男裝、波司登居家和其他品牌),其中羽絨服仍為最主要的收入來源,佔了總收入的73.76%。

波司登VS.加拿大鵝

提到波司登的羽絨服,就不得不提加拿大鵝(GOOS-US)。加拿大鵝是全球領先的高端羽絨服品牌,2018年進入中國市場,銷售極其火爆。

波司登與加拿大鵝均採用國際會計準則編製財務報表,而且都以3月31日作為財政年度截止日期,我們不妨將加拿大鵝的業績與波司登的羽絨服業務進行比較。

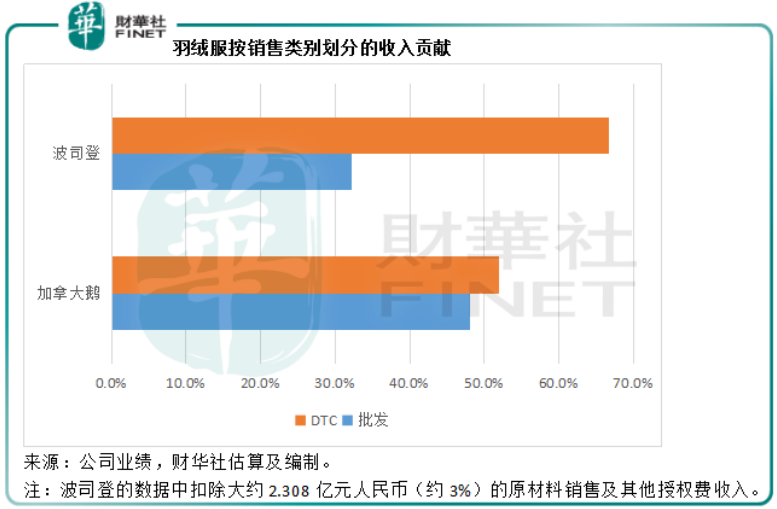

截至2019年3月31日,加拿大鵝主要通過DTC(直接面向消費者)(在12個國家的網店和11家零售店),以及批發渠道,來銷售產品。相較之下,波司登採用直營和批發訂貨(通過經銷商銷售)的模式經營。

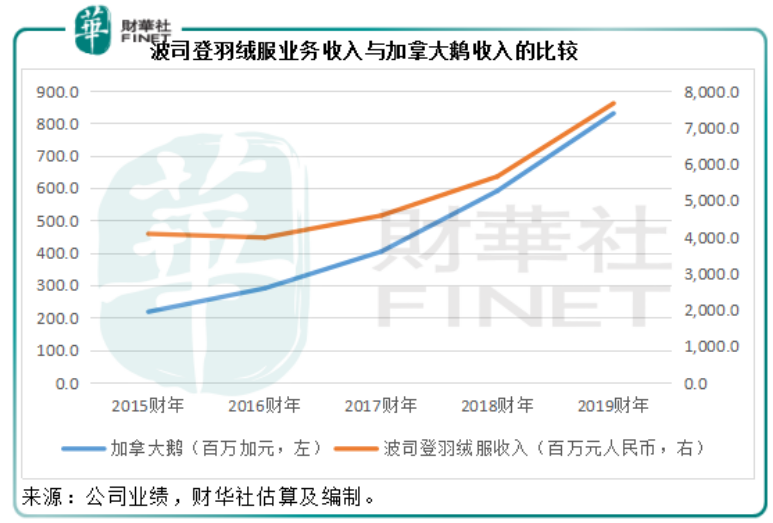

2019財年,加拿大鵝的收入為8.305億加元,約合人民幣43.672億元,同比增長43.86%,而波司登的羽絨服收入為76.58億元人民幣,同比增長35.52%,以此來看,兩家公司的收入增速都頗為強勁,而波司登的羽絨服業務收入規模要比加拿大鵝大得多。

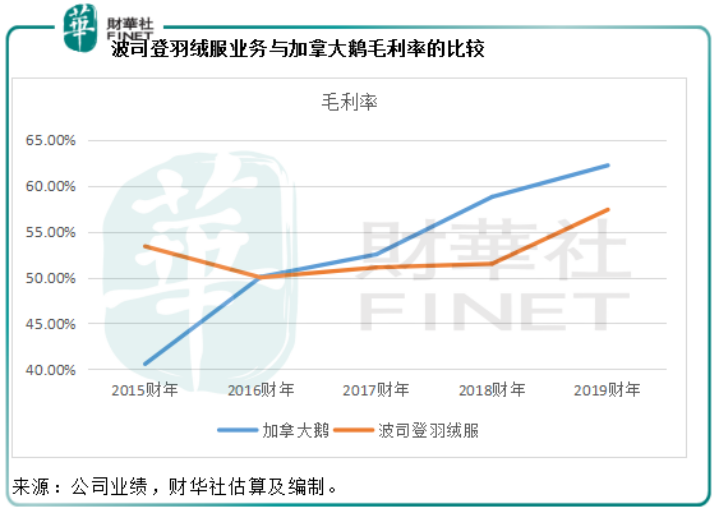

波司登主要經營「波司登」、「雪中飛」和「冰潔」三款品牌羽絨服,其中「波司登」為主品牌,輔助品牌「雪中飛」和「冰潔」用於彌補中低價位市場的空缺。2019財年,該公司羽絨服業務的毛利率為57.4%,提高了5.9個百分點,其中主品牌「波司登」的毛利率提高了4.2個百分點,至60.6%。

被譽為高端品牌的加拿大鵝,2019財年毛利率為62.23%,較上年提高了3.43個百分點,較波司登的主品牌毛利率高1.63個百分點,優勢併不明顯。

值得注意的是,2019財年加拿大鵝的批發收入佔比為48.1%,DTC佔比為51.9%,大致平均,從其業績數據來看,DTC的毛利率高達75.3%,而批發業務的毛利率只有48.1%。波司登的DTC業務佔比則高達66.8%,批發業務佔比為32.2%,以此來看,利潤較高之DTC業務比重較高可能是波司登縮小與對手之毛利率差距的一個原因。

2019財年,加拿大鵝的營銷、一般及行政開支合共為3.021億加元,較上年同期50.97%,高於收入增幅,反映了加拿大鵝期内的業務擴張。財華社根據加拿大鵝提供的財務數據推算,扣除銷售成本、營銷開支以及一般和行政開支,其2019財年的經營利潤率約為25.85%,較上個財政年度提高了0.9個百分點。

期内,波司登羽絨服業務的分部經營溢利(即扣減銷售成本、分銷開支和行政開支後)同比增長46.6%,至13.9億元人民幣,該分部的經營利潤率較上個財年提高了1.4個百分點,為18.2%,遠低於加拿大鵝的水平,財華社粗略估算差距或為7.65個百分點。考慮到兩家羽絨服運營商的毛利率僅相差1.63個百分點,財華社認為5個百分點的運營效益差距或意味著加拿大鵝的經營效率較佳。

按39.90美元以及每股盈利1.31加元計算,在紐約證交所上市的加拿大鵝2019財年往績市盈率為39.92倍。按2.44港元以及每股盈利0.0932元人民幣計算,港交所上市的波司登2019財年往績市盈率為23.11倍。鑒於波司登的收入規模較大,與加拿大鵝相比,波司登的估值不算高。

迷離的女裝業務

這次的沽空報告集中火力炮轟波司登的女裝業務,認為存在對其大股東的利益輸送。且不論誰是誰非,我們來客觀地審視一下女裝的業績數據。

2019財年,女裝業務貢獻收入12.02億元人民幣,僅按年增長4.16%,毛利同比增長2.95%,至9.07億元人民幣,毛利率高達75.5%。從該公司提供的細分數據來看,「傑西」和「邦寶」毛利率分别為71.2%和70.9%,而2017年4月收購的「柯利亞諾」和「柯羅芭」,毛利率分别為85.3%和82.8%。

相比較而言,拉夏貝爾(06116-HK)截至12月31日止的2018財年業績顯示,毛利率為65.33%;赢家時尚(前稱柯萊蒂爾)(03709-HK)的2018財年(截至12月31日止)毛利率71.52%;經財華社估算,江南佈衣(03306-HK)截至2018年12月31日止12個月的毛利率為62.85%。

為何相對於同行,波司登的女裝業務毛利率如此之高?財華社曾就此在業績發佈會上向管理層發問。管理層指:主要因為公司的四大品牌都比這些上市同行高端,因此毛利率也較為優勝。財華社發現波司登四個女裝品牌的定價確實頗高,尤其頭號女裝品牌「傑西」和「邦寶」,在天貓官方旗艦店的連衣裙裝起步價均接近四位數。

2019財年,女裝業務的分部經營溢利同比下降18.48%,至僅1.5億元人民幣,分部利潤率由上個財政年度的16%下降至12.4%。根據該公司,由於「邦寶」女裝業務的現金產生單位表現不佳,其根據貼現現金流量預測方法,於期内確認了4300萬元人民幣的商譽減值虧損。截至2019年3月31日止,波司登已累計為「傑西」和「邦寶」確認商譽減值虧損1.21億元人民幣和4300萬元人民幣,而截至期末,這兩個品牌的商譽淨值仍分别高達3.63億元人民幣和4.82億元人民幣。

在高度分散、競爭激烈的中國女裝市場,如此高的定價能否帶來可持續的增長動力?筆者認為未必,從其經營利潤率可以看出,儘管定價高,其利潤水平不見得高,而從其貼現現金流量預測估值也可以看出,其現金流入的水平低於預期。總括而言,波司登的女裝業務似乎不見得有太大的競爭力。

總結

管理層早前曾提到未來兩年會逐步對產品提價,上個財政年度的提價幅度或為20%-30%,相較而言,波司登羽絨服和女裝業務的毛利率具有優勢,加上提價展望,或有進一步改善的空間,然而從其經營利潤率來看,波司登的品牌號召力以及行政運營效率或不及同行。

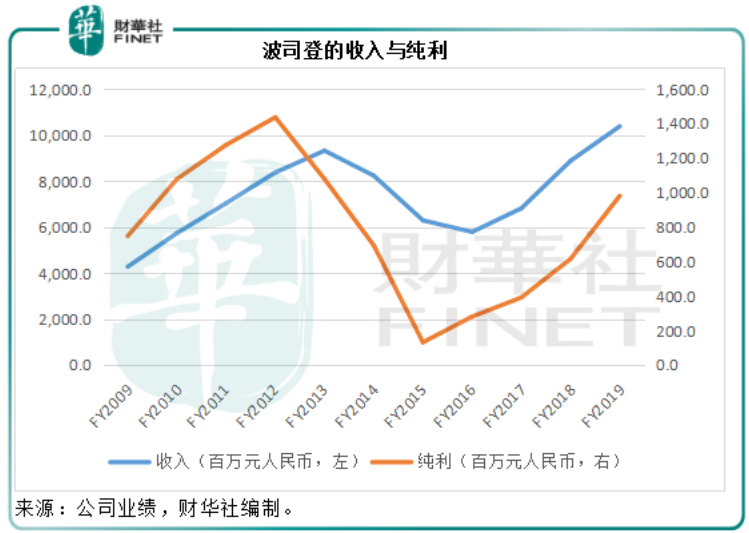

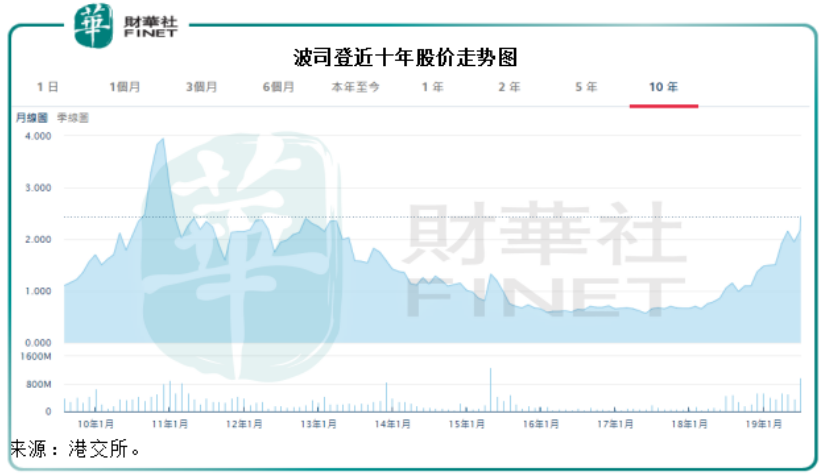

從下方股價走勢圖看,波司登的股價自2015年6月30日跌破1港元以下,到2018年6月30日重返1港元上方水平。對照波司登的業績,也是於截至2015年3月底止的財政年度跌入谷底,原因是羽絨服庫存積壓、男裝業務收入大幅倒退等,直到2018財年業績復蘇之勢明確,股價才漸漸回升。

沽空機構Bonitas的動機固然併不單純,而波司登是否就是無辜的小綿羊?謎一樣的男裝業務交易,控股股東在上市公司的絕對掌控地位,女裝業務的利益輸送爭端等等,反映的是該公司潛在的管治問題。

總括而言,波司登的估值低於在美國上市的同行,考慮到内地羽絨服市場的消費潛力及其提價能力,波司登的業績有望進一步提升。然而,企業管治問題猶如一個定時炸彈,不知道什麽時候會爆炸,例如幾年前的男裝業務,僅相差幾個月,收購價就蹊跷地高出一個億,以及出爾反爾的不收購和收購理由,及後持續拖累業績表現的減值虧損,都讓人無法不擔心女裝業務會重蹈覆轍。

要迎擊市場的質疑聲音,公司還需用實力說話,用業績證明。