“豐收”的財報沒能令啤酒板塊的“喝酒”行情再現。

2022年3月以來,港股和A股啤酒板塊行情持續低迷。其中華潤啤酒(00291)股價自3月以來跌幅將近30%;青島啤酒股份(00168)和百威亞太(01876)跌幅將近20%。A股方面,重慶啤酒(600132.SH)、燕京啤酒(000729.SZ)等公司股價出現不同程度下跌。

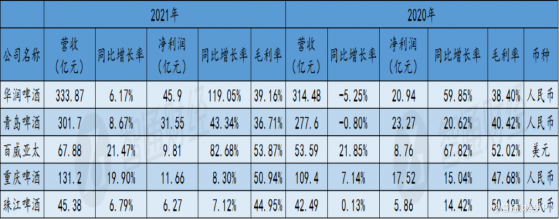

據智通財經APP觀察,啤酒股的股價走勢與行業2021年度業績表現大相徑庭。國産“雙龍頭”華潤啤酒和青島啤酒的營收均在2021年恢複正增長,其中華潤啤酒在2021年實現淨利潤45.9億元(人民幣,下同),同比增長119.05%;青島啤酒實現淨利潤31.55億元,同比增長43.34%。重慶啤酒和珠江啤酒(002461.SZ)2021年業績也延續不同程度增長。

作爲高端啤酒代表,百威亞太2021年實現營收67.88億美元,同比增長21.47%,淨利潤9.81億美元,同比增長82.68%。

成本上漲壓力猶存

據智通財經APP了解,良好的業績增長未能推動酒企股價在財報季繼續上行,主要原因之一是高成本導致的盈利困境尚未完全消除。

以青島啤酒爲例,公司在2021第四季度的營收爲33.95億元,同比增幅僅爲1.7%;歸母淨利潤爲虧損4.55億元,扣非淨利潤虧損金額達到10.09億元,同比下滑約17%。第四季度出現虧損,主要由疫情影響以及銷售淡季使得固定成本攤銷所致。

此外,青島啤酒2021第四季度的銷售毛利率爲-18.01%同比下滑了46個百分點,公司稱,毛利率下滑爲會計准則調整及原材料上漲所致。

事實上,以原材料上漲導致的成本壓力已在整個啤酒市場蔓延。例如,華潤啤酒2021年下半年的銷售毛利率爲34.67%,較2020年下半年36.03%的銷售毛利率下滑1.36個百分點。重慶啤酒2021年第四季度毛利率下滑至37.92%,低于全年50.94%的銷售毛利率表現,也大幅低于2021年第叁季度55.06%的銷售毛利率。

浦銀國際近期發布的重慶啤酒研報顯示,公司管理層預測2022年原材料成本(包括釀酒材料與包材)同比上升10%左右。這意味着,成本上漲壓力未來還將一定程度影響啤酒企業盈利能力。

高端化+提價,應對成本壓力“兩板斧”

需要注意的是,爲應對成本上漲壓力,啤酒企業祭出了“兩板斧”。一是加快産品高端布局,二是對産品進行提價。

從消費端來看,中國啤酒高端化趨勢已經形成。根據Euromonitor數據顯示,2015-2020年,中國高端啤酒消費量占比由2015年7.1%提高到2020年的11%,遠低于海外成熟市場美國的42.1%;高端啤酒市場規模占比從2015年的24.6%提升至2020年的35%。不考慮2020年疫情的影響,高端啤酒在2015-2019年銷量實現CAGR約10%,市場規模實現CAGR約13.5%。

德邦研究所預測,以2019年數據爲基數,預計2020-2024年高端啤酒市場規模GAGR約9.5%,2024年將達2,800億元,市場占比將提高到40%左右;預計2024年高端啤酒消費量將突破500萬千升,占比將提高到13.9%,這將帶動行業整體噸位價的上漲。

在此背景下,啤酒企業高端化成果顯著。以青島啤酒爲例,公司在2021年實現啤酒銷售793萬千升,同比增長1.38%,其中,青島啤酒高檔以上産品實現銷量52萬千升,同比增長14.2%。

産品提價方面,爲應對麥芽、包材等原材料成本上漲壓力,青島啤酒已對部分銷售區域進行相應調價策略,並將在啤酒消費旺季前進行實現市場傳導。

高端化+提價策略之下,2021年青島啤酒所有産品銷售均價提升到0.37萬元/千升,同比增長6%,其中青島啤酒主品牌價格達到0.46萬元/千升,同比提升2%,崂山品牌受益于提價和品牌升級,銷售均價達到0.27萬元/千升,同比增長4%。

華潤啤酒作爲産品結構升級和産品提價的另一個受益者,2021年銷售表現良好。公司期內實現啤酒銷量1,106萬千升,同比下降0.4%。其中,高檔及以上啤酒銷量達到186.6萬千升,同比增長27.8%,占總銷量比重達到16.9%,同比提升3.7個百分點。公司産品銷售均價達到3,020元/千升,同比增長6.6%。

據東方證券研報,2022年受原材料成本上漲等多重因素影響,華潤啤酒預計加速推進高端化,並對部分産品直接提價,預期毛利率仍有望提升。公司多款新品將上市,包括雪花全麥純生、喜力無醇啤酒、黑獅果啤等,繼續加碼次高檔及以上産品,打開新的增長空間。

在智通財經APP看來,青島啤酒中長期在高端市場具備先發優勢,一條主線是爲青島主品牌對崂山等品牌的置換升級,另一方面青島啤酒聚焦純生、白啤等高端大單品,隨着公司推進“青島啤酒主品牌+崂山啤酒第二品牌”的品牌戰略,公司高端啤酒銷售有望持續放量,從而將盈利能力將進一步改善。

華潤啤酒作爲國內啤酒高端化的先行者,也在采取多重措施提升高端化水平。一方面通過自主研制高端新品,彌補價格帶空缺;一方面通過收購國際品牌喜力,獲得旗下産品。2019年後,華潤啤酒確定了“4+4”産品組合的策略,通過四大本土品牌(SuperX、馬爾斯綠、匠心營造、臉譜)和四大國際品牌(喜力、蘇爾等)的共同發力,打造華潤啤酒的高端化發展之路。

市場爭奪或愈發激烈

從青島啤酒和華潤啤酒2021年總體銷售數據看,龍頭企業的業績增長已不依賴銷量增長,但並不意味着市場爭奪不再重要。事實上,部分酒企並沒有因爲掌握了提價的“財富密碼”而放棄“開疆拓土”的決心。其中,重慶啤酒和百威亞太爲典型代表。

據智通財經APP了解,重慶啤酒旗下嘉士伯中國,在新疆、甯夏、重慶、雲南等省份擁有非常堅實的基本盤和市場控制力。2017年起,嘉士伯中國以西部爲根基,推進“大城市戰略”向東部地區進發。通過高端品牌開拓非核心銷售區域的大城市市場,再逐步滲透大城市的周邊地區,以搶占市場份額。2021年,重慶啤酒實現銷量278.9 萬噸,同比增長15.1%,噸價達到4601元,同比提升5%。2022年,重慶啤酒“大城市戰略”將拓展至76個城市,進一步借力烏蘇網紅效應,開拓東部市場。

再看百威亞太,公司在2021年實現銷量878.78萬千升,同比增長8.3%。其增長主要來自亞太地區西部(主要爲中國和印度)。期內,公司在亞太地區西部的收入增加18.5%,銷量增加9.7%,

2022年,百威亞太計劃繼續擴大中國業務的地理覆蓋範圍。公司計劃進一步將超高端品牌及高端品牌分別擴展至超過45個及超過70個拓張城市,以使國內業務更多元化。在加速數字化轉型方面,在兩個試點城市取得成功後,計劃于2022年上半年將BEES(B2B平台)推展至10個城市,並于今年年底前推展至60個城市。

據智通財經APP了解,在行業競爭格局相對穩定的情況下,酒企仍在進行市場爭奪,主要原因是行業産能和消費量趨于穩定的情況下,企業需要橫向擴張來提高銷量。此外,隨着頭部酒企品牌影響力持續提升,行業市場份額持續向頭部酒企集中,爲頭部酒企提供了擴張動力。

據中國國際啤酒網數據,2020年1-12月,中國規模以上啤酒企業累計産量3411.11萬千升,同比下降7.04%。但同期中國規模以上啤酒企業累計産量3562.4萬千升,同比增長5.6%。

另一方面,在成本壓力提升的情況下,酒企通過擴大銷量降低邊際成本的意願更加凸顯。

在智通財經APP看來,當下啤酒行業雖受成本壓力擾動,但總體消費趨于穩定,頭部酒企依然可以實現銷售量增長。在高端化趨勢下,酒企盈利能力亦有質的升級。以高端化驅動的結構升級值得期待。啤酒高端化曆程中,酒企的鏖戰亦會精彩紛呈,望啤酒江湖,勝負或還未有定論。